|

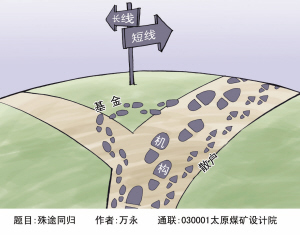

水煮基金漫画 万永配图

最近基金的日子很不好过。新基金发行低迷、股市半死不活,基金经理又被市场当做“范跑跑”。一夜之间,基金经理就从牛市中的明星蜕变成股市下跌的罪魁祸首。

不可否认,基金在投资上的确犯了一些错误。5000点以上加仓、3000点左右减仓,对市场起到了助涨助跌的负面作用,和大家期望的市场稳定器作用相去甚远。不过,也有研究员发现,犯过类似错误的不仅仅是国内基金公司。上世纪九十年代,韩国基金业也曾扮演助涨助跌的不光彩角色,没有对市场的成熟做出决定性的贡献。

那么,国内的基金为什么难堪市场稳定器大任呢?

首先,短期业绩压力下基金很难贯彻长期投资理念。国内基金业仍处于行业发展的初级阶段,尽管过去两年的牛市令基金的地位和认知度明显提高,行业发展环境得到一定程度的改善。但在基金这个高度市场化的行业里,生存和发展的压力依然沉重,“跑马圈地”仍被绝大多数基金公司视作最主要的发展策略。在此指导下,为了做大规模只能拼命跑赢同业。在基金公司以短期排名考核基金经理业绩的情况下,基金经理怎么可能无视市场波动,死守长期投资?因此,有了5000点之上新基金快速建仓,尽管基金经理可能并不看好股市;也就有了3000点左右的砸盘,因为他们在玩一个“跑得快”的游戏。

其次,属于新兴市场的中国股市本身就缺乏坚持长期投资的投资者。无论是保险资金、社保还是游资、散户,趋势投资、波段操作仍是大家乐此不疲的操作策略,就连被奉为价值投资标杆的QFII也逐渐参与到追涨杀跌的行列之中。在如此浮躁的市场环境里,更多的基金经理选择“与狼共舞”,因为这样才能更快地获取超额收益。

最后,市场稳定器的责任在某些时候会与持有人利益发生冲突,基金经理未必有那个觉悟、也没有那个能力去做市场的“救市主”。例如当通货膨胀形势严峻、宏观经济下滑的情况下,股市估值必然会发生回归,市场只有“跌得快”和“跌得慢”两条路径选择。这时候你让基金经理慢点减仓,甚至托市,岂不是让他们用持有人的财产去拯救市场上的其他投资者?更何况基金股票投资市值在今年一季度末只占A股流通市值的23.2%,单只基金最大的不过400多亿,并不足以改变市场的运行趋势。

讨论到这里,我们其实应该回过头来回答一个更基本的问题:股市需不需要稳定器?基金有没有这个职责担任稳定器?

国外市场的经验表明,当市场面临系统性风险,整体失效的时候,需要一个外部力量进行干预,使市场回归到理性轨道。例如今年的次贷危机中,美联储就携手欧洲、日本央行共同向资本市场注入流动性,从而减缓了市场调整的烈度。但我们应该清楚的是,美联储给予市场的是信心,而不是直接托市,其采取的是国会授权的政府行为。而公募基金作为以赢利为目的的商业机构,俗话说“在商言商”,让他们履行政府应尽的义务,此举值得商榷。(记者 余喆) |