|

|

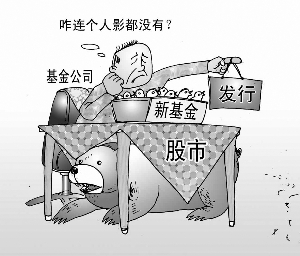

从一天聚集申购资金1163亿元到一天卖不了百万元;从日申购199.4万户到日申购户数只有个位数;从代销渠道拥挤抢购到现在基金柜台门可罗雀;从基金投资人欢欣鼓舞到纷纷指责,这一切发生在中国基金业身上仅仅是弹指一年间。

这是怎么发生的呢?谁又该为此而反省呢?

基金销售:

3500点不如1000点

如果倒退3个月,任谁也想不到基金销售会萧条到现在这个地步。

“现在基金根本就卖不动。”一家基金公司的渠道经理,最近在华东几个省跑了一遍后得出如此结论。“到哪儿都是同一句话。你们基金跌的太狠了!谁还会来买?”

过去的三个月系统性的下跌,一线基金多数将过去近一年的收益抹去。根据晨星中国的最新统计,200多只偏股基金今年以来平均亏损20%。表现最好的亏损6个点,跌幅最大的大成创新亏损接近30%。而这还是市场反弹两周后的数字。

“两周前更惨,到哪儿客户经理都是问——去年买的基金什么时候能解套?我们只能给人出出主意、安慰两句。”一家基金的大区经理感到非常无奈。

“基金销售最强的广东、北京、上海都‘沦陷’了。现在除了股东背景强大能够摊派销售的基金公司外,其他公司的基金大多卖不动。”一家基金公司的老总说。

他所在的公司幸运地在一季度完成了发行,那张当时看来完全拿不出手的募集结果,现在已成为相当亮丽的成绩单。

来自业内的消息称,为了驱动基金销售,拿个面子上过的去的首发规模,很多公司开出了“重金措施”。卖200万送欧美游、现金奖励、双倍的交易量返还等等,但效果依然不佳。

“市场是真的冷。某个基金在大型国有商业银行渠道,一天就卖了9万元。一万多个销售网点就卖9万元啊。”一个基金业内人士对此感到非常沮丧。

无论是业内的感觉还是实际的募集数字都显示,现在是开放式基金自2001年成立以来销售最低迷的时候,最新完成的一只股票型基金仅仅完成了2.4个亿的募集规模,投资者开户数量不到4000户。这个数字甚至不及2005年市场最黑暗时期募集水平的一半。

谁又能相信3500点的基金销售数字远不如1000点的时候?

低迷原因:

井喷后的惨痛代价

那么究竟是什么导致了基金销售如今的“冰冻”局面呢?

“关键是去年的基金井喷销售太快、造成的伤害面太大了。”一家基金的销售人士一针见血的说。

“去年下半年,基金销售最旺的时候,很多基金公司都派出了大量人手、支付了大量营销费用吸引投资者,现在看,销售最积极的基金,套牢的投资者越多,对行业造成的负面效应越大。”

数据显示,去年初,中国基金行业管理的份额总数还是6200亿份,至去年年中,基金总份额已经翻倍至1.37万亿份,至年末,基金业管理的公募基金规模再度增长至2.3万亿份,管理资产突破3.23万亿元。实现了一年翻两番(4倍)的神奇成长。

与此同时,基金的开户数更是在当年10月突破1.1亿户大关。来自一线公司的纪录是,去年,基金公司的开户数增长量远高于管理规模的增长量,且规模和开户数的增长集中在去年2、3、4季度。

换言之,相当多数的基金客户是在去年2季度以后对基金进行申购的。而目前,上证指数已经跌穿了去年4月底前的位置。从指数角度看,去年井喷期进入的客户基本全线“套牢”。

另外,过于乐观的销售宣传也加重了很多投资者“上当受骗”的心理感受。

“当时有些客户是听了客户经理的热情之辞被‘忽悠’进来的。对于风险没有充分的思想准备,有的根本不具备股票基金的风险承受能力。所以这批投资者的反应特别强烈。”这是来自渠道的声音。

“当时的思想是,觉得中国经济还有5年黄金牛市、10年黄金牛市。所以,不妨配置的进取一点,多挣点钱,都给投资者推荐进取的股票型组合。现在看,这还是过了。没有考虑组合投资和稳健投资的重要性。”基金公司的销售团队也在反思。

深层原因:

商业利益和业绩驱动

那么,这一切都是因为对中国经济前途的过于乐观造成的么?

“新入市的老百姓可能不知道,这个市场有多贵,我们当然知道,基金公司怎么会不知道当时市场有多贵?”一个基金经理否认了“单纯乐观”的说法。

“你去看看,去年上半年就开始有大批基金因为规模和市场原因暂停申购了。甚至有基金管理公司暂停全部偏股基金申购的,这说明基金公司当时已经嗅到这个市场的风险了。”一些基金公司人士指点说。

那么,为什么还是大批的基金公司在2007年下半年做基金集中销售、IPO、还在做备受诟病的大比例分红持续营销呢。

“归跟结底还是基金规模的压力啊。”一个基金公司市场总监坦白的说。“哪家基金公司没有规模的压力呢?小基金公司有生存压力,要不要发(基金)?中等的基金公司有发展的压力,要不要发(基金)?大基金公司有行业排名的压力,要不要发(基金)?”

“我们当时都建议控制规模了,可是公司要规模啊,股东有利润要求啊,所以最后还是集中营销了。”一些基金经理私下透露,当时投资团队和市场团队意见分歧很大,投资团队认为规模已经大了,现在做大规模风险很大。但是,最终仍然是公司利益(规模)压倒了一切。

也有基金人士认为,单个公司的“理性自律”在群体躁动下根本没有还手之力。“一线基金公司暂停了申购,二线公司急着出来募集;二线暂停了三线公司出来抢市场。你不募集,同行的规模很快远远超越过去。最后,股东也会让管理团队下课啊。”

除了基金行业的强烈“做大”冲动外,以银行为主的代销渠道的业绩冲动同样强烈。一些业内人士提醒说,2007年是国内银行大规模上市后的运作元年。银行上市后的业绩压力同样使得很多银行积极的参与到基金销售中去,争取这些“没有风险”的中间业务

其中,一家大型国有商业银行曾因基金销售快速崛起而在去年备受瞩目。该银行的一位支行行长曾向记者透露了其中的“诀窍”——每次基金营销完成后立即下发奖金,而且,“上不封顶、决不拖欠”。

这样的做法固然极大的刺激了一线员工的工作积极性。但是,却也极为容易导致基金销售一线“重短期业绩、轻风险控制”的局面。

事实上,到了今年,该行的部分销售渠道已经传出了客户经理“回避”投资者的状况了,这不能不说是业绩驱动下行业风险的一次曝光。

非理性的投资狂热

除去基金销售过程中的种种环节外,给整波基金井喷不断提供助推动力的还包括基金投资人自己。

事实上,部分基金投资者(尤其是新投资者居多),在去年表现出的“追求暴利、忽视风险”的倾向,不仅把自己的血汗钱置于危险境地,也把基金和市场的其他参与者拉入市场泡沫的“漩涡”,最终一起跌落。

一家基金公司的投资总监这样解读去年下半年的股市行情——“这其实是一个由基金大量申购引发的市场的不断强化的正反馈(循环)过程。”

基金投资人购买股票基金、基金经理按照契约的要求将其中的60%以上资产强制配置入股票市场,股市因为基金买入而上涨,上涨导致更多人买股票基金,更多钱被强制配置入市场。更多上涨……

而在这个过程中,投资知识的缺乏使得部分基金投资人做了很多现在看来“非理性”的事情,并进一步拉大了泡沫水平。

比如,基金暂停申购会遭到强烈批评,原因是剥夺基金投资人的申购自由;对申购新基金兴趣盎然,但对老基金不闻不问;比如,政府提醒风险被认为是打压市场创造买入机会。而新基金开放发行,则被认为是政策利好,给大众一个发财的“机会”。

这一个个小小的乐观,这一环环的放大,慢慢地铸成了一个很大的上涨格局,并最终在市场逆转时,成就了现在行业的温度。 |