|

节前一周封闭式基金涨幅超大盘,市场交易活跃程度比前周明显上升,封闭式基金价值回归过程仍将继续。

封闭式基金涨幅超大盘

A股市场春节前最后一周一路冲高,各基础市场指数均收于阳线。至周五上证指数全周上涨9.82%,而全市场指数沪深300同期涨幅也达11.66%。

当周两市封闭式基金指数随大盘上行,周五上海基金指数收盘于2467.49点,周涨幅12.06%;深圳基金指数收盘于2333点,全周上涨13.17%。两市封闭式基金指数周涨幅均超过沪深300指数周涨幅。

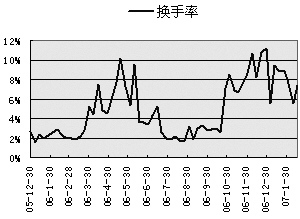

封闭式基金全周共成交59.4亿份基金单位,比前周成交量增长了32.68%;整体换手率7.45%。市场交易活跃程度比前周明显上升。

个别基金方面,52只有交易的封闭式基金全部上涨,涨幅榜前10名基金周价格涨幅均超过15%,其中基金金鑫和开元的周涨幅甚至超过20%。涨幅较大的封闭式基金多为长期基金,而涨幅后10名的基金全部是3年内到期的短期基金。

封闭式基金仍具长线价值

随着基金兴业转开放的顺利实施,短期基金到期的预期逐渐稳定,表现在短期基金折价率随到期日的日益临近而逐渐降低。从折价率波动图可以看出,短期基金在基金兴业转型方案推出前后发生较大幅度的波动,但之后波幅明显减小。目前短期基金的折价应完全反映了其制度缺陷溢价、流动性补偿以及当前基础市场平均投资收益率要求。

短期基金到期转开放的顺利实施,对长期基金的影响并不明显,在兴业到期转型前后一段时期,长期基金折价率表现得相当稳定。直至2006年三季度末嘉实旗下泰和、丰和突然公告大比例分红,长期基金板块受未预期到的事件影响,价格突然上涨,整体折价率随之大幅下降。长期基金大比例分红,相当于将部分折价率对应到期收益提前兑现,能够有效降低基金折价率。

虽然短期基金和长期基金都发生了折价率明显降低,但到期期限对折价率的约束仍然很强,期限相关折价率结构仍然稳定。

除多次分红以外,各方也在积极提出其他可行方案以多管齐下降低长期基金的高折价率。目的是在降低折价率的同时,保护长期持有人利益、尽量降低对基础股票市场的冲击,以及探讨封闭式基金在国内市场继续存在的必要性和可行性等。

此外,随着2007年上半年股指期货的推出,将为封闭式基金投资提供规避市场系统风险的有效工具。而创新型封闭式基金方案的推出以及封闭式基金作为融资融券标的物的规定,也将在一定程度上增加封闭式基金的市场需求和交易量。

我们认为,封闭式基金板块已经发生和正在发生变动的种种因素,都将起到将封闭式基金价格向价值推动的作用。短期封闭式基金成功转开放已无悬念,以时间匹配策略投资短期基金的策略仍然有效。而长期封闭式基金的投资风险已比2006年上半年降低,其作为长期投资工具的投资价值仍然存在。

封闭式基金市场换手率 |