小微企业贷款往往缺少抵押物和良好的信用记录,而银行更注重控制信用风险。通过引入有政府参与的贷款保证保险,可以在一定程度缓解这个矛盾。

银保双方也要在信息上彼此共享,解决利益分配问题,实现银行、保险以及借款企业三方共赢。

缓解企业“融资难、融资贵”已进入攻坚阶段,保险在其中的作用愈发突出。11月19日召开的国务院常务会议进一步明确,“支持担保和再担保机构发展,推广小额贷款保证保险试点,发挥保单对贷款的增信作用。”

近年来,银保合作模式在信贷支持实体经济的过程中日益被接受,尤其对于科技型小企业,以及一些缺少抵押物的轻资产企业、农业企业等。这类企业贷款额度小而分散,引入贷款保证保险,再给风险设置一道防线,很有必要。

降低成本撬动更多信贷

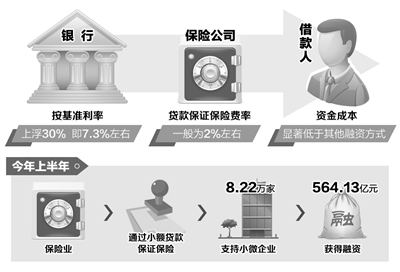

“贷款保证保险的费率一般为2%左右,目前一年期银行贷款基准利率为5.6%,即使在此基础上上浮30%,也只有7.3%左右。如果能据此获得银行信贷,资金成本显著低于市场上其他的融资方式。”国内一家保险公司相关部门负责人介绍,因此,通过购买贷款保证保险进行融资是一种成本较低的融资方式。

这对于部分融资成本居高的小微企业来说,不失为一条便利的“捷径”。近年来,多家银行与当地的保险行业联手创新发展小微企业的信用保证保险、贷款保证保险,为小微企业融资提供了便利服务。

以小额贷款保证保险已试点5年的宁波市为例,一般做法是,银行放贷前由保险机构为借款人提供保证保险,承担起因非故意原因不能偿还贷款的风险,使得那些有真实生产资金需求、有良好信用记录与发展前景、有可靠还款来源的小额贷款借款人,在无抵押、无担保的情况下以比较合理的成本从银行获得小额贷款,从而为小微企业和个体经营户等经济主体开辟一条新的融资渠道。而银行与保险机构按约定比例分摊贷款损失风险,市政府设立超额补偿基金对保险机构赔偿额度超出保费部分给予一定比例的合理补偿。

“政府、银行、保险三方风险比例共担是比较常见的形式。”业内人士认为,小微企业贷款往往缺少抵押物和良好的信用记录,而银行必须控制风险,这种错位通过有政府参与的贷款保证保险可以得到一定程度的解决,同时为借贷双方都“壮了胆”。

摊薄风险实现互利多赢

通过保险来对贷款增信,是解决借贷双方信息不对称问题的有效手段之一。“在银行发放信贷的过程中,发挥保险这个专业型担保机构的作用,是发达国家常见的增信做法。”对外经济贸易大学保险学院教授王国军在接受《经济日报》记者采访时表示,在我国利率市场化步伐加快的背景下,银行业的经营风险将随之走高,加强与保险业的合作可以摊薄风险,提升其抵御风险的能力。

据专家介绍,贷款保证保险的发展空间相当广阔。截至今年上半年,保险业通过小额贷款保证保险支持8.22万家小微企业获得融资564.13亿元,从而有效缓解了小微企业“融资难、融资贵”的问题。

王国军认为,合作之初,会有一些利益分配的问题。银行在有抵押条件要求的情况下,会觉得保险没有必要,而保险公司也会因为信息不对称的担忧而过分强调自身的经营风险。

“银保双方尤其要在信息上彼此共享,比如互相商讨哪些贷款是通过抵押就可以投放的,而哪些贷款必须要用保证保险的形式才可以投放。如此,才可以实现银保双赢,作为第三方的借款方也才有可能受益。”王国军说。(经济日报记者 姚 进)