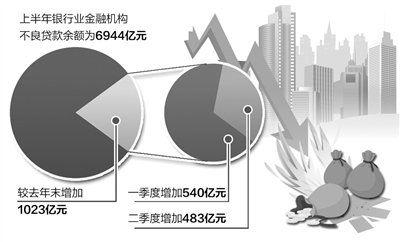

上市银行半年报日前披露完毕。在净利润稳步增长以及资产规模保持扩张的同时,我国银行业面临不良贷款余额和不良贷款率“双升”的压力。各银行的不良贷款主要集中在哪些地区、哪些行业?银行业采取了哪些应对措施?《经济日报》记者对此进行了采访。

“不良双升”苗头显现

中国银行是四大行中首家披露2014年中报的银行。截至6月末,中行集团不良贷款总额858.6亿元,比上年末增加125.89亿元;不良贷款率1.02%,比上年末上升0.06个百分点。而四大行中最后一家披露中报的建设银行,上半年不良贷款余额956.68亿元,较上年末增加104.04亿元;不良贷款率1.04%,较上年末上升0.05个百分点。从不良贷款率看,农业银行上半年最高,为1.24%,较上年末上升0.02个百分点;工商银行尽管保持在1%以下,但较年初增加0.05个百分点,已升至0.99%。

上半年银行业“不良双升”的苗头还体现在光大、兴业、浦发等股份制商业银行的中期业绩报告里。

产能过剩行业是“重灾区”

从不良贷款行业分布来看,多家银行的不良贷款普遍集中在制造业、批发和零售业。以农行为例,截至6月末,其制造业、批发和零售业的不良贷款分别较上年末增加60.34亿元和53.66亿元。“中行不良贷款主要集中在制造业、批发零售业、交通运输等轻周期行业,新增不良贷款主要集中在钢贸和航运等行业。”中行副行长张金良表示。

而以地区来看,东部地区受宏观经济下行压力影响较大,其中农行在长三角、珠三角地区不良贷款额较上年末分别增加45.31亿元和34.01亿元;中行的不良贷款同样主要集中在外向型经济发达的沿海地区,如广东、浙江和江苏等地;华夏银行表示,其华东地区不良贷款率超过集团平均比例,达到1.34%。

此外,部分银行的不良贷款还集中在个贷方面。平安银行中报显示,其上半年个贷不良增加较快,主要是该行主动进行资产结构调整,减少风险低、收益低的房地产按揭贷款,在风险可控的前提下,适度增加了“信用卡”、“汽融”等收益高的个贷产品。

“银行业的不良资产普遍出现了数额增加、比率上升的情况,从经济长周期过程看,有它的必然性。”农行行长张云认为。张金良认为,不良贷款反弹是国内外经济增速放缓和结构调整在银行体系中的体现和反映。

多举措化解不良贷款

尽管银行业上半年不良贷款攀升,但大多数银行的数据还是优于监管层年初的双控预期,守住了风险底线。

据张金良透露,中行今年主动加强风险管控、加大拨备,并积极处理不良贷款,上半年已处理270亿元不良贷款,当中清收130亿元,清收比率达48%,核销90亿元不良贷款。

农行于今年上半年开展了信用风险排查,对新发放形成的不良贷款、产能过剩行业贷款等加大清收、核销和市场化处置力度,着力压降重点区域和重点行业的不良贷款,上半年核销69亿元不良贷款,打包出售83亿元。

面对“不良双升”的压力,部分银行积极探索新的“补血”途径。比如,申请发行优先股以及发行二级资本债券。8月18日,中行发布公告称,向证监会申请发行优先股,境内发行不超过6亿股,募集金额不超过600亿元;同时境外非公开发行4亿股,募集金额不超过65亿美元。同一天的农行公告则显示,其在中国银行间债券市场成功完成首期300亿元的二级资本债券发行工作。

“下半年信贷资产质量管控仍面临压力,将继续加强排查力度,及时锁定高风险领域和客户,加强针对房地产行业、地方政府平台的全口径风险管理,同时要加强表内表外的管理和征信工作,运用市场手段,提高回收率。”张金良说。

农行风险管理部副总经理田继敏称,银行资产质量与经济环境有密切关系,目前来看,经济结构正在优化升级,相信随着宏观经济的改善,资产质量会得到逐步稳定提升。(经济日报记者 姚进)