经济日报讯(记者 陈 静)网贷P2P终于从“游击队”变成“正规军”。随着《关于促进互联网金融健康发展的指导意见》的发布,P2P行业也因此有规可循。

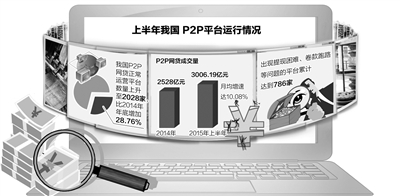

作为最被公众熟知的互联网金融项目,P2P一直被风险所困扰。来自第三方机构的调研数据显示,截至7月21日,国内P2P平台累计数量已达到2869家,其中累计问题平台866家,276家平台“跑路”和停运。

多位业内人士向记者表示,随着相关政策落地,P2P风险将得到极大控制,而整个行业也将面临“大洗牌”。

政策瞄准风险防控

在《意见》中,最被P2P行业关注的有两点:一是明确了P2P平台“信息中介”的身份和属性。网贷平台邦帮堂董事长寇权表示,这意味着目前部分P2P平台以理财产品名义进行宣传并不合规。“平台不能为投资者提供担保,不能承担信用流动性风险,不能承担贷款业务或开展受托投资。简单来说,就是P2P平台不能再扮演信用中介角色误导投资人。”银客网副总裁李飞也认为,“信息中介”身份的确定,有利于投资者和P2P平台合理健康地规避风险,“平台必须是信息中介,也就意味着平台担保、兜底涉嫌违规违法,这必将促使平台加强风控体系建设,让风控回归。”

二是《意见》提到,“客户资金第三方存管制度。除另有规定外,从业机构应当选择符合条件的银行业金融机构作为资金存管机构。”从目前P2P运行现状来看,基本依靠第三方支付机构进行资金托管,支付宝对接500余家P2P公司,汇付天下对接700家P2P公司,这2家公司在网贷平台托管市场的占有率高达60%。

寇权告诉《经济日报》记者,银行业金融机构在长期经营过程中,已形成较完善的金融风控体系。P2P资金存管至银行,能够帮助降低平台跑路风险,更好地解决投资人资金安全问题。

不过,由于目前开展资金存管业务的银行还相对较少,积木盒子COO魏伟表示,银行存管价格肯定高于第三方支付公司,如果平台交易量不够大,则存管成本很难摊薄。网贷平台开鑫贷副总经理周治翰也表示,资金由银行存管,就要求P2P机构支付结算系统与银行网银系统对接,这也将提高它们在技术开发和系统维护方面的成本。

优胜劣汰迎“风口”

“整个P2P行业的调整、优胜劣汰已箭在弦上,同时一些巨头可能会真正入场。”李飞说。

无论是“信息中介”的定性,还是银行存管带来的成本增加,都会让一些经营不规范或实力薄弱的P2P平台出局。人人聚财CEO许建文表示:“等到银监会具体监管细则出台,P2P行业将有更多严格的规定。因此,只有身强体壮的‘好孩子’会存活,我判断甚至会有90%的平台面临关门或转型的压力。”

在业内专家们看来,行业整合和强者恒强的“马太效应”,会让混业经营在未来成为互联网金融的大趋势,即同一家公司有可能同时持有多张牌照,运营多个平台。易观智库的一份行业报告称,互联网金融企业正在逐步完善自身布局,“混业经营”模式已初具雏形。

与传统单一金融业务相比,混业经营模式不但有助于分散风险,提升盈利能力。同时,机构在金融领域的全方位布局,还将为终端用户提供尝试创新金融方式的更多机会。不过,网贷平台民信贷总经理唐武也告诉记者,目前混业经营监管政策还不明确。未来互联网金融平台的混业经营业务能够深入到什么程度,仍有待监管政策出台。

此外,《意见》指出,鼓励符合条件的优质从业机构在主板、创业板等境内资本市场上市融资。这也就意味着P2P平台上市之路被“打通”。尽管在此之前,上市公司通过各种渠道控股的P2P平台也有数十家,但P2P独立上市却因为监管政策尚未出台而难以实现。业内人士表示,融资渠道的多元化,将有利于网贷P2P中优质企业的做大做强,从而推动行业持续健康发展。