按照区别对待、有保有控的原则,切实加强新上项目的信贷管理,严把政策界限,严格准入标准、严守审贷关口

化解产能过剩要“堵”更要“疏”。引导银行业推动绿色金融发展,通过金融服务推动产业转型升级是一个重要抓手

既肩负转型升级、结构调整的任务,又面临产能过剩行业不良贷款上升的压力,银行业如何在推动化解产能过剩的同时,防范化解可能出现的金融风险?

今年以来,中国银监会明确,将推动化解产能过剩作为银行业转型发展、推进产业结构调整的工作重点,要求按照区别对待、有保有控的原则,制定并实施好与国家经济发展战略相配套的差异化信贷政策。在监管层的引导下,各行积极调整信贷政策,疏堵结合,在严格控制产能过剩行业信贷增量的同时,将信贷资源更多转向节能减排等绿色信贷领域。

严控过剩行业贷款增量

“目前,各商业银行对产能过剩行业的贷款增量把控都比较严格,多采取行业限额等方式进行管理。”某国有银行相关负责人对《经济日报》记者说。

今年3月,银监会下发《关于支持产业结构调整和化解产能过剩的指导意见》,明确提出要切实加强新上项目的信贷管理,严把政策界限、严格准入标准、严守审贷关口。按照“消化一批、转移一批、整合一批、淘汰一批”的路径,区别对待、分类施策,优化信贷结构。

目前,即使一些银行在钢铁、水泥、平板玻璃等领域有新增贷款,放款对象也仅限制在信用较好、经营较为稳定的行业龙头企业,对于行业内其他企业的贷款则极为谨慎。以交通银行为例,今年以来,该行严格控制“两高一剩”等行业的信贷投放,截至2014年6月底,该行公司贷款增量的89%都投向了民生消费、服务、制造等领域,压降产能严重过剩行业贷款达51亿元。

但银行业同时也面临不少问题,最大的压力来自于产能过剩行业不良贷款的上升。其中,信息不对称大大降低了风险管控的前瞻性,部分地区对行业企业的项目审批、资源能耗、环保排放等信息披露不充分及时,给银行风险管控带来挑战。

当前,化解产能过剩相关补偿保障机制建设也亟需加速。湖南银监局今年在针对湖南常德、永州等八地的调研中发现,八地已列入淘汰和退出的过剩产能企业有47家,涉及贷款金额8.5亿元,但由于企业关停或破产,银行债务面临悬空,各地方政府并未对此出台相应的信贷风险补偿办法。

针对这些问题,银监会相关负责人表示,下一步将建立银行信贷信息共享机制,建立有效化解产能严重过剩矛盾的动态信息机制,及时在业内通报相关信息,以防范相关信贷风险。同时,指导相关银行建立联合工作机制,积极参与各地化解产能过剩方案的制定工作,对恶意逃废银行债务的企业实施联合制裁,建立有效的惩戒机制。

绿色金融驶入“快车道”

化解产能过剩不仅靠“堵”,也要靠“疏”。引导银行业推动绿色金融发展,通过金融服务推动产业转型升级是监管层的另一项重要举措。

今年10月,首单绿色金融理财直接融资工具由兴业银行杭州分行成功发行,项目募集的2.5亿元资金将支持杭州萧山水务集团污水处理项目。这是理财直接融资工具产品在绿色金融领域的创新探索。为实现更好地支持实体经济的目标,融资企业通过设立理财直接融资工具所融入的资金,将优先投入符合国家产业政策要求、转变经济增长方式和调整经济结构要求的行业。

今年以来,不少银行继续提升绿色金融服务质量,更加重视绿色信贷发展。渤海银行北京分行将信贷资源向节能环保、污染防治、资源循环利用、建筑节能以及垃圾处理等环保领域倾斜,截至9月末,该行绿色信贷业务达10.21亿元。

在绿色金融产品服务创新方面,银行业也在积极探索。以兴业银行为例,自2006年该行推出国内首个绿色信贷产品——节能减排贷款以来,该行先后创新推出能效融资、排放权金融等产品。目前除绿色项目融资、绿色买方信贷、绿色金融租赁等产品外,还推出了碳交易、排污权交易等综合解决方案。截至2014年6月末,兴业银行绿色金融融资余额2268亿元,所支持项目可实现境内每年节约标准煤2352万吨,年减排二氧化碳6880万吨,年节水2.62亿吨。

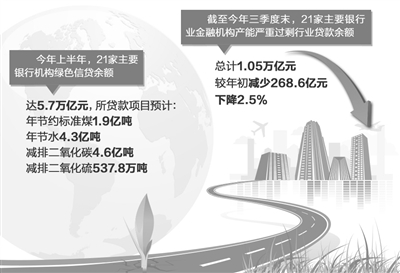

总体来看,绿色金融发展已经进入快车道。银监会最新统计数据显示,今年上半年,21家主要银行机构绿色信贷余额达5.7万亿元,所贷款项目预计每年可节约标准煤1.9亿吨,节水4.3亿吨,减排二氧化碳4.6亿吨、二氧化硫537.8万吨、化学需氧量295.8万吨、氮氧化物131.4万吨、氨氮31.1万吨,为节能减排起到了引领作用。(经济日报记者 陈果静)