|

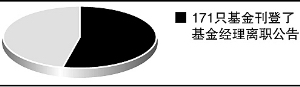

171只 369只基金在2007年中有:

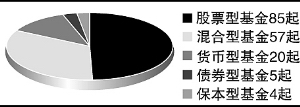

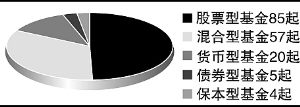

85起 171只公告基金经理离职的基金,其类型分别为:

7人 15名基金经理和基金高管在接受本报调查时:

2007年,基金规模完成了从8000万到3万亿的“大跃进”。在这当中,基金经理们也没闲着。来自wind咨询的数据显示,截至12月20日,本年度共发生了353起基金经理变动公告,较去年增加96%。其中,171只基金刊登了基金经理离职的公告,占总基金数的46%。

跳槽已经成为这一行业不可回避的关键词。继原工银瑞信基金投资总监江晖与原博时明星基金经理肖华投身私募后,2007年的基金经理“奔私”潮愈演愈烈,各家基金公司几乎无一幸免。

本报8月间的“基金经理跳槽意愿”问卷调查结果显示,60%被访的公募基金投资人士明确表示有意愿转战私募,而这一比例在基金经理中更是高达70%。

是行业大发展的必然结果,还是制度性缺陷的体现?如何提高行业吸引力与稳定度,成为横亘在中国公募基金业面前的又一难题。

1豪华离职榜

来自wind咨询的数据显示,在171起基金经理离职公告中,股票型基金85起,离职比例高达47%;混合型基金57起,离职比例达57.6%;货币和债券型基金经理离职比例较小,分别为38.4%、15.2%。

值得注意的是,另有10只基金年内刊登了同一基金经理的任职与离职公告,其中,任期最短的基金经理仅在任了3个月。如此频繁地进出,令人不得不为其管理的基金业绩捏了一把汗。

在这一长串离职名单中,不乏一些总监与明星级人物。5月中旬,原工银瑞信基金投资总监江晖离职。作为知名银行系基金公司的投资部发起人与负责人、业内著名基金经理,江晖的这一举动令人感慨。

9月,景顺长城基金原投资总监、景顺长城内需增长基金和内需增长贰号的基金经理李学文辞职。李的实力在业内有目共睹。去年,其管理的景顺长城内需增长基金以182.27%的净值增长率夺得股票型基金冠军。但这些荣誉,也难阻挡他离去的脚步。

10月,原上投摩根基金公司投资总监、中国优势基金经理吕俊离职。作为风头颇健的新锐基金公司旗下拳头产品,中国优势基金成立三年来获奖无数,而吕俊领导的投资团队业绩整体突出,其操作理念获圈内认同。他的离职令很多人扼腕。

此外还有嘉实基金的赵军与王贵文,长盛的田荣华,华夏的石波,无数公募基金界耳熟能详的名字构成了这份豪华离职榜单。对于年轻且急需人才的中国基金业来说,他们的离去无疑是个损失。

“基金经理越来越年轻了。许多人也不过三四年的从业经验,没有经历过熊市,却开始管理巨额资金。”有基金经理对《上海证券报》这样感慨。当然,他也很年轻。

2收入、考核、投资受限成跳槽关键词

那么,又是什么原因促使这些公募基金经理转向私募呢?

本报8月间的调查显示,“收入与压力不成比例”成为跳槽的第一关键词。几乎所有受访的公募基金投资人士都认为,“相比自身承受的压力,公募基金目前的收入与私募基金相比几乎没有任何吸引力。”

“目前,公募基金经理的收入由基本工资与奖金两部分组成。一般而言,只有业绩总排名前25%的基金经理才能拿到奖金。中小基金公司为优秀基金经理提供的收入一般不过百万,即使是大型公司也在200万至300万左右。”某基金经理透露,“对私募基金20%的业绩提成而言,这样的收入水平基本没有竞争力。”

除收入因素外,“公募基金考核太急功近利”以及“管理层对于公募基金经理个人投资的限制过于严格”等问题在公募基金投资人士接受工作满意度调查时被频繁提及。

“在海外,公募基金常常是一个季度公布一次业绩排名,而我们天天排名,感觉压力很大。”深圳的某基金经理如是表示。

他透露,公司一般要求基金经理所管理的基金在同类所有基金排名中位列前三分之一。“如果连续几周排在后三分之一,公司还没让你‘走人’,自己都觉得受人恩赐了。而对于新基金经理而言,考核期一般为一年。如果不行就走人,非常残酷。”

“公募基金的频繁排名会导致互相攀比。如果你是第五名,就盯着第三、第四名。它们大举买什么,也一定要跟着买,生怕自己的业绩比别人输了几个百分点。而对于短期涨得比较慢的一些长线品种,则面临很大压力。”该基金经理表示,“仅从投资角度而言,还是私募比较单纯。”

而“管理层对公募基金经理个人投资的严格限制”也令多数基金经理觉得有话要说。

某基金公司的一位投资总监向记者表示,“作为公募基金的投资决策人,上报直系三代的身份证号码,我可以理解。但连弟妹弟媳的这些非直系亲属的身份证号码都要上报,我觉得很难接受。”

他透露,在身份证上报的当天,就接到弟弟的电话,说:“哥哥,为了不给你添麻烦,我还是不要做股票了。”“我觉得很难受,个人的职业问题,却给家人带来麻烦。”他说,“关键是,不论从收入、知识还是社会贡献度来说,基金经理都应该是一个受人尊敬的职业。如今却频频和‘老鼠仓’联系在一起,不仅脸面无光,也觉得情感上无法接受。”

3单向流动的“奔私”潮

这些离去的昔日明星们都去了哪里?

原博时明星基金经理肖华,现主导深国投·尚诚信托产品;江晖离开工银瑞信后,任深圳市星石投资顾问有限公司总经理兼投资总监;原长盛基金投资总监闵昱,建信基金研究总监蒋彤与原中金公司的董事总经理李刚集体加入了一新投资公司;田荣华成了深圳武当资产管理有限公司的掌门人;原易方达平稳增长基金经理梁文涛于今年2月1日辞职,任职于涌金投资,负责管理深国投·亿龙中国信托基金。

投奔私募,似乎成了基金经理离职后的共同选择。本报8月间的“基金经理跳槽意愿”问卷调查结果显示,60%被访的公募基金投资人士明确表示有意愿转战私募,而这一比例在基金经理中更是高达70%。

相比公募基金投资人士对跳槽私募基金的高涨热情,私募基金投资人士对于到公募基金工作则表现得较为平淡。仅有40%的受访者表示,如果机会合适愿意尝试到公募基金中去锻炼一下。

明确表示近期不会考虑跳槽到私募基金的3名公募基金经理中,2人的原因是“自己资历尚浅,需要继续在公募基金中好好磨练”。而仅有1人表示是因为对“目前工作环境非常满意而暂时不考虑变动”。

同样是对上一问题的回答,5位参与问卷调查的私募基金人士中,有2人表示出了对公募基金的兴趣,称如果机会合适,愿意去公募基金中锻炼一下。但有趣的是,上述私募基金人士都将“时间不能太长”作为跳槽到公募基金工作的附加条件。

硅谷基金的杨永兴直截了当地告诉记者,愿意考虑去公募锻炼,时间不能超过两年,主要理由是“(公募基金中)个人不能炒股,损失太大。”而至于愿意尝试到公募基金去工作的原因,是“为了去公募基金学技术,回来更好地做私募。”

4应对之道

一方面是规模的几何级数扩张,一方面是人才的大量流失,公募基金业该如何应对这一现实之惑?

双基金经理制成为了现实的选择。“以前,只有一些大型基金才会配备助手,如今为了培养人才,分担基金经理压力,也为了防止人员变动后,对基金投资造成过大冲击,双基金经理制基本已成为业内通行做法。”博时基金副总裁李全对《上海证券报》表示。

Wind数据显示,截至2007年12月20日,334只基金中已有102只实现了双基金经理制,占总数的30.5%,其中,60只为今年新增基金经理。

在收入分配方面,今年6月14日,中国证监会正式放开了基金从业人员投资开放式基金的限制。而华宝兴业基金管理成为这一政策后的首位吃“螃蟹者”。

该公司于今年8月8日总共投入自有资金210万元申购该公司旗下的全部七只偏股型开放式基金和一只债券型开放式基金。其中,单个基金的投资份额为20万-45万不等。基金份额由该基金经理小组成员进行分配。实际上,本次推出的基金经理份额激励计划已覆盖了华宝旗下除货币市场基金之外的全部基金的基金经理。

当然,同私募基金的业绩提成与股权激励相比,公募基金的“投基计划”未免太小儿科。放开公募业的股权激励,越来越成为业内的共同呼声。

瑞士银行董事总经理张宁指出,正是因为股权激励机制的缺乏,导致公募基金行业中一些最有号召力的个人在以非常快的速度向私募基金流失。“在尚未对内开放之前就对外开放,会造成行业人才的流失。因此,应遵循先对内,再对外的步骤逐步开放。而随着证券业WTO的推进,对内开放的时间已经相当紧迫。”张宁说。

无论如何,对于公募基金这个靠人才吃饭的行业来说,如何培养与留住人,无疑是2007年的基金经理“奔私潮”,带给我们的最大挑战与思考。未来何去何从,让我们拭目以待。

|