8月28日,力邦合信、青岛银行和迈为科技上会,这距三家企业申报稿首次公告日相隔298天、620天和424天。加上之前上会的8家企业,8月全部11家企业IPO排队时间平均只需385天。如果排除因为一度中止审查而耽搁时日的青岛银行,8月上会企业IPO排队平均时间已经降至1年以内。

排队时间缩短,“堰塞湖”疏通在望,IPO排队企业现已降至300家以下。

不过,上市周期虽然大大缩短,很多中小投行却在“投行寒冬”中项目断档了……

“堰塞湖”疏通在望

“现在大家都在说‘投行寒冬’,我觉得唯一的暖色是排队时间大幅缩短。去年上半年,我们有几个项目都排了两三年才上会,今年上会的两个项目只花了几个月时间。”某中小投行保代李明(化名)告诉中国证券报(者。

如李明所言,2017年以来,IPO排队时间总体呈现缩短态势。特别是今年以来,上会的152家企业平均排队时间缩短至449天,相比2017年498家上会企业平均534天的排队时间已经大大加快。

在这种背景下,“光速上会”不再稀奇。

今年上会的工业富联(601138)、宁德时代(300750)、湖南盐业(600929)、新兴装备、和顺石油排队时间均不到半年。其中,湖南盐业从2017年12月27日申报稿首次公告到2018年1月16日上会,仅用20天。

今年8月上会的11家企业中,排队时间最长的是青岛银行,为620天;排队时间最短的是威尔药业,为270天;11家企业平均排队时间只有385天。

排队时间缩短的背后,是IPO“堰塞湖”疏通在望。

证监会披露的最新数据显示,截至8月23日,证监会受理首发及发行存托凭证企业296家,其中已过会29家,未过会267家。未过会企业中,正常待审企业264家,中止审查企业3家。

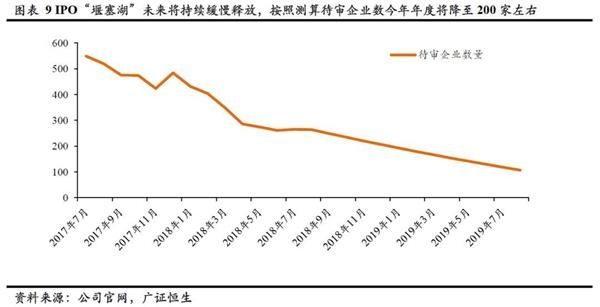

广证恒生以今年来每月预披露企业均值、每月终止审核企业均值、上月待审企业5%的上会企业数量、50%过审率等指标进行估算后指出,IPO“堰塞湖”将持续缓慢释放,今年年底规模将降至206家左右,2019年8月将进一步降至100家左右。

“堰塞湖”一直是A股IPO的一个棘手问题。

广证恒生指出,IPO“堰塞湖”在规模上于2016年6月达到巅峰,排队待审企业数量一度接近700家。自2016年11月IPO审核提速,待审企业数量开始逐步下降,IPO“堰塞湖”压力有所缓解并疏通在望。

IPO“堰塞湖”的疏通,源于两方面因素:

一是,自2016年3月开始,IPO审核步伐明显加快。2016年4月到2017年9月期间,证监会累计审核538家,平均每月29.89家。2018年以来,在基数不大的情况下,平均每月上会企业数量也保持在了18.88家。

二是,今年以来,证监会进一步从源头上保证上市公司质量,严把资本市场入门关。在这种背景下,很多利润规模较小的企业主动放弃IPO。最新披露的数据显示,截至8月23日,已有157家企业终止审查,远超2017年全年的130家。

中小券商项目断档

排队速度缩短,上市进程大大加快,却有很多投行、特别是中小投行无缘这项利好。

统计显示,加上8月28日IPO的N新兴(002933)和N汇得(603192),2018年以来75家企业的IPO项目,被39家券商瓜分,大部分集中在中金公司、中信建投(601066)、华泰证券、中信证券等几家头部券商手中,另外54家拥有保荐资格的投行颗粒无收。

数据来源:资讯

从排队企业情况来看,很多中小券商更是陷入项目断档的悲惨境地。

一家中小券商保代刘勇(化名)告诉中国证券报(者:“我们本来项目就不多,今年排队的唯一一家企业还主动撤回,后面也没什么储备项目,一下子无以为继。”

对于主动撤回的项目,一般都会等利润达标后再重新申报。但很多中小券商手里的项目,本来质量就不高,要达到利润门槛意味着上市周期将进一步拉长。在这个过程中,还要时刻留意手里的项目不要被竞争对手截胡。

对大型券商来说,申报项目多,主动撤回的项目也就更多,不过,某大型投行保代王刚(化名)告诉中国证券报(者:“本来我们项目的立项标准就高,即使利润不达标,离门槛也只有一点点距离,稍微等一等还可以重新申报,周期不会拉得太长。”

除了终止审查的项目大幅增加,2017年10月新一届发审委上任以来,审核进一步趋严。统计显示,2018年以来过会率为49.34%,远低于2017年76.31%的过会率。特别是今年1月,50家上会企业仅有18家过会,过会率仅为36%。

上会被否对券商的影响比终止审查更大。

“项目上会被否后,发行人换投行是常有的事。他们即使不把原因归罪与你,也会下意识地想‘如果当初换一家券商就能过会了’”,刘勇表示。

例如,2016年3月9日上会被否后,上海锦和商业经营管理鉴于因涉及划拨地的法律事项导致IPO被否,且保荐机构在上会聆讯时也表现不佳,将保荐机构由国信证券更换为华西证券(002926),将律所由德恒更换为国枫。

大型投行在申报项目时也更加谨慎。

王刚表示,“我们今年报到会里的项目比去年明显减少。除了利润门槛更高,还有一个重要原因就是过会率下降后我们更加谨慎,毕竟上会被否对投行品牌的伤害比较大。”

降薪、裁员、严考勤

随着以IPO为代表的投行业务大幅下滑,“投行寒冬”的说法在业内悄然而生。降薪裁员和变相降薪裁员成为常态,而由于项目断档,一向常年出差在外的一线投行人员,也被要求每天到公司坐班。

例如,今年5月31日,民生证券对投行员工“通过电话问询员工所在位置并要求规定时间内提供可佐证其位置的照片”,结果,有员工因为证据虚假、无明确位置标识、提交照片超过规定时间等原因,不但被通报批评,还有人被降薪降职处理。

王刚说,“我觉得‘投行寒冬’主要针对的是中小券商,对大型券商、特别是几家头部券商影响不是特别大。比如我们今年的项目仍然很多,并维持滚动发展的良性态势。行业在进一步分化,头部券商的优势在加大。”

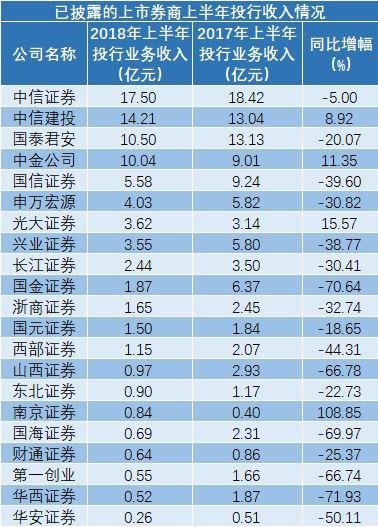

从截至8月28日披露的19家上市券商的半年报来看,中信建投和中金公司投行收入分别达14.21亿元和10.04亿元,同比保持8.92%和11.35%的正增长。中信证券也实现投行收入17.5亿元,同比小幅下跌5%。很多中小券商投行收入则同比大幅下滑。

不过,在行业整体的降薪潮中,大型投行也不能幸免。一家大型投行保代赵坤(化名)告诉中国证券报(者:“我们降低了项目奖金,降幅高达30%。”

在这样的背景下,竞争进一步加剧,甚至伴随着恶性竞争。刘勇告诉中国证券报(者:“现在行业僧多粥少的情况下,项目进一步向大型投行集中,中小投行只好打价格战,甚至赔钱也要做,毕竟生存下去是最重要的。”

(责任编辑:关婧)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信