泡泡玛特:经营周转数据明显下滑 可选消费未来持续承压?

出品:上市公司研究院

作者:fan

近日,我国最大的潮流玩具公司泡泡玛特公布2021年及2022年一季度业绩。

财报显示,2021年泡泡玛特实现营收44.9亿元,同比增长78.7%;调整后净利润10.02亿元,同比增长69.6%。营收与利润的高速增长背后,泡泡玛特注册会员达到1958万人,新增注册会员高达1218万人,而泡泡玛特上市时公司仅有360万左右注册会员。

一季度业绩方面,公司业绩预告显示,2022年第一季度(未经审核)整体收益,与2021年同期比较录得65%-70%的正增长。

尽管一季度公司营收依然维持较高速增长,但是公司营收增速较前几年已经明显“下台阶”。公司营收由2017年的人民币1.58亿元,同比增长225.4%至2018年的人民币5.14亿元,并进一步增长227.2%至2019年的人民币16.83亿元;2020年则明显降速,当年营收增速为49.31%,增长至25.13亿。2021年营收以78.66%的增速涨至44.91亿,增速略有回升,但可以看到自2020年以来,公司营收增速较之前“爆发式”的成长已经明显放缓。

复购率方面,2021年会员贡献销售额占比92.2%,会员复购率高达56.5%。泡泡玛特维持了对用户群体较高的黏性。

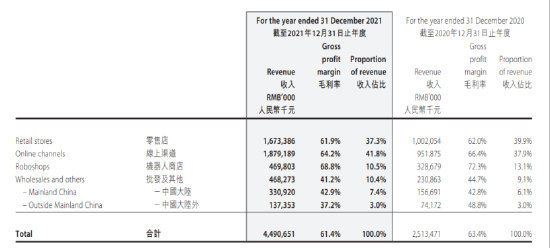

利润率方面,公司毛利率从2019年的64.8%略降为2021年的61.4%,公司净利润率也由2019年的26.6%下滑至2021年的18.83%。近几年公司盈利能力虽然略有下降,但总体而言依旧属于高盈利能力公司。

资产负债率方面,截至2021年底,泡泡玛特的资产负债率仅为18.1%,而截至2020年底的资产负债率为12.1%。公司负债率略有上升,但主要是经营负债,整体负债率处于极低水平。

总体而言,可以看出公司的商业模式极佳。在不加杠杆的情况下,依然可以维持较高的盈利能力和用户黏性,公司业绩的增长不依赖于大规模的资本支出,ROIC处于较高水平。在公司维持一定经营杠杆的情况下,公司2018年及2019年ROE甚至分别高达66.87%及111.17%。

长期视角下,大部分企业不能做到高回报、高增长和高现金流。但是在泡泡玛特爆发性成长期,公司ROE、FCFF(自由现金流)和G(增速)俱佳。公司在2018-2020年净现比均大于1,显示出优异的现金流水平,仅2021年净现比略有下滑为0.91。

不过2020年起,公司ROE明显下滑。2020年及2021年公司ROE分别为15.58%及13.2%。下滑非常明显。对公司做杜邦分析,除了销售净利润率从2019年的26.6%下滑至2021年的18.83%之外,公司权益乘数下滑明显,由2019年的1.81下滑至2021年的1.18,资产周转率(次)更是由2019年的2.3下滑至2021年的0.59。

其中除了有上市募资6亿美金对资产负债表的影响,经营周转数据的下滑也十分明显。

公司的应收账款由2020年底的7830万元增加至2021年底的1.71亿元,增速为119%,远高于营收增速。公司表示该等增加主要由于第三方(包括购物中心、批发客户及电商平台)付款增加。同时公司贸易应收款项周转天数也从2020年的9天增加至2021年的10天。

公司的存货由2020年底的2.25亿元增加至2021年底的7.88亿元,增速高达250%,亦大幅度高于营收增速,公司表示增加产品库存,是为了满足不断增长的产品需求。同时公司存货周转天数从2020年的78天增加到2021年的128天,公司称主要由于业务及渠道的扩张,IP数量和新品的增加,及为2022年春节和一季度提前备货。

也就是说,公司认为应收账款和存货的暴增均为经营扩张导致。这也显示了一个公司如果ROE高而且增长快,必然要大举投入扩张,那么自由现金流一定会受到影响。不过泡泡玛特经营扩张的决策是否正确还有待观察,以海底捞为例,疫情初期的逆势扩张最终被证明是错误的,最终海底捞只能为避免更大的损失“断臂求生”收缩业务。而随着疫情的影响,目前社会消费持续走低,未来如果可选消费继续下滑,那么泡泡玛特目前的经营扩张策略可能也会对公司造成较大反噬。

IP为核心竞争力 但“唱片公司”不是次次都可以足够幸运遇到“周杰伦”

泡泡玛特创始人王宁有一个“abcd”理论:本来你想做成a突然做成b,有可能是在c成功,然后有可能就d变得伟大。实际上泡泡玛特创业过程中也颇有“误打误撞”的色彩。

王宁曾表示:“最开始a,大概在08年的时候,泡泡玛特是做那种格子店,然后到了b,开始去做这种潮流百货的这样一个集合店,然后c,就是我们突然在潮玩这个品类获得成功,当然d,我们一直说希望成为一个有温度的,然后去传递美好的这样一个品牌。”

泡泡玛特在做潮流百货的创业初期,作为渠道商利润非常低且受制于人,因此公司一直在尝试从渠道商转型,但是不得要领。

转折点是在2015年,泡泡玛特留意到了Sonny Angel系列潮流玩具产品销量惊人。Sonny Angel来自日本,拥有大量的粉丝群,泡泡玛特把其引进国内之后,Sonny Angel给泡泡玛特带来了爆发式的增长,一度占公司总销售额的30%。

泡泡玛特发现,Sonny Angel这类艺术家玩具,自带潮流和艺术的属性,对年轻消费者有较强的吸引力。另外Sonny Angel的系列产品满足了新一代消费者“收集”的心理需求,消费者在满足自身需求的同时复购率极高。而且盲盒的购买方式进一步放大了需求,用户并不知道盒子里是哪一款,因此为了稀有品种,部分用户大量购买,同时相互高价交易,都进一步提高了系列产品的热度和销量。

意识到艺术家玩具是一座商业富矿之后,泡泡玛特充分利用了自身在潮玩赛道的“先发者红利”,开始大量与艺术家合作签约IP。之前一大批艺术家玩具都没有被商业化,因此泡泡玛特可以以便宜的价格签约大量优质IP。

其中泡泡玛特签约最为成功的IP是Molly,彼时Kenny Wong已经做了十年Molly,花费了自身非常多的心血,并收获了很多粉丝。而Molly的早期的作品都是收藏艺术品级别,一般只做150个,限量且价格较贵,因此并没有充分释放商业价值。

王宁甚至坦言,发现Molly设计师Kenny Wong的时候,那种心情就像是找到了在餐厅唱歌的周杰伦。

此后,泡泡玛特做的就是,把“潮玩周杰伦”Kenny Wong之前只在歌剧院唱的作品做成CD大卖。过去Molly一年只出1-2个收藏级系列,泡泡玛特介入后迅速把其做成低价的大众化产品,现在Molly一年做近10个系列,打造上百个新的款式,单价也大幅度下探以满足更多消费群体。

同时艺术家只需要画设计草图,后续所有的3D设计、供应链管理、生产、包装、销售均由泡泡玛特来完成。至此,泡泡玛特的潮玩商业飞轮彻底打通,即发掘优秀艺术家IP,同时提供供应链支持和渠道完成商业闭环。

值得注意的是,潮玩的供应链和渠道如果愿意砸钱,并无特别的壁垒。泡泡玛特目前的成功更像是一个幸运的“唱片公司”刚好遇到了“周杰伦”,然而“唱片公司”常有,“周杰伦”则不是时时可以遇到的。

王宁曾说过,文化和品牌都是虚的,要通过一些方法让大家认为它是有价值的东西,是从精神层面层面来讲让人向往的东西。它就像一些奢侈品一样,帮你打造一个梦,还要帮你保护这个梦。

本质上,潮玩的造梦人只能是Kenny Wong等艺术家,是其做了十年Molly过程中花费的心血才打动了消费者,这种付出商业公司往往是无法批量以“流水线”的形式做到的。

而潮流玩具作为一个新兴赛道,之前人们并不理解其中的商业价值,因此泡泡玛特可以通过先发优势提前签约了一大批质优价廉的潮流玩具艺术家,然而随着潮玩赛道的价值被充分认知,未来对艺术家的争抢可能日趋激烈。

为了和艺术家设计师深度绑定,泡泡玛特还授予了Kenny Wong 1.49%的公司股权,泡泡玛特市值高点的时候这些股权一度价值近19亿人民币。随着艺术家价值被充分认知,未来艺术家的溢价可能与日俱增,但是泡泡玛特等公司可能就像现在的唱片公司一样,对“周杰伦”等艺术家并无特别的议价权,最后利润逐渐被削薄,回归社会资本平均回报。

以泡泡玛特竞争对手之一Top Toy为例,Top Toy目前持续引入家喻户晓的IP,比如FarmerBob、火影忍者、柯南等,其对IP的抬价在中期必然影响到泡泡玛特对艺术家的签约和授权费用。

根据泡泡玛特财报,公司授权费用增幅也非常明显,2017年、2018年、2019年、2020年及2021年,泡泡玛特的授权费用分别为70万元、290万元、1210万元、6270万元及1.05亿元。泡泡玛特的IP授权费用的迅速提升可能也暗示着未来公司在艺术家IP 市场将会面临更激烈的竞争。

因此,目前泡泡玛特也尝试在IP、渠道和供应链等方面持续深耕,试图建立护城河。

IP方面,公司持续开发自有IP,逐渐尝试摆脱对Molly的大单品依赖。

上市初期,泡泡玛特基于Molly形象的品牌产品的销售额分别占公司于2017年、2018年及2019年以及截至2019年及2020年6月30日止六个月泡泡玛特品牌产品所得总收益的约89.4%、62.9%、32.9%、44.5%及16.3%。

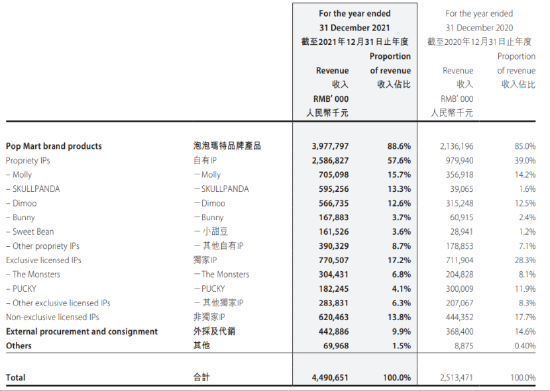

2021年,公司的头部IP收入占比则更加均匀,同时公司更注重打造自有IP。

公司自有IP主要包括Molly、SKULLPANDA、Dimoo、Bunny等。自有IP的收入占比由2020年的39.0%增加到2021年的57.6%。自有IP收入则从2020年的人民币9.8亿元,上升至2021年的人民币25.87亿元,增长了164.0%。主要由于Molly、SKULLPANDA和Dimoo的销售收入贡献增长。

2021年为Molly诞生的15周年,Molly实现收入人民币7.05亿元,同比增长97.6%。泡泡玛特通过持续推出新的作品、跨界联名合作、主题展等一系列运营,让Molly的IP生命周期和商业价值得到了很好的延续。

Dimoo和SKULLPANDA在2021年分别实现收入人民币5.67亿元和人民币5.95亿元,同比分别增长了79.8%和1423.8%。

同时,泡泡玛特内部的设计师团队PDC(Pop Design Center)推出众多IP,其中小甜豆在2021年实现收入人民币1.62亿元,同比增长了458.1%;2021年10月份上市PDC的新IP小野则实现收入人民币5220万元。

和公司上市初期依赖Molly不同,公司目前收入过亿的IP已达7个。但值得注意的是,这可能是公司“先发红利”,提前签约大批潮玩艺术家的结果,未来可能会持续转弱。 数据来源:泡泡玛特年报

数据来源:泡泡玛特年报

此外,2021年泡泡玛特还发力高端潮玩产品线MEGA珍藏系列,共推出9款1000% SPACE MOLLY系列产品,总共实现收入人民币1.78亿元。打造旗下高端产品品类,可以帮助泡泡玛进一步覆盖高端市场,增强商业变现能力。

渠道方面,目前泡泡玛特持续探索更高效率的渠道形式。 数据来源:泡泡玛特年报

数据来源:泡泡玛特年报

公司的销售和经销网络包括:线下零售店、在线渠道、机器人商店和批发渠道。

零售店:公司零售店销售收入从2020年的人民币10.02亿元增加到2021年的人民币16.73亿元,同比增长了67.0%。在2021年净新增门店108家,截至2021年底合计零售店295家。

在线渠道:公司在线收入由2020年的人民币9.52亿元增加到2021年的人民币18.79亿元,同比增长了97.4%。泡泡玛特在线收入来自泡泡玛特抽盒机、天猫旗舰店、京东旗舰店以及其他在线渠道。

机器人商店:公司机器人商店销售收入从2020年的人民币3.29亿元增加到2021年的人民币4.7亿元,同比增长了42.9%,2021年增加了519台机器人商店,截至2021年底共计1870台机器人商店。

批发及其他:公司批发及其他收入从2020年的人民币2.31亿元增长至2021年的4.68亿元,增长了102.8%。

受疫情影响,目前公司线上销售渠道已经超越线下零售店成为了第一大销售渠道,整体而言,公司各渠道均维持良好增速,不过机器人商店增速较为一般,一季度显示机器人商店增速进一步下滑至个位数左右,公司在机器人商店等渠道形式的探索有失败可能。

同时公司建立了多渠道会员计划,以建立粉丝社区、加强其黏性及增加重复购买。截至2021年底,公司累计注册会员总数从2020年末的740.0万人增至1958万人,其中新增注册会员1218万人。2021年会员贡献销售额占比92.2%,会员复购率为56.5%。

总体而言,公司的渠道和会员体系建设都较为成功,但是不排除未来竞争对手烧钱与公司在渠道方面激烈竞争。

存在战略聚焦和盲盒监管等可能风险

值得注意的是,去年泡泡玛特持续增加组织管理半径,新增了共鸣工作室、POPMART LAND主题乐园、INNER FLOW艺术机构等新业务版块。

之前有股东在2021年年中举办的泡泡玛特股东大会上提问王宁目前最关注的事项。

王宁表示:我最近参与比较多的,一个是我们乐园的业务,我觉得我们有能力做出一个非常有意思的东西,我们有很多年轻人喜欢的IP,也有不错的团队和体系。刚开始乐园可能会是一个非常小的,实验性的东西,但会非常有意思。

第二个是海外业务,我们海外业务还是超过我们预期的。如果你翻墙看看的话,会发现Facebook、Youtube上不少人都在分享关于泡泡玛特的视频。我们觉得我们在文化输出这方面还是有不错的进展。之前我们动作不快,是因为整个产品体系的国际化需要时间的积累,相信未来会越来越快。

目前公司乐园业务还未成型,海外业务主要为批发业务,营收规模为1.37亿,规模也较小。不过这两项业务可能牵扯了公司较多的管理精力,公司存在一定忽视主业的风险。

复盘乐高发展史,乐高在21世纪之初面临增速下滑等问题,为了应对下滑风险,董事会任命布拉格曼担任乐高公司CEO,之后乐高开启了乐高主题公园计划。在2002年左右,乐高分别在比隆、伦敦、美国加利福尼亚和慕尼黑建立了4所大型主题公园。

不过商业上的分心让乐高在2003年初销量开始大幅下跌,乐高一度濒临破产。之后,布拉格曼被开除,公司新任负责人选择清售乐高乐园等资产,并在全公司范围内缩减开支及产品线,聚焦主业才最终帮助乐高走出困境。

随着潮玩的商业价值日益凸显,泡泡玛特通过先发优势提前签约了一大批质优价廉的潮流玩具艺术家的“先发红利”可能逐渐淡去,未来对潮玩艺术家的争抢可能与日俱增,如果泡泡玛特不能持续专注主业,公司可能面临一定的风险。

最后,盲盒的购买方式并不符合主流价值观,多被诟病为利用人性弱点,公司可能也面临一定的监管风险。

此前,泡泡玛特与肯德基联名推出盲盒套餐后造成消费者抢购乱象,引发社会广泛关注。被中消协点名批评其利用限量款盲盒销售手段,并纵容消费者不理性超量购买食品套餐,有悖公序良俗和法律精神。

(责任编辑:蔡情)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信