中国经济网北京3月28日讯 今日,成都长城开发科技股份有限公司(证券简称:开发科技,证券代码:920029.BJ)在北交所上市。该股开盘报73.50元,截至收盘报76.06元,涨幅150.36%,成交额20.00亿元,振幅52.24%,换手率83.20%,总市值101.82亿元。

开发科技主营业务为智能电、水、气表等智能计量终端以及AMI系统软件的研发、生产及销售。

深圳长城开发科技股份有限公司(简称“深科技”)直接持有公司69.72%的股份,能够对公司经营决策产生重大影响,系公司控股股东。本次发行后,深科技持有公司股份的比例为52.29%(超额配售选择权行使前)、50.40%(超额配售选择权全额行使后)。

公司的实际控制人为中国电子信息产业集团有限公司,其通过深科技间接控制公司69.72%股份。本次发行后,中国电子信息产业集团有限公司通过深科技间接控制公司股份的比例为52.29%(超额配售选择权行使前)、50.40%(超额配售选择权全额行使后)。中国电子的出资人为国务院国有资产监督管理委员会。

开发科技于2024年12月6日首发过会,北交所上市委员会2024年第25次审议会议提出审议意见:

1.请发行人列示报告期内与前景无忧、开发香港等非直销客户及相关境外客户中前五大合同的主要条款及执行情况,说明收入确认是否符合企业会计准则要求。请保荐机构、申报会计师核查并发表明确意见。

2.请发行人对比分析成立以来出口信用保险投保金额与外销收入的配比关系,结合实际汇率、公司经营目标汇率、人民币汇率中间价、参考汇率等因素对比分析发行人成立以来实际结售汇金额与外销收入、外汇远期合约净交割金额与外币应收账款的配比关系,说明2023年投保比例大幅度下降、实际结售汇金额占外销收入的比例大幅度下降、外汇远期合约拟净交割金额占外币应收账款及外币合同金额的比例大幅度下降原因及合理性,与2023年收入及外销收入大幅度增加是否矛盾,是否存在透支业绩的情形。请保荐机构、申报会计师核查并发表明确意见。

3.请发行人结合公司货币资金拆出情况及期末结余情况,说明募投资金补充流动资金部分的测算依据及合理性。请保荐机构、申报会计师核查并发表明确意见。

审议会议提出问询的主要问题:

1.关于独立性。请发行人:(1)说明发行人业务、技术、人员、资产、财务是否独立于深科技,客户获取是否需经深科技审批或同意,是否有客户、供应商源自深科技情况。(2)说明深科技授权发行人独占使用商标的约定内容、费用支付等具体情况,发行人更换商标的商业考量及具体安排,发行人更换商标是否对发行人经营产生不利影响。(3)说明与武汉中原在集中器业务方面是否存在替代性、竞争性及利益冲突,对公司业务发展是否存在重大不利影响。请保荐机构核查,并对发行人是否独立于控股股东深科技及其关联方发表明确意见。

2.关于收入真实性及业绩增长可持续性。请发行人:(1)说明2022年、2023年收入大幅增长的主要原因及合理性,境外客户交易金额大幅增长的合理性,通过服务商开展业务的必要性,向非直销客户销售的合理性,相关销售定价是否公允,与销售服务商是否存在关联关系,是否存在利益输送。(2)说明外汇远期合约拟净交割金额占外币应收账款及外币合同金额的比例大幅度下降原因及合理性。(3)说明部分主要客户在接触当年或次年即获得大额订单的原因及合理性,获得订单程序是否合规,业绩增长是否可持续,是否存在业绩下滑风险。(4)结合技术优势和市场竞争能力,说明主要销售国家或地区市场需求和市场稳定性、电表使用寿命和更换周期、期后在手订单情况等,业绩增长是否稳定可持续。请保荐机构及申报会计师补充核查并发表明确意见。

3.关于募投项目。请发行人:(1)结合销售区域及拟开拓区域内产品的更新换代情况、未来可预期范围内的市场容量等情况,说明是否存在过度投入或扩产的情况,募投项目新增产能能否有效消化,是否存在产能过剩风险,相关风险披露是否充分。(2)结合流动资金周转情况、业绩变动趋势等,说明补充流动资金测算依据是否充分。请保荐机构及申报会计师补充核查并发表明确意见。

开发科技在北交所发行3,346.6667万股(不含超额配售选择权)、3,848.6667万股(全额行使超额配售选择权后),发行价格30.38元/股。开发科技的保荐机构为华泰联合证券有限责任公司,保荐代表人为宁小波、王红程。

本次发行超额配售选择权行使前,开发科技的募集资金总额为101,671.73万元,扣除发行费用后募集资金净额为96,356.85万元,公司募集资金净额比原计划少5,331.05万元。开发科技2025年3月14日披露的招股书显示,公司拟募集资金101,687.90万元,用于成都长城开发智能计量终端自动化生产线建设项目、成都长城开发智能计量产品研发中心改扩建项目、全球销服运营中心建设项目、补充流动资金。

开发科技本次发行费用总额为5,314.88万元(行使超额配售选择权之前)、6,004.86万元(若全额行使超额配售选择权),其中保荐费用200.00万元,承销费用4,375.23万元(超额配售选择权行使前)、5,061.51万元(若全额行使超额配售选择权)。

2021年至2024年1-6月,开发科技的营业收入分别为147,475.91万元、179,066.43万元、254,978.26万元和131,858.65万元;净利润分别为20,776.28万元、18,336.75万元、48,767.12万元和29,856.98万元;归属于母公司所有者的净利润分别为20,827.33万元、18,305.40万元、48,632.12万元和29,885.81万元;归属于母公司所有者的扣非净利润分别为7,939.76万元、13,121.78万元、49,897.07万元和29,865.29万元。

上述同期,公司销售商品、提供劳务收到的现金分别为206,586.63万元、179,442.14万元、260,406.42万元和136,243.42万元;经营活动产生的现金流量净额分别为48,723.74万元、12,974.09万元、61,378.13万元和19,132.64万元。

2024年度,开发科技实现营业收入293,272.79万元,同比增长15.02%;净利润58,833.79万元,同比增长20.64%;归属于母公司所有者的净利润58,899.45万元,同比增长21.11%。

公司预计2025年1-3月营业收入约为67,000.00万元至74,500.00万元,同比增长幅度约为12.06%至24.60%;归属于母公司所有者的净利润约为16,300.00万元至18,100.00万元,同比增长幅度约为28.74%至42.95%;归属于母公司所有者的扣非净利润约为16,300.00万元至18,100.00万元,同比增长幅度约为27.41%至41.48%。

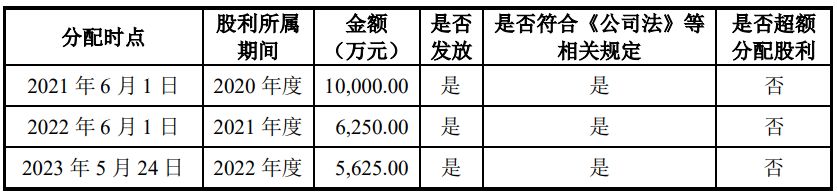

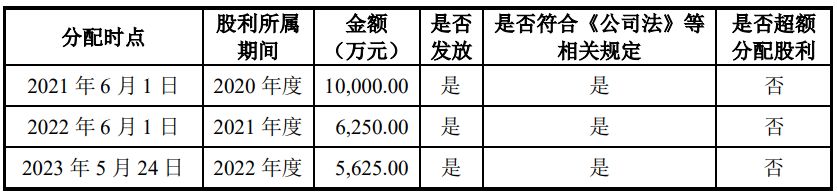

报告期内,公司进行了三次股利分配,合计分红21,875.00万元。

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信

版权所有

版权所有