首批四只创业板定开混合基金获批 可参与创业板战略配售

来源:FUND部落 中国基金报

中国基金报记者 方丽 陆慧婧

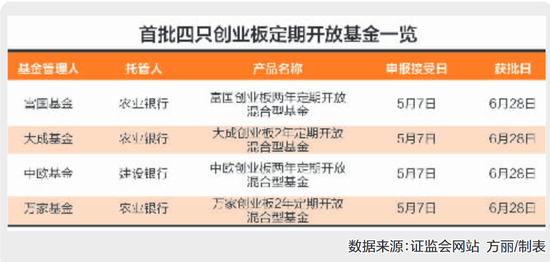

又有一类重磅型基金产品即将出炉。创业板注册制改革如火如荼之际,作为配套的基金产品,首批四只创业板2年定开混合型基金正式获批,这些产品分别属于富国、大成、中欧、万家基金公司。

中国基金报记者获悉,创业板2年定开混合产品主要是为参与创业板注册制改革,最大亮点是此类产品或可参与创业板战略配售。目前创业板注册制受理企业已经增至76家,业内预计这些获批基金可能会尽快进入发行,将成为普通投资者分享创业板改革红利的利器。

首批四只基金昨日获批

早在5月7日,证监会最新产品申报信息中出现了一类新产品——创业板两年定开混合型基金。一个多月后,这些基金终于迎来获批的消息。

记者获悉,6月28日富国、大成、中欧、万家旗下创业板2年定期开放混合型产品获批,这四只产品分别为富国创业板两年定期开放混合型基金、大成创业板两年定期开放混合型基金、中欧创业板两年定期开放混合型基金、万家创业板2年定期开放混合型基金。

单从名称来看,这四只基金有两大特点,一是两年定期开放式产品,二是混合型产品。大成基金表示,大成创业板两年定开混合基金是为创业板注册制量身定制的战略配售基金,可以主动选股、打新,也可以战略配售。

需要说明的是,公募基金中,只有封闭式的战略配售基金才可以获得战略配售资格,其中,可投科创板的基金的封闭期多为3年,战略配售创业板基金的封闭期为2年。

作为科创板试点注册制的延续,创业板注册制改革是国家战略,是资本市场从增量改革到存量改革的突破,是推动全市场实施注册制改革“从1到N”的关键一步。

业内人士认为,可以科创板为参照来看待创业板的投资空间和投资价值。首先,创业板的投资空间较科创板更大。创业板上市公司数量是科创板的8倍,创业板总市值是科创板的5倍,创业板平均自由流通市场是科创板的2倍左右。其次,创业板价值驱动的倾向会更明显。创业板存量股票涨跌幅限制由正负10%调整为20%,对当前创业板生态会有很大影响,目前创业板市值已达万亿级别,放开涨跌幅限制后头部化特征将更加明显。

此外,证监会最新基金审批表显示,目前还有8家基金公司也上报了此类产品,未来这一类产品还将进一步扩容。

创业板指创4年多新高

注册制改革激发新活力

首批创业板2年定开混合基金获批,正逢创业板指创出了4年多来新高,行业内对创业板注册制改革也充满了期待。

数据显示,今年以来创业板指数涨势强劲,截至6月24日收盘,创业板指报收2382.47点,年内涨幅超过30%,创2016年1月7日以来新高。从月度涨幅看,创业板指数6月份及4月份涨幅均超过10%,上涨幅度分别达到14.18%、10.55%。同时,创业板50指数今年以来更是大涨近40%,远超其他主流指数表现。

6月12日,深交所发布《关于创业板试点注册制相关审核工作衔接安排的通知》,6月15日至6月29日(共10个工作日),深交所接收证监会创业板首次公开发行股票、再融资、并购重组在审企业提交的相关申请;6月30日起,开始接收新申报企业提交的相关申请。

继6月22日创业板试点注册制首批IPO受理企业亮相之后,近期,第二批、第三批、第四批受理企业相继出炉,合计已受理IPO在审企业家数达到76家。

按照证监会分类,76家创业板试点注册制获受理企业中,计算机、通信和其他电子设备制造业的企业数量最多,共有15家,专业技术服业有5家,化学原料和化学制品制造业、软件和信息技术服务业分别有4家。

不少基金投研人士认为,创业板注册制改革是资本市场深化改革的实质性举措,进度有望超预期。由于经济结构调整必然要求融资结构进行结构调整,对应的便是大力发展直接融资市场。

深圳一家基金公司投研人士认为,与2019年的科创板改革、2020年初的再融资新规一样,短期看,创业板注册制改革对市场特别是科技成长股带来利好。长期看,叠加5G换代、芯片国产化、新能源等新一轮产业周期,科技成长板块将成为市场的焦点。

招商基金首席策略分析师姚爽表示,创业板注册制改革是资本市场改革一系列政策措施的一部分,意义重大。创业板上市条件较科创板更强调盈利,投资者大幅扩容,预计短期有望享受更高的流动性溢价。中长期看,头部优质公司的价值更加突显。

“科创板、创业板和新三板创新层将成为新经济登陆资本市场的多层次阵营,共同肩负起培育我国经济发展新动能的重要使命。”上海一位投研人士表示。

(责任编辑:康博)

| 濞戞搩鍘煎ù妤冪磼韫囨梻銈圭紓鍐╁灩婢ф寮堕崘銊ユ尋闁稿繐绉烽惌妤佺珶閻楀牊顫栭柨娑虫嫹 1闁靛棔绀侀崵鎺楀嫉椤掑倻绉规繛澶堝妽濡叉垿鍨惧⿰鍕檷婵犙勫姧缁辩増绋夐鐐寸缂備礁绻戠粊鍦磾閹存柡鍋撻敓锟� 闁瑰瓨鐗戦埀顒佺矋濞奸潧鈹冮幇鍓佺獥缂備礁绻戠粊褰掑籍閵夛箑袚-濞戞搩鍘煎ù妤冪磼韫囨梻銈圭紓鍐╁灍閳ь剚绻勫▓鎴﹀箥閳ь剟寮垫径澶岀▕闁告繀绶ょ槐婵嬫偋閸喐缍€闁秆冩搐閻ɑ绂嶉敓锟� 闁靛棌鍋� 濞戞搩鍘煎ù妤冪磼韫囨梻銈圭紓鍐╁煀缁辨瑩寮甸鍌滅Ч闁告瑱闄勫﹢浣圭珶閻楀牊顫栭柣銊ュ濞呭孩寰勯弽鐢电闁挎稒绋掑﹢顓犵磼韫囨梹鎷辩紓鍐╁灦瀹稿潡寮堕崘璺ㄧ濞寸姾顔婄紞宥夊础閺囨氨绉撮柛娆忥梗闁叉粍绂嶆潪鎵憹鐎电増顨夊ù鍡樻姜婵劏鍋撴担瑙勫枀缂傚倹鐗楅崹銊︾閵夈儱寰撻悗鐧告嫹 闁靛棌鍋� 闁哄倻鎳撶槐鈩冩媴鐠恒劍鏆忓☉鎾筹龚閸亝鎷呭⿰鍐╂儌闁挎稒绋戦崙锛勭磼韫囧海鐟㈤柡鍫墰缂嶅绮甸崜褑顔夐柣鈺兦归崣褔骞掗崼鐔哥秬濞达綀娉曢弫銈夊础韫囨凹鍞撮柣銊ュ瀹曠喐鎷呭鍛尋濞戞搩浜欏Ч澶愭晬鐏炵晫瀹夋繛澶堝妽閸撴壆鎷犻妷褏鎼煎ù锝嗙矊閹佳勭▔椤撶喐笑闁告熬闄勫﹢锟� 闁靛棌鍋� 闁烩晝枪缁ㄦ煡鎯冮崟顒€鎴块柡澶婂暕婵炲洭鎮介妸鈺傤€欓柛鎺曟硾閿涙劙寮版惔顖滅濞戞挸绉寸欢杈ㄦ交濠靛棗鍐€閻犲洢鍎抽悺鎴︽⒔閹邦剙鐓戝鍦濡叉垿鏁嶇仦鑲╃懍闁革负鍔嶅鍧楀级閸愵厼鐦遍柛銉︽綑閸炲瓨鎷呯捄銊︽殢闁哄啳娉涚花鎻掆枖閵婏附顫栭柍銉︾矋濞奸潧鈹冮幇鍓佺獥濞戞搩鍘煎ù锟� 闁靛棌鍋� 缂備礁绻戠粊鍦磾閹存柡鍋撳┑鍥х仐闁炽儲绮嶅ḿ闈涒攦閹板墎绐楃紓浣哥箲缁佸綊寮妷锕€袚-濞戞搩鍘煎ù妤冪磼韫囨梻銈圭紓鍐╁灍閳ь剚绺块埀顒€鍊界换姘跺矗瀹ュ懎顤呴弶鈺傛緲閿涙劙寮版惔銈傚亾閸滃啰绀夐柡鍫墰缂嶅浜搁崱姘缂佸矁娉涢崣楣冩儎缁嬪灝褰犳繛澶嬫礀缁躲儳鎷归敐鍕床闁靛棴鎷� 2闁靛棔鐒﹀﹢鎵磾閹寸偛顣查柡鍫濐槺濞堟垿宕堕崜褍顣诲ù锝嗙矊閹佳勭▔椤撱劎绀夐柛妤€鍘栨繛鍥р枖閵婏附顫栭柍銉︾矋濞奸潧鈹冮幇鍓佺獥濞戞搩鍘煎ù妤冪磼韫囨梻銈圭紓鍐╁灍閳ь剚绻傚锟�/闁瑰瓨鐗楅悥锝夊嫉婢跺棌鍋撳⿰鈧懙鎴﹀炊閻e瞼鐥呮繛鏉戞捣缂嶏拷(www.ce.cn)闁炽儻鎷� 闁靛棌鍋� 婵ɑ娼欏畵鍐晬鐏炶偐绋绘鐐存构缁楀绂掗敐鍫涒偓鍐嫉椤掑倻绉归悗鐢殿攰椤曟氨绮垫径濠冪闁绘娲g紞鏃堝传娴g兘鐓╅柡鍫濐槼椤斿繘宕i娆戦搨濞存粏妗ㄦ繛鍥偨閵娧勭暠闁哄鍟崺鍕晬濞戞ê鍤掔紓浣哥箣缁楀矂寮甸鍌滅Ч缂佹稑澧界拋鏌ユ儎缁嬪灝褰犻柟鍝勭墛濞煎牊鎷呯捄銊︽殢 闁靛棌鍋� 闁告绻楅鍛存儍閸曨偄绀嬪ù锝呯Т瀵攱绋夐鍐╃溄闁挎稑濂旂划搴ㄥ嫉婢跺缍€闁革负鍔嶅鍧楀级閸愵厼鐦遍柛銉︽綑閸炲瓨鎷呯捄銊︽殢閻犲洢鍎抽悺鎴﹀炊閸撗冾暬濞戞搩鍘藉Σ鎴犳兜椤旇姤鏆堥柡鍕岸閳ь剚绮堥懙鎴﹀炊閻e瞼鐥呮繛鏉戞捣缂嶅鎷嬮幏灞稿亾閸栫えX闁硅棄瀚ч埀顒佺箖閸拷 闁靛棌鍋� 闁炽儲绮庣划鈥趁规惔銏★級闁硅翰鍎抽妵锟�-濞戞搩鍘煎ù妤冪磼韫囨梻銈圭紓鍐╁灱椤斿洭鎳撻崠绀╔闁硅棄瀚ч埀顒佺箘濞堟垿宕堕崜褍顣诲ù锝嗙矊閹佳囨晬鐏炶姤鍎婇柛鎺撶懕缁辨繃绋夐埀顒勫礆閸ワ妇鐟濋柛鎺嗘櫅閹寮稿⿰鍡楁閻炴稑鏈竟娆撳箯閸涱偀鍋撻敓锟� 3闁靛棔绀侀崵鎺楀嫉椤掑倻绉规繛澶堝妽濡诧拷 闁炽儲绮嶅ḿ闈涒攦閹板墎绐梄XX闁挎稑鐗撳ḿ顏呯▔椤撶偞绂囩紓浣哥箲缁佸湱绱旈幋顖滅闁炽儻鎷� 闁汇劌瀚紞鏃堝传娓氬﹦绀夐柛褍娲╁ù鍡樻姜閸婄喎娈伴柛蹇氭硾閻g姵鍒婇幒宥囩Ъ闁挎稑鐭佸ù鍡樻姜閻e本绐楅柣銊ュ濠€顏呯鎼存繄鐐婇梺顐e笚濞诧拷 闁靛棌鍋� 濠㈣埖鐭穱濠囧箒椤栥倗绀夋鐐存构缁楀绂掗敐鍫涒偓鍐嫉椤掑倻绉归悹褏鍋涢幃鎾诲礂閹偊娼庨柣鎰嚀閹锋壆鈧數鎳撻崣楣冩儑閻旈鏉介柟顑棛顦伴悹鎰剁祷閳ь剨鎷� 4闁靛棔绀侀々褔宕堕悩杈╃▕闁告繀绀侀崬瀵糕偓鐟扮畭閳ь兛鑳舵晶妤呭级閸愩劍瀚查柛蹇氭硾閻g娀姊婚鈧。浠嬫閳ь剛鎲版担鍛婂€遍柡鍫墰缂嶅鎳曢弮鍌炲厙闁汇劌瀚哥槐婵堟嫚瀹勭増韬�30闁哄啨鍎遍崬瀛樻交濞戞粠鏀介柕鍡嫹 闁炽儻鎷� 缂傚啯鍨归悵顖炲箑缂佹ɑ绨氶柨娑虫嫹010-81025111 闁哄牆顦崣褎鎷呭⿰鍐╂儌闁绘鐗婂ḿ鍫熺鐎n亞鏉归悹鍥╂焿娴犲牏鍖栨导娆戠獥010-81025135 闂侇収鍠氶鍫ユ晬閿燂拷 |

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信

闁绘鐗婂ḿ鍫ュ箥閳ь剟寮甸敓锟�

闁绘鐗婂ḿ鍫ュ箥閳ь剟寮甸敓锟�