银行财眼丨养老理财大盘点:首批试点4机构已发19只产品 3只曾跌破净值

凤凰网财经《银行财眼》出品 文丨远山

第七次全国人口普查结果显示:我国60岁以上人口达26402万人次,占比18.7%,较2020年提升5.44%。我国人口老龄化成都进一步加深,人口均衡的发展压力大。

按照原有的养老保障体系,原有的第一支柱养老体系立足于保障基本需求,第二支柱养老体系发挥补充作用,但随着人口老龄化逐渐加深,仅靠第一、第二支柱不能很好的保障广大人民的养老需求。第三支柱养老体系逐步发展。

目前来看,我国第三支柱养老金融产品供给由养老理财、商业养老保险、FOF养老基金等构成。

不久前,银保监会透露消息称将同央行研究推出特定养老储蓄业务试点,进一步丰富了我国第三支柱养老金融产品供给。养老储蓄业务初步拟由工、农、中、建四家大型银行在部分城市开展试点,目前试点城市尚未确定。

与养老储蓄不同,养老理财从“四地四机构”扩大到“十地10+1”机构,监管也在不断完善相关法规,助力养老金融蓬勃发展。

凤凰网财经《银行财眼》回顾了我国第三支柱养老金融政策的发展过程,并细致梳理了目前养老理财的发展现状,养老理财是否值得买、能否闭眼买? 一文带您回顾。

第三支柱养老金融逐步发展

2018年2月6日,人社部、财政部会同发改委、央行、证监会、银保监会成立工作领导小组,养老保险第三支柱建设工作正式启动。

3月2日,证监会颁布《养老目标证券投资基金指引(试行)》策略或目标日期策略,设立基金中基金对接养老资金理财需求。

4月12日,财政部及银保监会、证监会等部门发布开展个人税收递延型商业养老保险试点的通知,开展税延型三支柱养老保险账户试点。其中设立个人养老账户,保障税收优惠给到个人;实施递延纳税,引导个人长期投资。并给予个人投资选择权,鼓励保险、基金、银行等金融机构广泛参与。

5月7日,银保监会、财政部、人社部、国税总局颁布《个人税收递延型商业养老保险产品开发指引》详细规定了经营要求、产品设计原则、要素及收费方式等内容。

2019年6月11日,人社部表示多类金融产品均可参与养老保险第三支柱。拟考虑采取账户制,符合规定的银行理财、商业养老保险、基金等金融产品都可以成为养老保险第三支柱的产品。

2020年1月13日,国务院新闻发布会称国务院将加快三支柱顶层设计,建立个人养老金制度,把三支柱发展作为国家重点战略纳入十四五规划。

2020年10月21日,2020年金融街论坛提出养老金改革“两条腿走路”方针,大力发展专业养老产品。

2020年11月6日,国务院政策例行会议表示第三支柱是利用金融手段增加养老保障供给的有效形式将加快第三支柱改革发展。

2020年12月9日,国务院常务会议提出将商业养老保险纳入养老保障第三支柱,加快建设、强调强化商业养老保险保障功能,支持开发投保简便、缴费灵活、收益稳健的养老保险。

2020年12月16日,中央经济工作会议要求规范发展第三支柱养老保险。经过充分的研究论证,借鉴国际上的经验,总结国内一些试点经验,第三支柱建设已经形成了初步思路。

2021年2月1日,人社部副部长游钧发言表示,以账户制为基础、个人自愿参加、国家财政从税收上给予支持、资金形成市场化投资运营的个人养老金制度,正在紧锣密鼓地推出。

2021年3月25日,2021年政府工作报告重申“规范发展第三支柱养老保险”。

2021年3月25日,国务院关于落实《政府工作报告》重点工作分工的意见,要求规范发展第三支柱,人社部、财政部、银保监会牵头,9月底前出台相关政策,年内持续推进。

2021年5月1日,中国银保监会发布《关于开展专属商业养老保险试点的通知》 批准6家人身险公司在浙江省与重庆市开展专属商业养老保险试点。

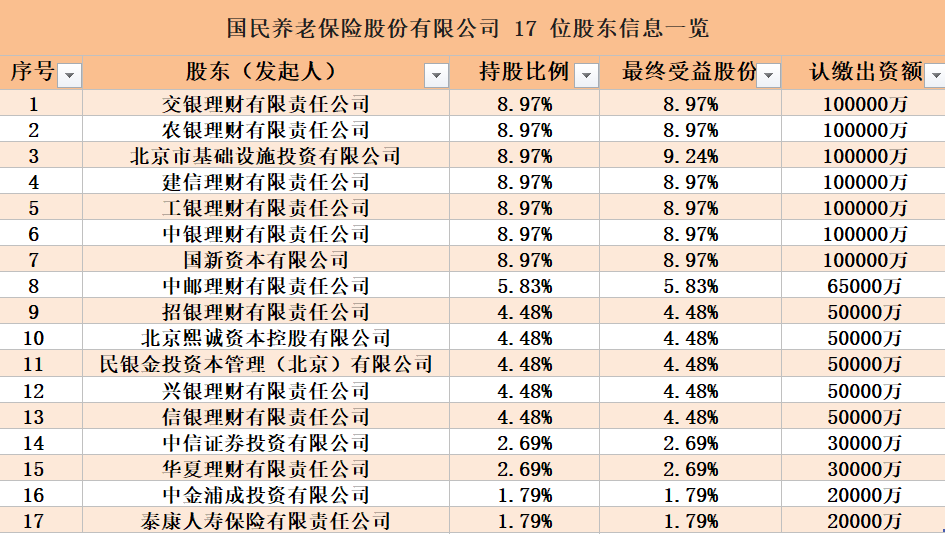

2021年9月8日,中国银保监会发布《关于筹建国民养老保险股份有限公司的批复》,同意17家金融机构共同发起筹建国民养老保险,注册资本111.5亿元,注册地北京市,拟任董事长叶海生,拟任总经理黄涛。其中银行系资管公司持股比例超过70%。

图注:国民养老保险公司股东持股一览 凤凰网财经《银行财眼》整理

2021年9月10日,中国银保监会发布《关于开展养老理财产品试点的通知》,批准工银理财、建信理财、招银理财、光大理财在深圳、青岛、武汉和成都市四地开展养老理财产品试点。

2021年10月22日,自人社部副部长游钧提到个人养老金制度之后,人社部养老保险司长2021年金融街论坛上表示养老三支柱两方面主要任务,建立有税收等政策支持的个人养老金制度,拟采取个人账户制,年度缴费额度上限或与个税递减试点的政策相衔接,后续将逐步提高; 此外,符合规定的储蓄存款、银行理财、商业养老保险、公募基金等均纳入账户资金投资,规范发展个人商业养老金融产品。

2021年12月17日,中央全面深化改革委员会第二十三次会议《关于推动个人养老金发展的意见》提到推动发展适合中国国情、政府政策支持、个人自愿参加、市场化运营的个人养老金与基本养老保险、企业(职业)年金相衔接,实现养老保险补充功能。完善制度设计,为个人积累养老金提供制度保障。要严格监督管理,完善配套政策,抓紧明确实 施办法、财税政策、金融产品规则等。

养老理财试点城市与机构

今年以来,多元化的商业养老金融业务加快发展,包括银行、保险、公募基金等各方主体均积极完善产品体系,参与第三支柱体系构建。其中,养老理财产品试点工作,是完善我国多层次、多支柱养老保险体系的创新尝试,也是金融监管部门深化金融供给侧改革、服务人民共同富裕的重要举措之一。养老理财产品的设计更多凸显了稳健性、长期性和普惠性,补充养老储备。

根据公开信息,凤凰网财经《银行财眼》发现,养老理财的发展,经历了由少数试点到快速扩围的过程,从起初的“四地四机构“扩展为“十地十机构”,产品规模总上限也逐步提升。

2021年9月10日,中国银保监会发布《关于开展养老理财产品试点的通知》,选择“四地四机构”开展试点。四地分别为武汉、成都、深圳、青岛四地,四试点机构分别为工银理财、建信理财、招银理财、光大理财。自2021年9月15日起实行。试点期限暂定一年。试点阶段,单家试点机构养老理财产品募集资金总规模限制在100亿元人民币以内。

不到3个月,养老理财便从开启试点发展到产品发售。12月3日,工银理财、建信理财、招银理财和光大理财四家理财子公司首批4只养老理财产品已在中国理财网页面上线。

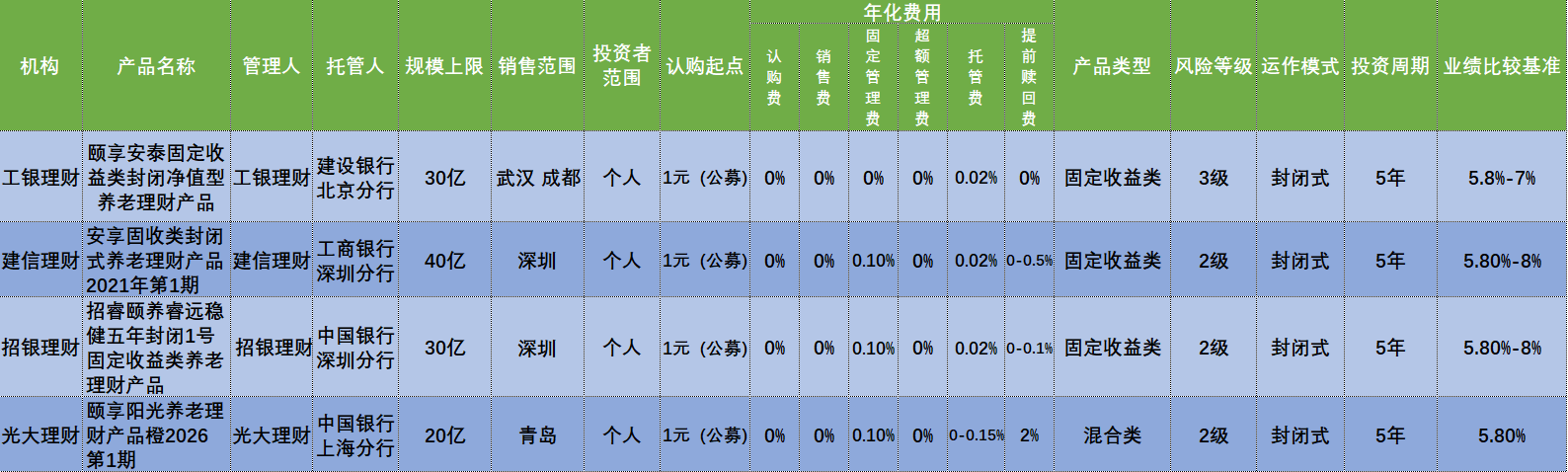

凤凰网财经《银行财眼》细致梳理了首批四家试点公司发布的四款养老理财产品,分别为工银理财“颐享安泰固定收益类封闭净值型养老理财产品”、建信理财“建信理财安享固收类封闭式养老理财产品2021年第1期”、招银理财“招睿颐养睿远稳健五年封闭1号固定收益类养老理财产品”、光大理财“颐享阳光养老理财产品橙2026第1期”,四只产品介绍页面均有“养老”标识,募集起始日期均为12月6日,风险等级为二级到三级,期限为5年,运作模式为封闭式,。其中光大理财“颐享阳光养老理财产品橙2026第1期”为混合类,其他三只均为固定收益类。

图注:凤凰网财经《银行财眼》整理

2022年2月13日,贝莱德建信理财有限公司开展养老理财产品试点,试点期限为一年,募集资金总规模先期限制在100亿元人民币。

不到半月,2月25日,中国银保监会发布《关于扩大养老理财产品试点范围的通知》,养老理财产品试点范围由“四地四机构”扩展为“十地十机构”。即养老理财产品试点地区扩展为“北京、沈阳、长春、上海、武汉、广州、重庆、成都、青岛、深圳”十个地区,北上广深等一线城市纳入试点范围。

试点机构包括“工银理财、建信理财、交银理财、中银理财、农银理财、中邮理财、招银理财、光大理财、兴银理财、信银理财”十家银行理财子公司。加上13日贝莱德建信理财开展试点,养老理财试点正式形成10+1格局。

此次试点产品规模总上限也提升至2700亿元,较上次扩大4.4倍。

4月17日,全国政协经济委员会委员,原中国保监会党委副书记、副主席周延礼在2022清华五道口金融论坛上提到,未来在密切关注试点情况、总结评估基础之上,还要逐步扩大养老理财试点范围。

养老理财发展规模及市场现状

截至3月底,全市场已有29家银行理财子公司获批筹建,其中25家已经正式开业。数据显示,截至2022年4月底,银行理财子公司发行12362支产品中,10598只产品均为固定收益型,占比达到85.73%。值得一提的是,发行产品中例如养老、ESG、乡村创新等不同种类创新主题的产品数量逐渐增长。

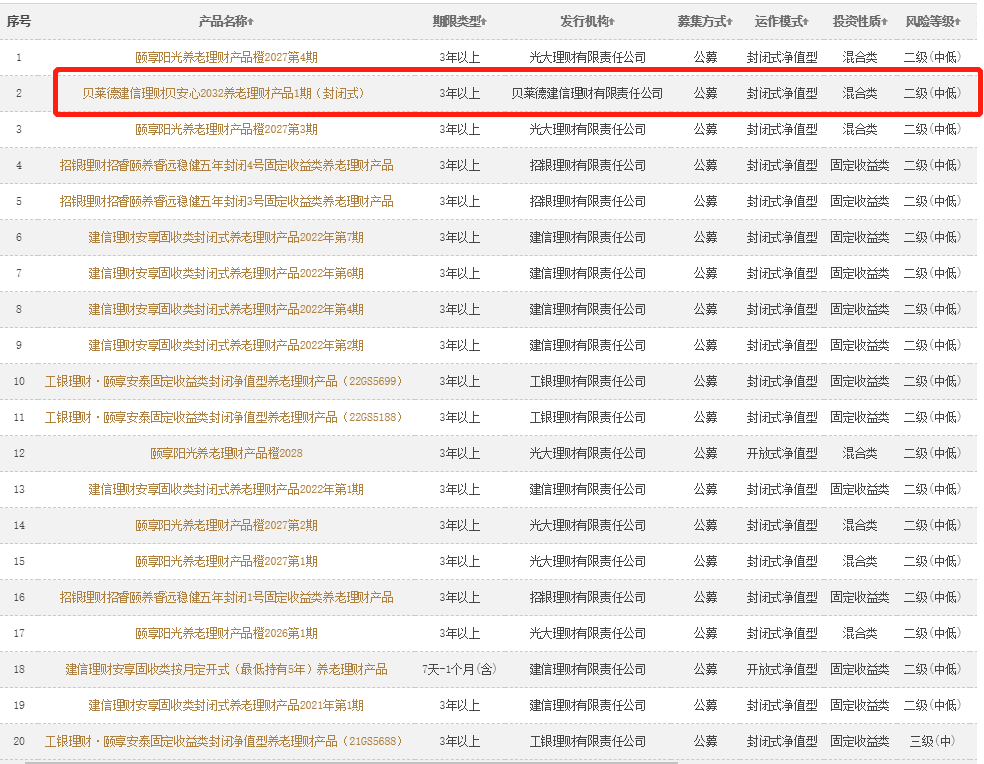

凤凰网财经《银行财眼》统计发现,截至5月20日,中国理财网显示,理财市场共工银理财、建信理财、光大理财、招银理财、贝莱德建信理财5家理财公司登记注册养老理财产品,共计发行养老理财产品20只。

具体而言,20只理财产品募集方式均为公募,有13只投资性质为固定收益类,7只为混合类。

数据来源:中国理财网

目前净值最高为工银理财发行的“颐享安泰固定收益类封闭净值型养老理财产品”,该款养老理财产品目前产品净值为1.0183,风险等级三级(中),于开始2021年12月6日开始募集,产品起始日为2021年12月23日,在湖北、四川范围销售。

数据来源:中国理财网

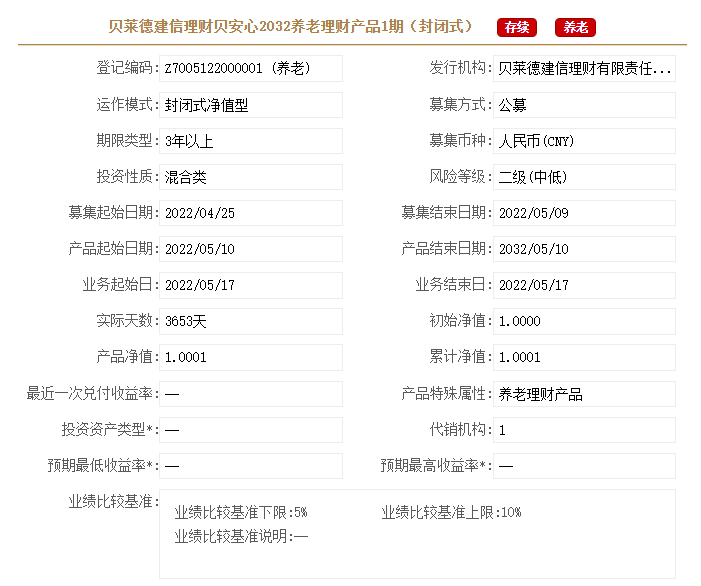

净值最低为贝莱德建信理财发行的“贝莱德建信理财贝安心2032养老理财产品1期(封闭式)”,该款养老理财产品目前净值为1.0001,风险等级二级(中低),于2022年4月25日开始募集,产品起始日为5月10日。在四川省、广东省内销售。

数据来源:中国理财网

此外,凤凰网财经《银行财眼》统计发现,中国理财网已披露数据中,出现过破净情况的养老理财产品共3只,分别为光大理财颐享阳光养老理财产品橙2028、建信理财安享固收类封闭式养老理财产品2022年第1期、建信理财安享固收类按月定开式(最低持有5年)养老理财产品。

数据来源:中国理财网 制图:凤凰网财经《银行财眼》

数据来源:中国理财网

养老理财不能“闭眼买”。

日前中国银行业协会发布的《银行理财投资者教育保护倡议书》,协会和银行业理财登记托管中心特向理财产品投资者和银行业发出倡议。

从投资者自身而言,《倡议书》中提及,要求“引导投资者树立正确的理财观念”,包括“正确认识风险与收益相匹配的投资基本原则,理性看待市场波动,坚持价值投资、长期投资。”

业内分析人士也提到,投资者应当充分阅读基金招募说明书、基金合同等文件,在理解风险来源充分了解产品详细信息以及评估自身风险承受能力后,选择适合自己的产品。

从机构角度而言,中金公司研报指出,机构在养老金融展业过程中,应当充分履行投资者教育职能。在展业过程中向客户传达养老金融理念,引导其对自身的养老规划形成一定的认同感,做到“合理规划、持续投入、长期持有、长期领取,切实提高养老保障水平”。

建信理财表示,由于养老理财产品期限较长,投资者应充分考虑自身日常资金需求,了解产品是否有健全的风险管理机制,在满足流动性的前提下,培养长期投资的观念,提早做好养老投资规划,逐渐提升养老产品配置比例。

随着我国人口结构的调整和人口老龄化逐渐加重,三支柱养老体系的建设迫在眉睫。养老理财发展将进一步完善我国第三支柱养老金融产品体系,满足人们日益丰富的养老需求。此外,养老理财是银行理财市场中的一片蓝海,随着养老理财产品规模的逐步扩大,未来也会为母行拓展财富管理业务提供更多的支持。

光大银行行长付万军曾表示,我国的人口老龄化呈现出人口规模庞大、未富先老、老龄化速度加快等重要特征。对于此前监管部门推出的养老理财试点,付万军认为,这仅仅是“银行理财行业小试牛刀”。后续养老理财将如何发展,我们拭目以待。

(责任编辑:魏京婷)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信