中国经济网北京12月18日讯 今日,元创科技股份有限公司(股票简称:元创股份,股票代码:001325.SZ)在深交所主板上市。该股开盘报79.00元,截至收盘报67.23元,涨幅171.64%,成交额11.05亿元,振幅53.94%,换手率78.03%,总市值52.71亿元。

元创股份主营业务为橡胶履带类产品的研发、生产与销售,主要产品包括农用机械橡胶履带、工程机械橡胶履带和橡胶履带板,作为联合收割机、挖掘机、装载机、摊铺机等多种履带式农用或工程机械的行走部件,最终应用于农业生产、工程施工等不同应用领域。

本次发行前,王文杰通过直接持股方式持有公司82.27%股份,通过星腾投资(王文杰为星腾投资执行事务合伙人)控制公司8.66%股份,合计控制公司股份的90.93%,为公司控股股东及实际控制人。王大元系王文杰之一致行动人,为王文杰之父,其通过直接持股方式控制公司4.31%股份,王文杰与一致行动人王大元合计控制公司股份的95.24%。

元创股份于2025年9月19日首发过会,深交所上市审核委员会2025年第19次审议会议现场问询的主要问题:

请发行人代表结合橡胶履带市场竞争态势、在手订单及执行情况、调价机制、退货政策、原材料价格波动、技术水平和行业地位、下游行业发展趋势等,说明相关事项对发行人2025年收入、毛利率、净利润的影响,以及是否充分揭示业绩下滑风险。请保荐人代表发表明确意见。

需进一步落实事项:

请发行人说明橡胶履带市场竞争态势、在手订单及执行情况、下游行业发展趋势等因素对2025年经营业绩的影响,并在招股说明书中充分揭示业绩下滑风险。请保荐人发表明确意见。

元创股份本次公开发行股票1,960.0000万股,占本次发行后总股本的比例为25.00%,本次发行股份均为新股,无老股转让,公司股东不进行公开发售股份,发行价格为24.75元/股。元创股份的保荐机构(主承销商)是国泰海通证券股份有限公司,保荐代表人是王勍然、刘爱锋。

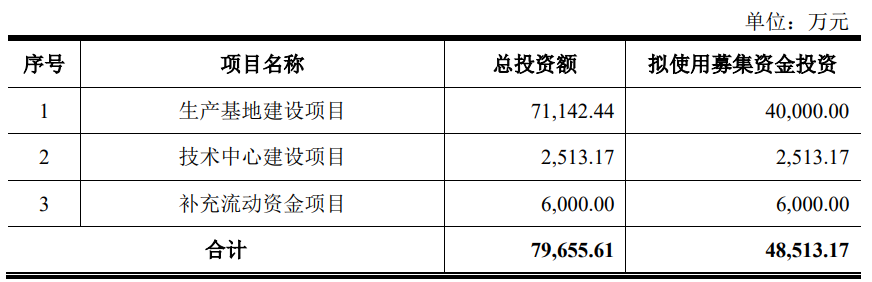

元创股份本次发行新股募集资金总额为48,510.00万元,扣除发行费用后实际募集资金净额为39,704.71万元,比原计划少8,808.46万元。元创股份2025年12月5日披露的招股书显示,公司拟募集资金48,513.17万元,用于生产基地建设项目、技术中心建设项目、补充流动资金项目。

公司本次发行费用总额(不含增值税)为8,805.29万元,其中保荐承销费用5,558.00万元。

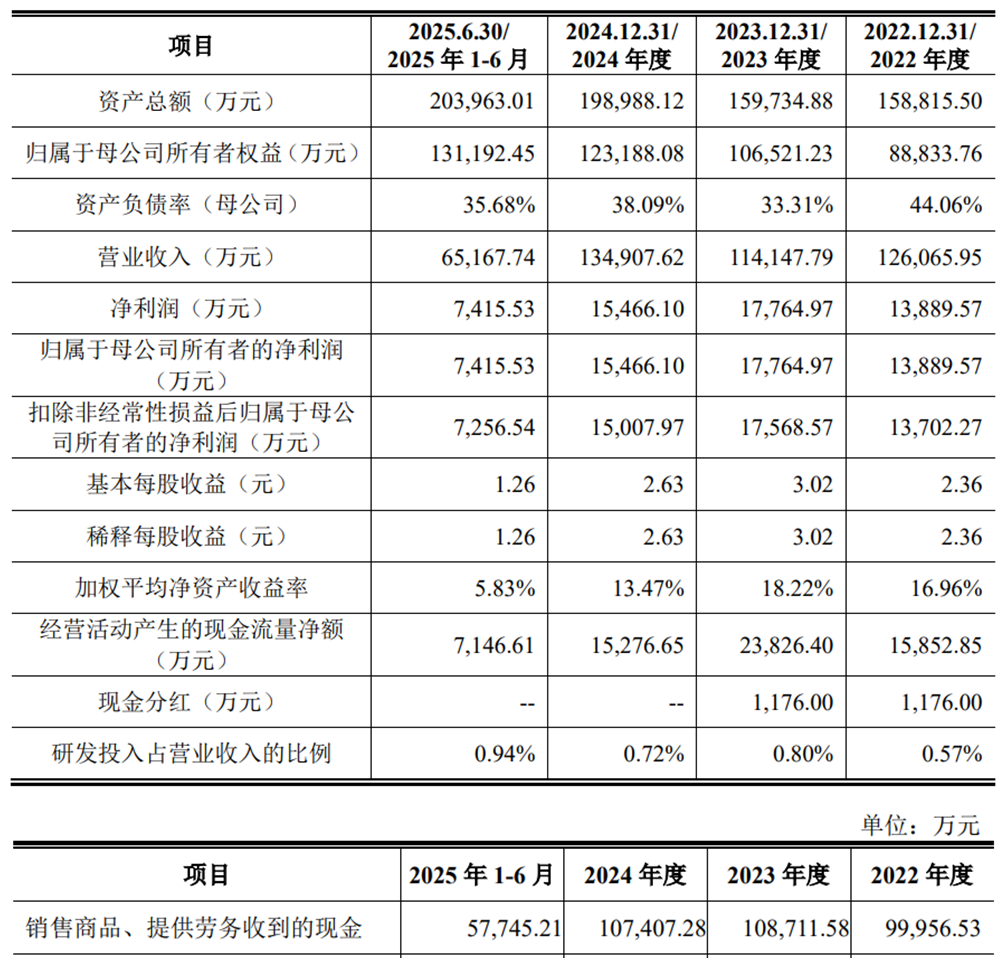

2022年至2024年,元创股份的营业收入分别为126,065.95万元、114,147.79万元、134,907.62万元;净利润/归属于母公司所有者的净利润分别为13,889.57万元、17,764.97万元、15,466.10万元;扣除非经常性损益后归属于母公司所有者的净利润分别为13,702.27万元、17,568.57万元、15,007.97万元。

上述同期,公司销售商品、提供劳务收到的现金分别为99,956.53万元、108,711.58万元、107,407.28万元;经营活动产生的现金流量净额分别为15,852.85万元、23,826.40万元、15,276.65万元。

报告期内,公司进行2次股利分配:

2022年5月9日,公司召开2021年度股东大会,同意以2021年12月31日的总股本58,800,000股为基数,向全体股东每10股派发现金红利2元(含税),共计派发现金股利11,760,000.00元(含税)。

2023年4月21日,公司召开2022年度股东大会,同意以2022年12月31日的总股本58,800,000股为基数,向全体股东每10股派发现金红利2元(含税),共计派发现金股利11,760,000.00元(含税)。

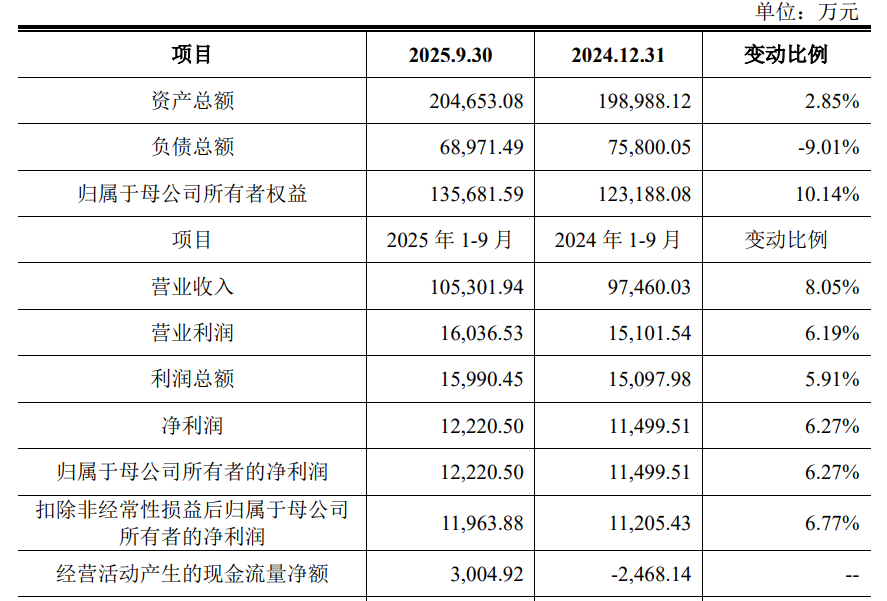

2025年1-9月,元创股份的营业收入为105,301.94万元,同比增长8.05%;净利润/归属于母公司所有者的净利润12,220.50万元,同比增长6.27%;扣除非经常性损益后归属于母公司所有者的净利润11,963.88万元,同比增长6.77%;经营活动产生的现金流量净额3,004.92万元,上年同期为-2,468.14万元。

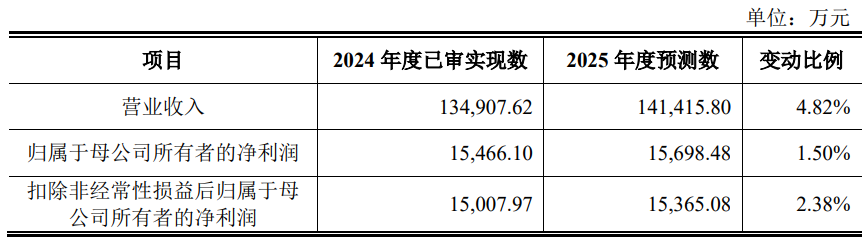

元创股份预测2025年度实现营业收入141,415.80万元,较上年增长4.82%;预测2025年度归属于母公司所有者的净利润为15,698.48万元,较上年增长1.50%;预测2025年度扣除非经常性损益后归属于母公司所有者的净利润为15,365.08万元,较上年增长2.38%。

(责任编辑:关婧)