新城市连亏2年半 2019年上市2募资共10.07亿元

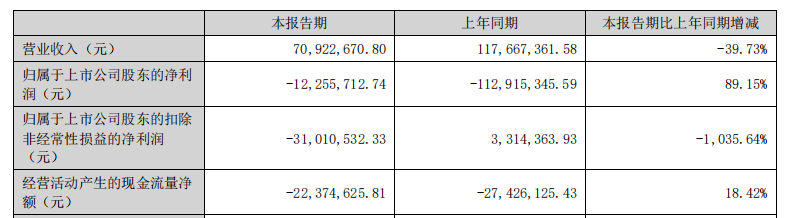

中国经济网北京9月19日讯 新城市(300778.SZ)2025年半年度报告显示,2025年上半年,公司实现营业收入7092.27万元,同比下降39.73%;归属于上市公司股东的净利润-1225.57万元,上年同期-1.13亿元;归属于上市公司股东的扣除非经常性损益的净利润-3101.05万元,上年同期331.44万元;经营活动产生的现金流量净额为-2237.46万元,上年同期为-2742.61万元。

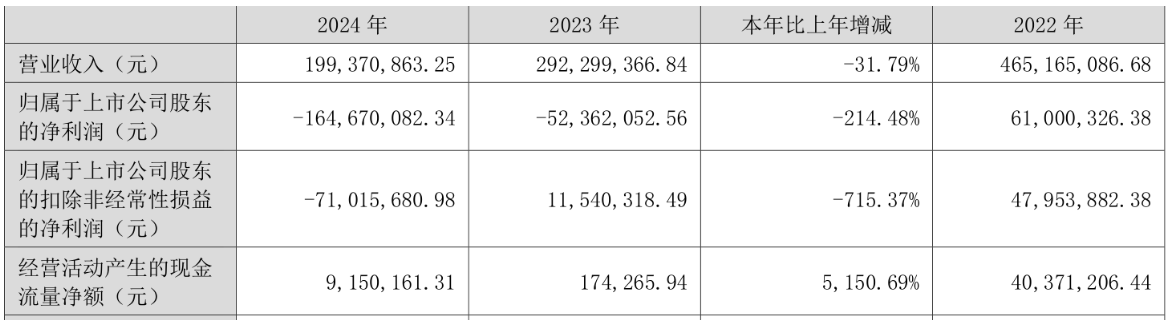

2024年,新城市实现营业收入1.99亿元,同比下降31.79%;归属于上市公司股东的净利润为-1.65亿元,上年同期为-5236.21万元,亏损扩大;归属于上市公司股东的扣非净利润为-7101.57万元,上年同期为1154.03万元;经营活动产生的现金流量净额为915.02万元,上年同期为17.43万元。

新城市于2019年5月10日在深圳证券交易所创业板上市,公开发行数量为人民币普通股2,000万股,发行股票价格为27.33元/股。保荐人(主承销商)为海通证券股份有限公司(现更名为国泰海通证券股份有限公司),保荐代表人为王行健、方军。

新城市公开发行募集资金总额为54,660.00万元,募集资金净额为47,965.69万元。公司2019年4月23日发布的招股说明书显示,新城市拟募集资金47,965.69万元,计划用于设计平台建设项目、创新发展研究中心建设项目、信息系统建设项目、补充流动资金项目。

新城市公开发行新股费用总额(不含税)为6,694.31万元,其中保荐及承销费用4,099.50万元。

新城市2023年8月30日发布的关于公司2023年半年度募集资金存放与使用情况的专项报告显示,经中国证券监督管理委员会《关于同意深圳市新城市规划建筑设计股份有限公司向不特定对象发行可转换公司债券注册的批复》(证监许可[2021]1180号)同意注册,公司向不特定对象发行460万张可转换公司债券,每张面值为100元,募集资金总额为人民币46,000.00万元。本次向不特定对象发行可转换公司债券募集资金总额扣除承销保荐费用、审计及验资费用、律师费用、资信评级费用及其他费用共计人民币998.35万元(不含税金额)后,募集资金净额为人民币45,001.65万元。上述募集资金到位情况已由立信会计师事务所(特殊普通合伙)审验,并已于2022年1月28日出具了《深圳市新城市规划建筑设计股份有限公司向不特定对象发行可转换公司债券发行认购资金总额的验证报告》。

经计算,新城市两次募资共10.07亿元。

新城市于2020年5月25日发布2019年年度权益分派实施公告,向全体股东每10股派5.000000元人民币现金,同时,以资本公积金向全体股东每10股转增2.500000股。除权除息日2020年6月1日,股权登记日2020年5月29日。

新城市于2021年5月19日发布2020年年度权益分派实施公告,向全体股东每10股派4.000000元人民币现金,同时,以资本公积金向全体股东每10股转增2.500000股。除权除息日2021年5月26日,股权登记日2021年5月25日。

新城市于2022年6月2日发布2021年年度权益分派实施公告,向全体股东每10股派1.984546元人民币现金,同时,以资本公积金向全体股东每10股转增1.984546股。除权除息日2022年6月10日,股权登记日2022年6月9日。

新城市于2023年7月10日发布2022年年度权益分派实施公告,向全体股东以每10股派发现金股利人民币2.50元(含税),同时,以资本公积金向全体股东每10股转增1.50股。除权除息日2023年7月18日,股权登记日2023年7月17日。

(责任编辑:何潇)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信