破发股万凯新材首季扣非降去年亏 2022IPO2募资共58亿

中国经济网北京6月11日讯 万凯新材(301216.SZ)日前披露2024年年度报告和2025年一季度报告。

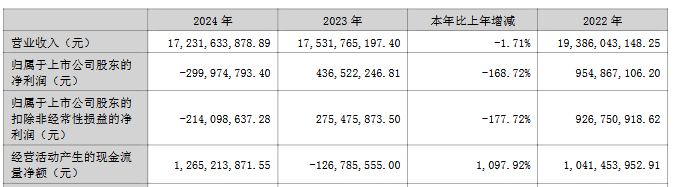

2024年,公司实现营业收入172.32亿元,同比下降1.71%;归属于上市公司股东的净利润为-3.00亿元,上年同期为4.37亿元;归属于上市公司股东的扣除非经常性损益的净利润为-2.14亿元,上年同期为2.75亿元;经营活动产生的现金流量净额为12.65亿元,同比增长1,097.92%。

2024年度利润分配预案为:以实施2024年度利润分配方案时股权登记日剔除回购股份后的总股本为基数,向全体股东每10股派发现金红利1.5元(含税),送红股0股(含税),以资本公积金向全体股东每10股转增0股。

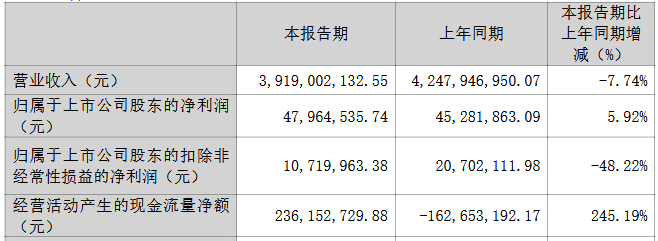

2025年1-3月,公司实现营业收入39.19亿元,同比下降7.74%;归属于上市公司股东的净利润为4,796.45万元,同比增长5.92%;归属于上市公司股东的扣除非经常性损益的净利润为1,072.00万元,同比下降48.22%;经营活动产生的现金流量净额为2.36亿元,同比增长245.19%。

万凯新材于2022年3月29日在深交所创业板上市,公开发行股票8585万股,发行价格为35.68元/股,保荐机构(主承销商)为中国国际金融股份有限公司,保荐代表人为张磊、杨磊杰。该股目前处于破发状态。

万凯新材首次公开发行股票募集资金总额为30.63亿元,募集资金净额为29.15亿元,超募14.11亿元。万凯新材于2022年3月23日发布的招股说明书显示,该公司拟募集资金15.04亿元,分别用于年产120万吨食品级PET高分子新材料项目(二期)、多功能绿色环保高分子新材料项目、补充流动资金。

万凯新材首次公开发行股票的发行费用总额为1.48亿元,其中,保荐及承销费1.23亿元。

2023年5月31日,万凯新材公告分红方案,每10股派息(税前)3元,转增5股。股权登记日为2023年6月6日,除权除息日为2023年6月7日。

2024年9月4日,万凯新材披露《向不特定对象发行可转换公司债券上市公告书》。本次发行可转债募集资金总额(含发行费用)不超过人民币27亿元(含27亿元),扣除发行费用后的募集资金净额将用于年产120万吨MEG联产10万吨电子级DMC新材料项目(一期)(MEG一期60万吨项目)、补充流动资金项目,上市时间为2024年9月5日。

经计算,万凯新材上述两次募集资金总额为57.63亿元。

(责任编辑:魏京婷)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信