埃斯顿拟发行H股 2021定增募7.95亿破增发价去年转亏

中国经济网北京6月5日讯 埃斯顿(002747.SZ)昨日晚间披露公告称,公司拟发行境外上市外资股(H股)股票并在香港联合交易所有限公司主板挂牌上市。

埃斯顿于2025年6月3日召开第五届董事会第十四次会议、第五届监事会第十三次会议,审议通过了《关于公司发行H股股票并在香港联合交易所有限公司上市的议案》《关于公司发行H股股票并在香港联合交易所有限公司上市方案的议案》等相关议案。公司表示,此举是为深化全球化战略布局,加快海外业务发展,提升国际化品牌形象及核心竞争力。

同日,埃斯顿董事会审议通过《关于聘请本次H股股票发行并上市审计机构的议案》,同意聘请毕马威会计师事务所(以下简称“毕马威香港”)为本次发行并上市的审计机构。

截至目前,公司正积极与相关中介机构就本次发行并上市的相关工作进行商讨,除本次董事会、监事会审议通过的相关议案外,其他关于本次发行并上市的具体细节尚未确定。

埃斯顿表示,本次发行并上市尚需提交公司股东大会审议,并需要取得中国证券监督管理委员会、香港联交所、香港证券及期货事务监察委员会等相关政府部门、监管机构、证券交易所的批准、核准或备案,本次发行并上市能否通过审议、备案和审核程序并最终实施具有重大不确定性。

4月29日,公司披露的《2024年度募集资金存放与使用情况的专项报告》显示,经中国证券监督管理委员会出具的《关于核准南京埃斯顿自动化股份有限公司非公开发行股票的批复》(证监许可[2021]1583号)核准,公司以非公开发行方式向7名特定对象发行人民币普通股(A股)股票2,839.2857万股,每股面值为人民币1元,发行价为每股人民币28.00元,共计募集资金总额为人民币79,499.9996万元,扣除券商保荐及承销费1,000.00万元(含税)后,负责保荐和承销的中信证券股份有限公司于2021年6月10日汇入公司募集资金监管账户中国民生银行股份有限公司南京雨花支行账户人民币78,499.9996万元。另扣减审计费、律师费、信息披露费及其他与发行权益性证券相关的新增外部费用513.7665万元(不含税)后,公司本次募集资金净额为77,986.2331万元。上述募集资金到位情况已经中汇会计师事务所(特殊普通合伙)审验,并由其于2021年6月11日出具了《验资报告》(中汇会验[2021]5599号)。

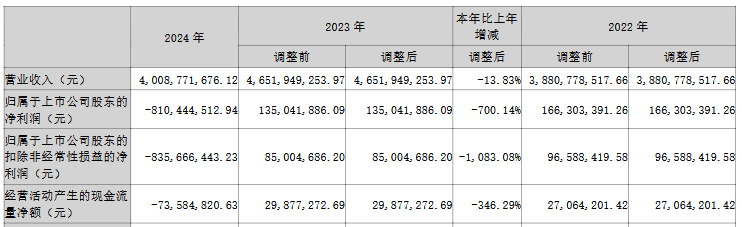

2024年,公司实现营业收入40.09亿元,同比下降13.83%;归属于上市公司股东的净利润为-8.10亿元,上年同期为1.35亿元;归属于上市公司股东的扣除非经常性损益的净利润为-8.36亿元,上年同期为8,500.47万元;经营活动产生的现金流量净额为-7,358.48万元,上年同期为2,987.73万元。

(责任编辑:魏京婷)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信