新奥股份今日复牌 拟私有化港股公司估值600亿港元

中国经济网北京3月27日讯 今日,新奥股份(600803.SH)复牌,股价开盘报19.60元,跌幅0.25%,随后震荡上涨。

公司昨日晚间披露重大资产购买暨关联交易预案,新奥股份拟以全资子公司新能(香港)能源投资有限公司(简称“新能香港”)作为要约人,在先决条件达成后,向计划股东提出私有化新奥能源(简称“新奥能源”,股票代码:02688.HK)的方案,并向新奥能源购股权持有人提出购股权要约,该私有化方案将根据开曼群岛公司法第86条以协议安排的方式实施。中金公司担任本次交易的独立财务顾问。

协议安排生效后,计划股东将获得新奥股份新发行的H股股份及新能香港作出的现金付款作为私有化对价,每1股计划股份可以获得新奥股份新发行的2.9427股H股股份(即换股比例为1:2.9427)以及新能香港按照24.50港元/股支付现金付款。按照新百利对新奥股份H股价值估计范围的中值计算,H股股份及现金付款的理论总价值约为80.00港元/股。协议安排生效后,持有行权价为40.34港元的购股权并有效接纳购股权要约的持有人,每1份购股权将获得39.66港元现金作为购股权要约对价;持有行权价为76.36港元的购股权并有效接纳购股权要约的持有人,每1份购股权将获得3.64港元现金作为购股权要约对价。

私有化建议将以新奥股份以介绍方式在香港联交所主板上市取得相关批准、备案为先决条件之一,同时,新奥股份以介绍方式在香港联交所主板上市以协议安排生效为条件。本次交易以实现新奥能源退市为目的。协议安排生效后,新奥能源将成为新能香港全资子公司,并从联交所退市;新奥股份将通过介绍上市方式在联交所主板上市;计划股东将成为新奥股份H股股东。

本次交易标的资产中,计划股份属于新奥能源的少数股权。按照截至预案签署日新奥能源的计划股份及购股权情况并假设全部购股权截至计划登记日全部行权,计划股份为749,055,267股,占新奥能源总股本的65.89%。

根据新百利出具的《H股估值报告》,截至《H股估值报告》估值基准日,新奥股份H股价值的预估范围(按照参考汇率1:0.92323计算)的中值为18.86港元/股。基于上述换股比例及现金付款金额,按照新百利对新奥股份H股价值估计范围的中值计算,H股股份及现金付款的理论总价值约为80.00港元/股。本次交易需支付的新奥股份H股股份及现金付款的理论总价值约为599.24亿港元(按照参考汇率1:0.92323计算约等于553.24亿元)。

本次交易前后,上市公司控股股东均为新奥国际,实际控制人均为王玉锁,本次交易前后上市公司的控股股东、实际控制人均未发生变化,且本次交易不会导致上市公司主营业务发生根本变化。

上市公司拟聘请符合《证券法》规定的估值机构对交易标的进行估值。本次交易标的的估值工作尚在进行中,具体估值结果、相关依据及合理性分析将在《重组报告书》中予以披露。

本次交易的资金来源为上市公司自有及通过银行借款等合理方式自筹的资金。截至本预案签署日,新能香港已与银行签署贷款协议,拟用于支付本次交易现金对价和相关交易费用。

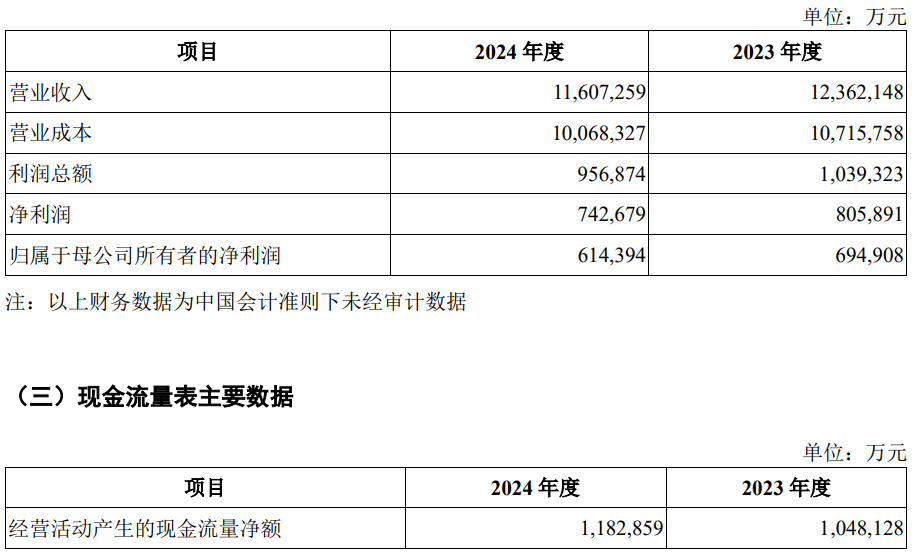

公告显示,标的公司新奥能源2023年、2024年的营业收入分别为12,362,148万元、11,607,259万元,净利润分别为805,891万元、742,679万元,归属于母公司所有者的净利润分别为694,908万元、614,394万元,经营活动产生的现金流量净额分别为1,048,128万元、1,182,859万元。

(责任编辑:关婧)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信