连亏股中科通达拟买北海科技100%股权 复牌跌9.65%

中国经济网北京3月24日讯 中科通达(688038.SH)今日复牌,股价大跌,截至收盘报15.17元,下跌9.65%,总市值17.65亿元。

中科通达3月22日披露的发行股份及支付现金购买资产并募集配套资金暨关联交易预案显示,上市公司拟通过发行股份及支付现金的方式购买深圳星和动力科技有限公司(以下简称“星和动力”)所持有的星和动力(北海)科技有限公司(以下简称“北海科技”)100%股权,发行股份的数量及现金对价比例待标的资产最终交易价格确定后由交易双方协商确定。截至预案签署日,标的公司的审计和评估工作尚未完成,本次交易的具体交易价格尚未确定。经交易各方协商,本次发行价格为12.30元/股。

上市公司本次交易现金对价的资金来源包括募集配套资金、自有或自筹资金等,但募集配套资金成功与否或是否足额募集不影响本次发行股份及支付现金购买资产的实施。

上市公司拟向不超过35名符合条件的特定投资者以询价的方式发行股票募集配套资金,本次募集配套资金总额不超过本次交易中以发行股份方式购买资产的交易价格的100%,且发行股份数量不超过本次发行股份及支付现金购买资产完成后上市公司总股本的30%。本次募集配套资金发行股份采取询价发行的方式,发行价格不低于上市公司募集配套资金定价基准日前20个交易日上市公司股票交易均价的80%。最终发行价格将在本次交易经上交所审核通过并经中国证监会注册后,按照相关法律、法规的规定和监管部门的要求,由董事会及董事会授权人士根据股东大会的授权与本次发行的主承销商根据竞价结果协商确定。

本次交易募集配套资金将用于支付本次交易的现金对价、中介机构费用、交易税费、标的公司在建项目建设、上市公司和标的公司补充流动资金及偿还债务等,募集资金具体用途及金额将在重组报告书中予以披露。

本次交易预计构成重大资产重组。经初步预估,本次交易预计达到《重组管理办法》第十二条规定的重大资产重组标准,构成上市公司重大资产重组。对于本次交易是否构成重大资产重组的具体认定,上市公司将在重组报告书中予以详细分析和披露。由于本次交易涉及发行股份购买资产,根据《重组管理办法》规定,本次交易需获得上交所审核同意及中国证监会注册批复后方可实施。

本次交易预计构成关联交易。本次发行股份及支付现金购买资产的交易对方在交易前与上市公司及其关联方之间不存在关联关系;经初步预估,本次交易完成后,交易对方持有上市公司股份比例预计将超过5%。根据《科创板股票上市规则》的有关规定,本次交易预计构成关联交易。

本次交易不构成重组上市。本次交易前后,上市公司实际控制人均为王开学、王剑峰,本次交易不会导致上市公司控制权变更。本次交易前36个月内,上市公司实际控制人未发生变更。

上市公司主营业务是为客户提供包括方案设计、软件开发、项目实施、运维服务的全周期信息化服务。

标的公司主营业务为数字化产品综合服务,通过自行研发的数据运营服务中台,结合用户画像和应用场景,将异业客户的数字化产品组合销售并打通结算,实现数字化产品的聚合、融合及分发综合运营服务。标的公司与上市公司同属信息化、数字化综合服务供应商。

中科通达表示,本次交易完成后,上市公司将整合标的公司成熟的产品体系、技术储备及客户渠道资源,进一步完善业务布局,补强上市公司的数据分析与运营能力,强化双方在数据治理和数据运营方面的协同价值。本次交易有利于上市公司加速从G端客户向B端客户的拓展、从数据治理向数据运营的战略转型,从而提升上市公司数据综合服务能力和市场竞争力。

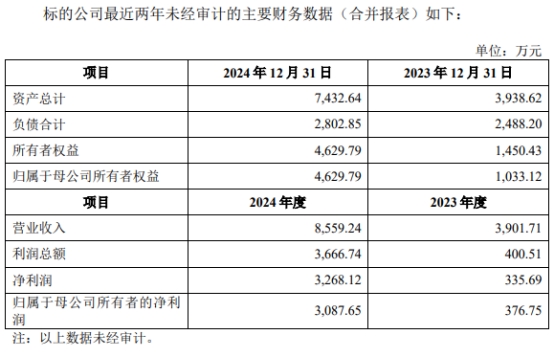

2023年、2024年,标的公司营业收入分别为3,901.71万元、8,559.24万元,净利润分别为335.69万元、3,268.12万元,归属于母公司所有者的净利润分别为376.75万元、3,087.65万元。

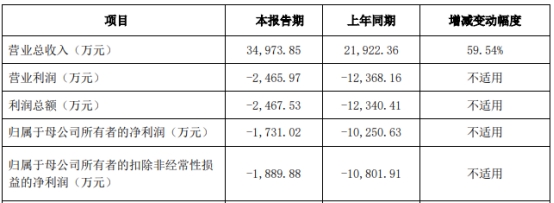

中科通达2024年营业总收入为34973.85万元,同比增长59.54%;归属于母公司所有者的净利润为-1731.02万元,归属于母公司所有者的扣除非经常性损益的净利润-1889.88万元。

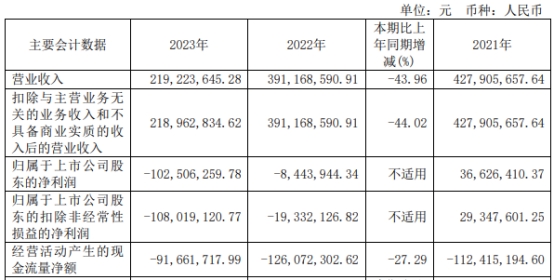

2022年、2023年,中科通达归属于上市公司股东的净利润分别为-844.39万元、-10250.63万元;归属于上市公司股东的扣除非经常性损益的净利润分别为-1933.21万元、-10801.91万元。

中科通达于2021年7月13日在上交所科创板上市,发行数量为2909.34万股,发行价格为8.60元/股,保荐机构、主承销商为海通证券股份有限公司,保荐代表人为胡东平、汤勇。中科通达上市发行募集资金总额为2.50亿元,扣除发行费用后,募集资金净额为1.99亿元。

中科通达最终募集资金净额比原计划少1.81亿元。中科通达于2021年7月7日披露的招股书显示,公司拟募集资金3.80亿元,分别用于公共安全管理信息服务系统升级建设项目、研发中心升级建设项目、补充流动资金。

上市首日,中科通达盘中最高报42.83元,创上市以来股价最高点。

中科通达上市公开发行新股的发行费用合计5118.94万元(不含税),其中海通证券股份有限公司获得保荐及承销费用3247.17万元。

(责任编辑:蔡情)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信