新亚电缆上市募4.6亿首日涨304% 经营现金流连负2年

中国经济网北京3月21日讯 今日,广东新亚光电缆股份有限公司(股票简称:新亚电缆,股票代码:001382)在深交所主板上市。截至今日收盘,新亚电缆收报29.91元,涨幅304.19%,成交额15.26亿元,换手率80.43%,振幅112.16%,总市值123.23亿元。

招股书称,新亚电缆是一家专业从事电线电缆研发、生产和销售的企业,主要产品为电力电缆、电气装备用电线电缆及架空导线等。

上市公告书显示,公司控股股东、实际控制人为陈家锦、陈志辉、陈强和陈伟杰。本次发行前,公司控股股东、实际控制人陈家锦、陈志辉、陈强和陈伟杰分别直接持有公司的46.86%、23.43%、11.71%、11.71%股份,并且通过鸿兴咨询间接持有公司2.43%股份。

2023年11月24日,新亚电缆首发过会。上市委会议现场问询的主要问题:

1.毛利率波动问题。根据发行人申报材料,发行人主要产品包括电力电缆、电气装备用电线电缆、架空导线等。报告期内发行人的综合毛利率分别为14.48%、9.21%、9.85%、12.27%,同行业可比公司综合毛利率均值分别为16.12%、15.25%、15.81%、16.07%。

请发行人:结合发行人主要产品市场占有率、与客户的议价能力、竞争优劣势、原材料价格波动等,说明报告期内毛利率呈现下降趋势且低于同行业可比公司均值的原因及合理性,毛利率是否存在继续下滑风险。同时,请保荐人发表明确意见。

2.亏损合同问题。根据发行人申报材料,发行人部分订单履约周期较长,跨期履约时,部分订单毛利率为负。

请发行人:结合各年度跨期订单执行情况、原材料价格、订单产品价格等,说明报告期内是否存在亏损合同,发行人存货跌价准备及预计负债计提是否准确、充分。同时,请保荐人发表明确意见。

新亚电缆本次公开发行的股份数量为6,200万股,占发行后公司股份总数的比例为15.05%,发行价格为7.40元/股,保荐人(主承销商)为广发证券股份有限公司,保荐代表人为王志宏、成燕。

新亚电缆本次发行募集资金总额为45,880.00万元,扣除发行费用后,募集资金净额40,071.28万元。

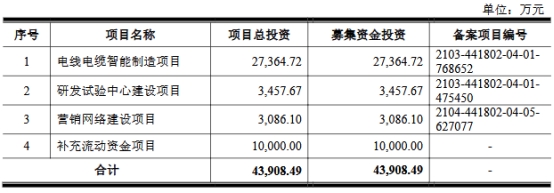

新亚电缆最终募集资金净额比原计划少3837.21万元。公司2025年3月17日披露的招股书显示,公司拟募集资金43,908.49万元,用于电线电缆智能制造项目、研发试验中心建设项目、营销网络建设项目、补充流动资金项目。

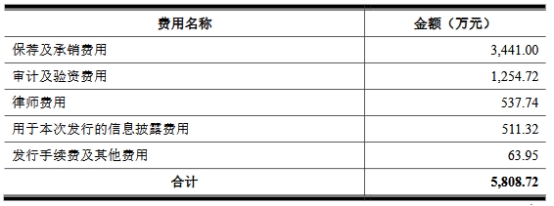

新亚电缆本次发行费用总额为5,808.72万元,其中保荐及承销费用3,441.00万元。

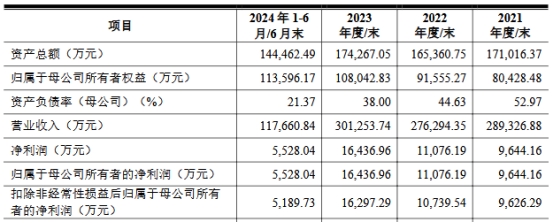

2021年至2023年,新亚电缆实现营业收入分别为289,326.88万元、276,294.35万元、301,253.74万元,归属于母公司所有者的净利润分别为9,644.16万元、11,076.19万元、16,436.96万元,扣除非经常性损益后归属于母公司所有者的净利润分别为9,626.29万元、10,739.54万元、16,297.29万元。

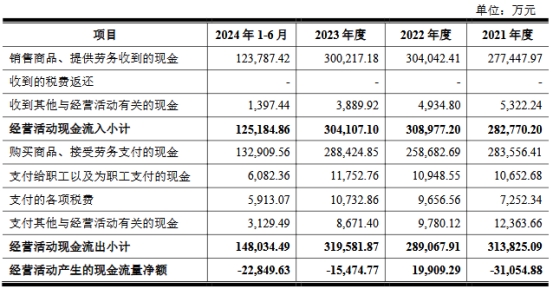

上述同期,公司经营活动产生的现金流量净额分别为-31,054.88万元、19,909.29万元、-15,474.77万元,销售商品、提供劳务收到的现金分别为277,447.97万元、304,042.41万元、300,217.18万元。

经计算,2021年至2023年,公司主营业务收现比分别为0.96、1.10、1.00,净现比分别为-3.22、1.80、-0.94。

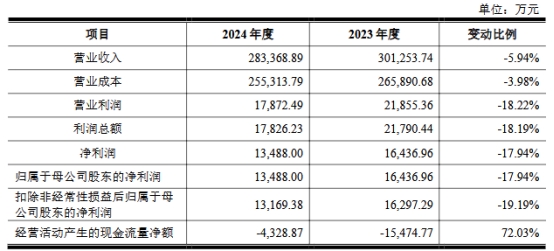

2024年,公司营业收入283,368.89万元,较上年同期减少5.94%;归属于母公司股东的净利润13,488.00万元,较上年同期减少17.94%;扣除非经常性损益后归属于母公司股东的净利润13,169.38万元,较上年同期减少19.19%;经营活动产生的现金流量净额-4,328.87万元。

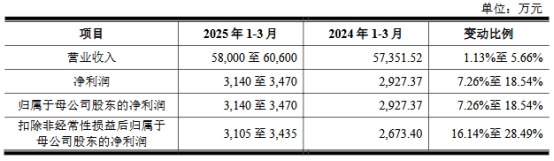

公司预计2025年1-3月实现营业收入58,000万元至60,600万元,同比变动幅度为1.13%至5.66%;预计实现归属于母公司股东的净利润3,140万元至3,470万元,同比变动幅度为7.26%至18.54%;预计实现扣除非经常性损益后归属于母公司股东的净利润3,105万元至3,435万元,同比变动幅度为16.14%至28.49%。

(责任编辑:魏京婷)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信