超达装备控制权拟变更 2021年上市2募资共9.81亿元

中国经济网北京2月26日讯 超达装备(301186.SZ)今日复牌。超达装备昨晚披露的关于控股股东签署《股份转让协议》暨控制权拟发生变更的提示性公告显示,2025年2月25日,公司控股股东冯建军分别与南京友旭企业管理有限公司(以下简称“南京友旭”)、济南泉兴环能投资合伙企业(有限合伙)(以下简称“济南泉兴”)、青岛海青汇创创新科技服务合伙企业(有限合伙)(以下简称“青岛海青”)签署了《股份转让协议》,南京友旭、济南泉兴和青岛海青拟分别协议收购冯建军持有的超达装备股份中的23,300,000股股份、5,425,845股股份和4,703,755股股份,拟收购股份数量占超达装备总股本的比例分别为29.32%、6.83%和5.92%。

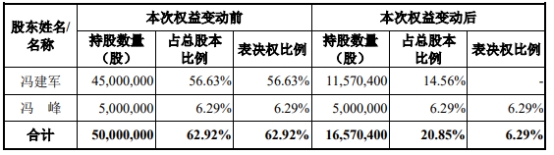

同日,公司控股股东冯建军与南京友旭签署了《表决权放弃协议》,根据《表决权放弃协议》的约定,自冯建军与南京友旭所签署的《股份转让协议》中约定的标的股份完成过户登记之日起,冯建军将放弃其合法持有的全部剩余公司股份(共计11,570,400股股份)对应的表决权。本次交易完成后,冯建军及其一致行动人冯峰(冯建军之子)合计持有公司6.29%表决权。南京友旭、济南泉兴、青岛海青之间不存在关联关系。

超达装备公告显示,若本次股份转让顺利实施,公司控股股东冯建军不再拥有对上市公司的控制权,南京友旭将成为公司控股股东,南京友旭的共同实际控制人陈存友、陈浩、陈娇、倪香莲将成为公司共同实际控制人。

据南京友旭与冯建军签署的《股份转让协议》,冯建军拟将其持有的超达装备23,300,000股股份(占超达装备总股本的29.32%)转让给南京友旭,双方经协商一致同意,确定本次交易项下标的股份的交易价格为40.50元/股,本次标的股份的转让价款为943,650,000.00元。

据济南泉兴与冯建军签署的《股份转让协议》,冯建军向济南泉兴转让其持有的超达装备5,425,845股不附带任何权利负担的股份,占超达装备总股本的6.83%。双方同意,本次协议转让的价格为40.50元/股,转让价款合计为人民币219,746,722.50元。

据青岛海青与冯建军签署的《股份转让协议》,冯建军向青岛海青转让其持有的超达装备4,703,755股不附带任何权利负担的股份,占超达装备总股本的5.92%。双方同意,本次协议转让的具体价格为40.50元/股,转让价款合计为人民币190,502,077.50元。

据此计算,冯建军拟合计13.53亿元转让其持有的超达装备42.07%的股份。

据超达装备公告,本次权益变动方式为股份协议转让,不触及要约收购。根据《股份转让协议》的约定,本协议需股份转让方与股份受让方履行内部决策机构的审议程序、以及相关部门的审批程序后方生效,且本次股份转让事项还需取得深圳证券交易所合规性确认意见以及相关法律法规要求可能涉及的其他批准后,方可在中国证券登记结算有限责任公司深圳分公司办理过户登记手续。该事项能否最终实施完成尚存在一定不确定性。

2021年12月23日,超达装备在深交所创业板上市,公开发行股票数量为1820.00万股,占发行后总股本的比例不低于25%,发行价格为28.12元/股,保荐机构(主承销商)为海通证券股份有限公司,保荐代表人为龚泓泉、刘丽君。

超达装备发行募集资金总额为5.12亿元,扣除发行费用后,募集资金净额为4.48亿元。超达装备最终募集资金净额比原计划多261.08万元。超达装备于2021年12月9日披露的招股书显示,公司拟募集资金4.45亿元,分别用于汽车大型复杂内外饰模具扩建项目、研发中心扩建项目。

超达装备发行费用合计6406.50万元(不含增值税),海通证券股份有限公司获得4638.30万元。

此外,超达装备2023年向不特定对象发行可转换公司债券募集资金4.69亿元。经中国证券监督管理委员会《关于同意南通超达装备股份有限公司向不特定对象发行可转债注册的批复》(证监许可〔2023〕564号)同意注册,公司于2023年4月向不特定对象发行可转换公司债券469.00万张,发行价格为每张面值100元人民币,按面值发行,共计募集资金46,900.00万元。扣除承销费用290.00万元后的募集资金为46,610.00万元,已由主承销商华泰联合证券有限责任公司(以下简称“华泰联合证券”)于2023年4月11日汇入公司一般存款账户。另减除保荐费用、会计师费用、律师费用、资信评级费用、信息披露费用及发行手续费等各项发行费用合计335.29万元后,公司本次募集资金净额为46,274.71万元。

超达装备IPO及可转债合计募资9.81亿元。

(责任编辑:蔡情)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信