朗新集团控股股东一致行动人拟减持 2019年38亿并购

中国经济网北京1月15日讯 朗新集团(300682.SZ)昨日晚间发布关于控股股东一致行动人减持股份的预披露公告。

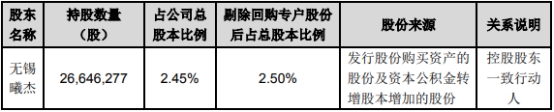

公司控股股东一致行动人无锡曦杰智诚投资合伙企业(有限合伙)(以下简称“无锡曦杰”)持有公司股份2664.6277万股,占公司总股本的比例为2.45%(剔除公司回购专用账户中的股份数量后,占公司总股本比例为2.50%),现计划在减持计划预披露公告发布之日起15个交易日后的3个月内(即2025年2月13日至2025年5月12日期间),以大宗交易或集中竞价的方式减持其持有的公司股份不超过1,066.25万股,即不超过公司总股本比例1.00%。

2023年年度报告显示,截至2023年12月31日止,徐长军及郑新标共同控制持有公司股权的合伙企业包括无锡朴华股权投资合伙企业(有限合伙)、无锡群英股权投资合伙企业(有限合伙),无锡富赡股权投资合伙企业(有限合伙)、无锡羲华股权投资合伙企业(有限合伙)、无锡道元股权投资合伙企业(有限合伙)、无锡杰华投资合伙企业(有限合伙)、无锡曦杰智诚投资合伙企业(有限合伙)以及无锡易朴投资合伙企业(有限合伙),通过上述合伙企业,徐长军及郑新标间接控制公司28.18%的股份。根据徐长军和郑新标于2014年3月3日签订的《一致行动协议》,确认二人自公司设立时即为商业合作伙伴,并承诺将在需要作出有关公司的任何重大经营决策时保持一致。

朗新集团于2017年8月1日在深交所创业板上市,发行总股数为4,500万股,发行价格为5.51元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为赵亮、彭捷。

朗新集团首次公开发行募集资金总额为24,795.00万元,扣除发行费用后,募集资金净额为20,067.93万元,分别用于下一代电力营销系统建设项目、技术研发中心扩建项目、营销网络扩建项目。

朗新集团首次公开发行费用总额为4,727.07万元,其中承销及保荐费3,301.89万元。

经中国证券监督管理委员会《关于核准朗新科技股份有限公司向徐长军等发行股份购买资产的批复》(证监许可[2019]914号)核准,公司向徐长军等20名股东发行股份合计195,301,577股,收购其持有的易视腾科技股份有限公司(以下简称“易视腾科技”)96%的股权,向上海云钜创业投资有限公司和无锡朴元投资合伙企业(有限合伙)发行股份合计52,910,052股,收购其持有的邦道科技有限公司(以下简称“邦道科技”)50%的股权,总计发行股份248,211,629股,易视腾科技96%的股份和邦道科技50%的股份已分别于2019年6月4日及2019年5月31日在工商行政管理部门变更登记至公司名下。根据中国证券登记结算有限责任公司深圳分公司于2019年6月13日出具的《股份登记申请受理确认书》,本次非公开发行新股数量为248,211,629股,相关股份登记到账后正式列入朗新科技的股东名册。交易价格37.53亿元,本次新增股份的发行价格为15.12元/股。

根据中国证券监督管理委员会于2020年6月17日签发的证监许可[2020]1182号文《关于核准朗新科技集团股份有限公司公开发行可转换公司债券的批复》,朗新科技获准向社会公开发行可转换公司债券8,000,000张,每张发行价格为人民币100元,款项以人民币缴足,计人民币800,000,000元,扣除承销及保荐费用以及其他发行费用(包括公司尚未支付的其他发行费用)共计人民币11,658,490.57元后,净募集资金共计人民币788,341,509.43元,上述资金于2020年12月15日到位,业经天职国际会计师事务所(特殊普通合伙)予以验证并出具天职业字[2020]40887号验证报告。

2024年12月27日,朗新集团发布的发行股份及支付现金购买资产报告书(草案)(注册稿)显示,本次交易方案为公司通过发行股份及支付现金方式购买无锡朴元持有的邦道科技10.00%的股权。本次交易不涉及募集配套资金。本次标的资产最终交易价格为32,400.00万元,其中现金支付对价11,160.00万元,本次现金支付对价的资金来源为公司自有资金。按照发行股份购买资产的发行价格17.72元/股计算,上市公司本次发行股份购买资产发行的股票数量总计为1,198.6455万股,占本次发行股份购买资产后公司总股本的1.09%。

(责任编辑:田云绯)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信