国投电力定增募不超70亿获通过 中信证券国投证券建功

中国经济网北京1月2日讯 上交所网站显示,国投电力(600886.SH)向特定对象发行证券于2024年12月31日获通过。

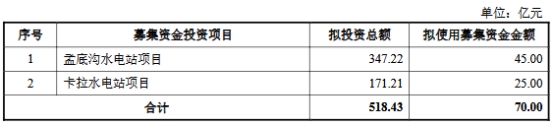

国投电力2024年10月21日披露《2024年度向特定对象全国社会保障基金理事会发行A股股票证券募集说明书(申报稿)》。国投电力本次发行拟募集资金人民币不超过70.00亿元,扣除相关发行费用后的募集资金净额将全部用于清洁能源项目建设,具体为:孟底沟水电站项目、卡拉水电站项目。

本次发行的股票种类为境内上市的人民币普通股(A股),每股面值为人民币1.00元。

本次发行将采用向特定对象发行A股股票的方式进行,将在经过上海证券交易所审核并取得中国证监会同意注册的批复有效期内选择适当时机向特定对象发行。若国家法律、法规等制度对此有新的规定,公司将按新的规定进行调整。

本次发行的发行对象为社保基金会,发行对象以现金方式认购本次发行的股票。

依据规定,经双方协商一致,发行价格确定为12.72元/股,不低于定价基准日前二十个交易日公司股票交易均价的80%。

本次发行的发行数量为550,314,465股,不超过发行前上市公司总股本的30%。

本次发行的发行对象为社保基金会,若按照本次发行拟发行股票数量进行匡算,发行完成后社保基金会将成为公司持股5%以上股东,因此成为公司关联方。社保基金会参与认购本次发行构成与公司的关联交易。

截至募集说明书签署日,公司控股股东为国投集团,持有公司51.32%的股份。公司实际控制人为国务院国资委。

本次发行前,公司总股本为7,454,179,797股,本次拟发行股份数量为550,314,465股,发行完成后,公司总股本变更为8,004,494,262股。

本次发行完成后,国投集团持有的公司股份占公司总股本的比例预计为47.79%,仍为公司的控股股东,国务院国资委仍为公司的实际控制人。因此,本次发行不会导致公司的控制权发生变化。

本次发行的保荐人(主承销商)为中信证券股份有限公司,保荐代表人为李宁、吴鹏;国投证券股份有限公司,保荐代表人为郑扬、陈实。

截至2024年6月30日止,根据前次募集资金使用情况报告,国投电力曾境外公开发行GDR项目、境内非公开发行项目。

根据中国证券监督管理委员会于2019年10月29日出具的《关于核准国投电力控股股份有限公司发行全球存托凭证并在伦敦证券交易所上市的批复》(证监许可〔2019〕2003号),中国证券监督管理委员会核准公司发行不超过67,860,233份全球存托凭证(以下简称GDR),按照公司确定的转换比例计算,对应新增A股基础股票不超过678,602,334股。本次发行上市的注册文件于伦敦时间2019年10月29日获得英国金融行为监管局批准。首次募集发行的GDR数量为16,350,000份,发行价格为每份GDR12.27美元,募集资金为2.006亿美元;此外,公司行使超额配售权,超额配售了1,635,000份GDR,募集资金为2,006.15万美元,合计募集资金总额为2.2068亿美元,本次发行的GDR代表的基础证券为17,985万股A股股票(包括因行使超额配售权而发行的GDR所代表的A股股票)。扣除部分承销费后,公司累计到账金额约2.1816亿美元。其中于2020年10月22日首次发行募集资金到账金额19,832.75万美元,于2020年11月19日发行超额配售募集资金到账金额1,983.27万美元。公司拟按如下方式使用发售所得款项净额:一、约70%所得款项净额将用于开发公司的海外可再生能源业务,主要为发展其Inch Cape海上风电项目,以及有选择地收购海外可再生能源项目;二、约30%所得款项净额将用于偿还公司的海外债务。

根据中国证券监督管理委员会于2021年10月29日出具的《关于核准国投电力控股股份有限公司非公开发行股票的批复》(证监许可〔2021〕3410号文),中国证券监督管理委员会核准公司非公开发行人民币普通股488,306,450股,每股发行价格7.44元,共募集资金人民币3,632,999,988.00元,扣除各项含税发行费用人民币3,154,806.44元,实际募集资金净额为3,629,845,181.56元。上述募集资金已于2021年11月26日全部到位,缴存至公司在招商银行股份有限公司北京分行营业部开立的募集资金专用账户中,并经立信会计师事务所(特殊普通合伙)验证,出具了信会师报字[2021]第ZG11946号《验资报告》。

(责任编辑:魏京婷)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信