国机精工定增募不超1.15亿获深交所通过 光大证券建功

中国经济网北京12月26日讯 国机精工(002046.SZ)昨日晚间披露《关于申请向特定对象发行股票获得深圳证券交易所上市审核中心审核通过的公告》。

国机精工于2024年12月25日收到深圳证券交易所(以下简称“深交所”)上市审核中心出具的《关于国机精工集团股份有限公司申请向特定对象发行股票的审核中心意见告知函》,深交所发行上市审核机构对公司提交的向特定对象发行股票的申请文件进行了审核,认为公司符合发行条件、上市条件和信息披露要求,后续深交所将按规定报中国证券监督管理委员会(以下简称“中国证监会”)履行相关注册程序。

公告称,公司本次向特定对象发行股票事项尚需获得中国证监会作出同意注册的决定后方可实施。最终能否获得中国证监会作出同意注册的决定及其时间尚存在不确定性。公司将根据该事项的进展情况及时履行信息披露义务,敬请广大投资者注意投资风险。

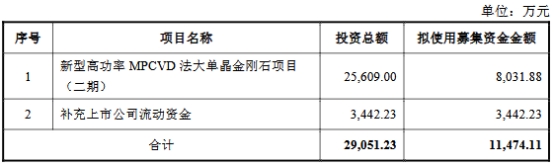

2024年12月18日,国机精工披露《2022年度向特定对象发行股票预案(修订稿)》,本次发行募集资金总额不超过11,474.11万元(含),扣除发行费用后拟用于以下用途:新型高功率MPCVD法大单晶金刚石项目(二期)、补充上市公司流动资金。

本次发行的股票种类为境内上市的人民币普通股(A股),每股面值为人民币1.00元。

本次发行采用向特定对象发行人民币普通股(A股)的方式,在获得深交所审核通过并经中国证监会同意注册的批复文件的有效期内选择适当时机向特定对象发行股票。

本次发行的发行对象为包含控股股东国机集团及其子公司国机资本在内的不超过35名符合中国证监会规定条件的特定投资者。

除国机集团及其子公司国机资本外的最终发行对象将在本次发行取得深交所审核通过并经中国证监会同意注册的批复后,由公司董事会在股东大会授权范围内与保荐机构(主承销商)按照相关法律、行政法规、部门规章或规范性文件的规定,根据发行对象申购报价情况协商确定。

所有发行对象均以现金方式并以相同价格认购本次发行的股票。

最终发行价格将在本次发行取得深交所审核通过并经中国证监会同意注册后,由公司董事会在股东大会授权范围内与本次发行的保荐机构(主承销商)按照相关法律法规的规定和监管部门的要求,根据发行对象申购报价的情况,遵照价格优先等原则确定。

国机集团同意按照协议约定的价格认购国机精工本次发行的股票,认购总额为人民币7,000万元;国机资本同意按照协议约定的价格认购国机精工本次发行的股票,认购总额为人民币2,000万元。国机集团、国机资本不参与本次发行定价的询价过程,但承诺接受其他发行对象的询价结果并与其他发行对象以相同价格认购。若本次发行股票未能通过询价方式产生发行价格,国机集团、国机资本同意以发行底价作为认购价格参与本次认购。

截至2024年9月30日,上市公司总股本为52,895.79万股。本次发行的股票数量按照本次发行募集资金总额除以发行价格计算得出,且不超过发行前公司股本总数的30%。

最终发行数量将在上市公司取得深交所审核通过并经中国证监会同意注册批复后,按照相关规定,由上市公司股东大会授权董事会根据发行询价结果和发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。

本次发行股票的数量以中国证监会最终同意注册发行的股票数量为准。

本次向特定对象发行股票的发行对象中包括公司控股股东国机集团及其子公司国机资本,国机集团为国机精工的控股股东,国机资本为国机集团的控股子公司。国机集团、国机资本为公司的关联方。因此,本次发行构成关联交易。

截至2024年9月30日,公司总股本为528,957,865股,其中国机集团及其一致行动人持有262,452,658股,占公司总股本的49.62%,国机集团为公司控股股东、实际控制人。

本次发行的股票数量按照本次发行募集资金总额除以发行价格计算得出,假设按照本次发行的股票数量上限1,147.41万股测算(该发行数量仅为估计值,最终由股东大会授权董事会根据实际认购情况与本次发行的保荐机构(主承销商)协商确定),预计本次发行完成后,国机集团仍为公司的控股股东、实际控制人,本次发行不会导致公司的控制权发生变化。

本次发行的保荐机构为光大证券,保荐代表人为万国冉、陈雨辰。

(责任编辑:魏京婷)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信