破发股杰华特174万股解禁 2022IPO募22亿中信证券保荐

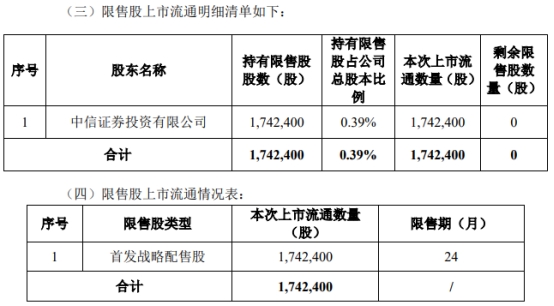

中国经济网北京12月23日讯 杰华特(688141.SH)今日1,742,400股限售股上市流通。

12月16日,杰华特披露《首次公开发行部分战略配售限售股上市流通公告》。本次上市流通的限售股为公司首次公开发行部分战略配售限售股,系公司首次公开发行股票并在科创板上市的保荐机构中信证券股份有限公司全资子公司中信证券投资有限公司跟投获配股份,锁定期为自公司股票上市之日起 24 个月。本次战略配售限售股上市流通数量为1,742,400股,占公司股本总数的0.39%,该部分战略配售限售股将于2024年12月23日起上市流通。

杰华特表示,本次上市流通的限售股属于公司首次公开发行部分战略配售限售股,自公司首次公开发行股票限售股形成至今,公司未发生因利润分配、公积金转增等导致股本数量变化的情况。

杰华特于2022年12月23日在上交所科创板上市,公开发行人民币普通股(A股)5,808.00万股,发行价格为38.26元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为金田、杨波。目前该股处于破发状态。

杰华特首次公开发行股票募集资金总额222,214.08万元,募集资金净额为205,468.49万元。该公司实际募资净额比原拟募资多48,373.76万元。据杰华特于2022年12月20日披露的招股说明书,该公司原拟募集资金157,094.73万元,用于高性能电源管理芯片研发及产业化项目、模拟芯片研发及产业化项目、汽车电子芯片研发及产业化项目、先进半导体工艺平台开发项目、补充流动资金。

杰华特首次公开发行股票的发行费用总额为16,745.59万元,其中保荐机构中信证券获得保荐及承销费用13,332.84万元。

杰华特的实际控制人为ZHOU XUN WEI及黄必亮。ZHOU XUN WEI,美国国籍;黄必亮,中国澳门居民。

(责任编辑:韩艺嘉)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信