豪钢重工终止北交所IPO 原拟募资3.86亿元

中国经济网北京12月21日讯 北交所网站昨日发布关于终止对山西豪钢重工股份有限公司(简称“豪钢重工”)公开发行股票并在北京证券交易所上市审核的决定。

北交所于2023年11月27日受理了豪钢重工提交的公开发行相关申请文件,并按照规定进行了审核。2024年11月25日,豪钢重工向北交所提交了《山西豪钢重工股份有限公司关于撤回公开发行股票并在北交所上市申请文件的申请》,申请撒回申请文件。根据《北京证券交易所向不特定合格投资者公开发行股票并上市审核规则》第五十五条的有关规定,北交所决定终止豪钢重工公开发行股票并在北京证券交易所上市的审核。

豪钢重工是一家集模锻件的研发、生产、销售及售后服务为一体的专业化锻造企业,主要产品为应用于煤矿机械设备的锻造配件,包括刮板输送机锻件(含刮板机锻件及转载机锻件)、液压支架锻件、掘进机锻件、采煤机锻件等,并涉及生产其他锻件和非锻造煤矿机械设备零部件。

截至报告期末,王瑞直接持有公司5,742.09万股股份,持股比例为35.7095%,系公司控股股东。王瑞、张瑞娟、王伟豪、王伟倩分别持有公司35.7095%、23.4378%、13.5883%、12.2668%的股份,四人合计持股比例为85.0024%,其中王瑞、张瑞娟系夫妻关系,王伟豪、王伟倩为二人之子女,王瑞、张瑞娟、王伟豪、王伟倩为公司共同实际控制人。

豪钢重工原拟在北交所公开发行股票不超过35,300,000股(含本数,未考虑超额配售选择权的情况下)。发行人及主承销商将根据具体发行情况择机采用超额配售选择权,采用超额配售选择权发行的股票数量不得超过本次发行股票数量的15%,即不超过5,295,000股(含本数)。若全额行使超额配售选择权,公司拟公开发行股票不超过40,595,000股(含本数)。

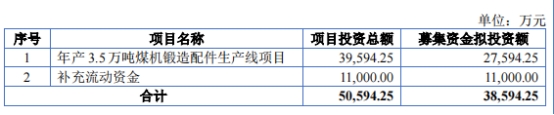

豪钢重工原拟募集资金38,594.25万元,用于年产3.5万吨煤机锻造配件生产线项目、补充流动资金。

豪钢重工的保荐机构为中德证券有限责任公司,保荐代表人为管仁昊、张建磊。

(责任编辑:何潇)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信