骏成科技终止不超1.7亿定增募资 2022年上市募6.85亿

中国经济网北京12月15日讯 深交所网站昨日披露关于终止对江苏骏成电子科技股份有限公司(简称“骏成科技”,301106.SZ)发行股份购买资产并募集配套资金申请审核的决定。

深圳证券交易所(以下简称深交所)于2024年3月29日依法受理了骏成科技发行股份购买资产并募集配套资金申请文件,并依法依规进行了审核。

日前,骏成科技向深交所提交了《江苏骏成电子科技股份有限公司关于撤回江苏骏成电子科技股份有限公司发行股份购买资产并募集配套资金暨关联交易申请文件的申请》,独立财务顾问向深交所提交了《华泰联合证券有限责任公司关于撤回江苏骏成电子科技股份有限公司发行股份购买资产并募集配套资金暨关联交易申请文件的申请》。根据《深圳证券交易所上市公司重大资产重组审核规则(2024年修订)》第五十二条的有关规定,深交所决定终止对骏成科技发行股份购买资产并募集配套资金申请的审核。

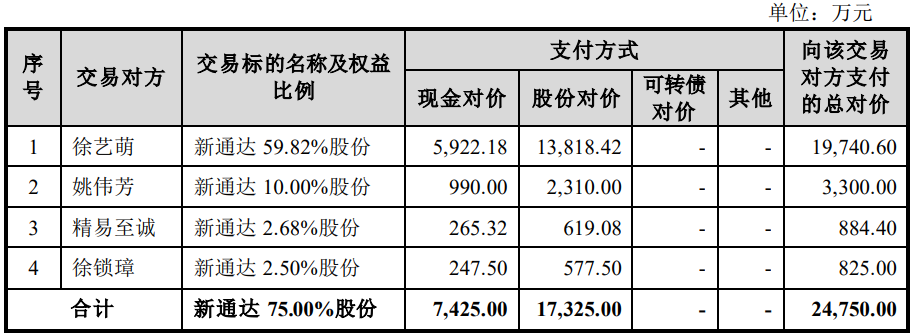

骏成科技2024年11月19日披露的发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)(修订稿)显示,上市公司拟向徐锁璋、姚伟芳、徐艺萌、丹阳精易至诚科技合伙企业(有限合伙)发行股份及支付现金购买其合计所持有的新通达75%股份,即徐锁璋将其持有的2.50%标的公司股份转让给骏成科技,姚伟芳将其持有的10.00%标的公司股份转让给骏成科技,徐艺萌将其持有的59.82%标的公司股份转让给骏成科技,丹阳精易至诚科技合伙企业(有限合伙)将其持有的2.68%标的公司股份转让给骏成科技,本次交易完成后,新通达将成为上市公司的控股子公司。本次交易中各交易对方的股份、现金支付比例为70%股份、30%现金。

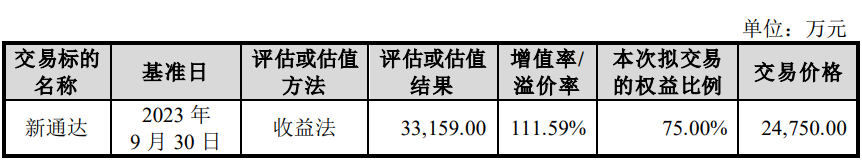

本次重组中,标的资产的评估基准日为2023年9月30日,标的资产的交易价格为24,750.00万元,增值率111.59%。

本次交易以发行股份及支付现金的方式支付交易对价,其中现金对价7,425.00万元,股份对价17,325.00万元。骏成科技向交易对方发行6,360,130股,占发行后上市公司总股本的比例为5.89%,发行价格为27.24元/股。

骏成科技表示,本次交易前后,上市公司控股股东、实际控制人均为应发祥与薄玉娟,本次交易不会导致上市公司控制权变更,不构成《重组管理办法》第十三条规定的重组上市。

骏成科技同时向不超过35名特定对象募集配套资金不超过8,500.00万元,不超过发行股份购买资产交易价格的100%,且发行股份数量不超过本次发行前上市公司总股本的30%,用于支付本次交易现金对价、中介机构费用及相关税费。

骏成科技聘请华泰联合证券有限责任公司担任本次交易的独立财务顾问,项目主办人张权生、陈嘉。

骏成科技2022年1月28日在深交所创业板上市,股价高开低走,当日盘中最高价报57.98元。截至当日收盘,骏成科技收报43.64元,涨幅15.60%。

骏成科技发行股份数量1814.6667万股,发行价格为37.75元/股,保荐机构(主承销商)为海通证券股份有限公司,保荐代表人为何立、吴俊。骏成科技发行募集资金总额为6.85亿元,扣除发行费用后,募集资金净额为6.14亿元。

骏成科技最终募集资金净额比原计划多6413.08万元。骏成科技于2022年1月14日披露的招股书显示,公司拟募集资金5.50亿元,分别用于“车载液晶显示模组生产项目”、“TN、HTN产品生产项目”、“研发中心建设项目”、“补充流动资金”。

(责任编辑:关婧)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信