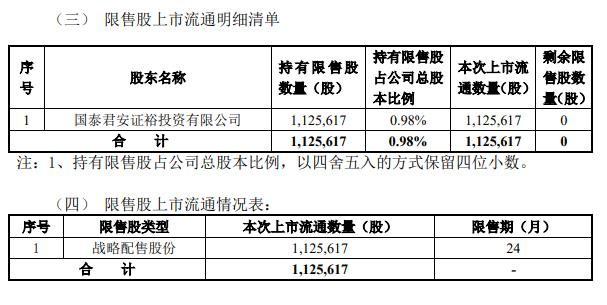

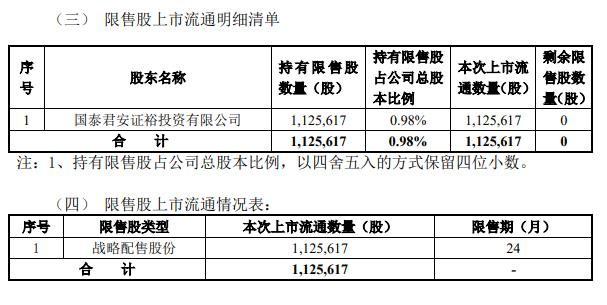

中国经济网北京12月2日讯 三未信安(688489.SH)11月22日晚披露《首次公开发行部分战略配售限售股上市流通的公告》,本次上市流通的限售股为首次公开发行战略配售限售股,涉及战略配售限售股股东1名,系公司首次公开发行股票保荐机构国泰君安证券股份有限公司子公司国泰君安证裕投资有限公司跟投获配股份以及限售期间实施公积金转增增加的股份,对应的股份数量为1,125,617股,占公司股本总数的0.98%。该部分限售股份限售期为自公司股票上市之日起24个月,现限售期即将届满,将于2024年12月2日起上市流通。

公司表示,截至公告披露日,本次申请上市的限售股股东严格履行上述承诺事项,不存在相关承诺未履行影响本次限售股上市流通的情况。保荐机构对三未信安首次公开发行部分战略配售限售股上市流通的事项无异议。

三未信安于2022年12月2日在上交所科创板上市,公开发行新股1,914万股,发行价格为78.89元/股,募集资金总额150,995.46万元,募集资金净额为137,086.41万元。该股目前处于破发状态。

三未信安实际募资净额比原拟募资多96,743.2万元。三未信安2022年11月29日披露的招股书显示,三未信安原拟募资40,343.21万元,用于密码产品研发升级、密码安全芯片研发升级、补充流动资金。

三未信安的保荐机构(主承销商)是国泰君安证券股份有限公司,保荐代表人是彭凯、刘文淘。三未信安公开发行新股的发行费用合计13,909.05万元(不含增值税),其中国泰君安证券股份有限公司获得保荐承销费用11,022.67万元。

保荐机构安排国泰君安证裕投资有限公司参与发行战略配售,跟投比例为公开发行股份的3.97%,即76.0552万股,获配金额5999.99万元。国泰君安证裕投资有限公司承诺获得配售的股票限售期限为自三未信安首次公开发行并上市之日起24个月。

2023年5月9日,公司以每10股转增4.8股并税前派息4.29元,除权除息日2023年5月16日,股权登记日 2023年5月15日。

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信