新晨科技终止不超5.85亿元定增 前三季亏1773.69万

中国经济网北京11月28日讯 新晨科技(300542.SZ)昨晚发布关于终止2023年向特定对象发行A股股票的公告。新晨科技于2024年11月27日分别召开第十一届董事会第十六次会议、第十一届监事会第十三次会议,审议通过了《关于新晨科技股份有限公司终止向特定对象发行A股股票的议案》,公司决定终止2023年向特定对象发行A股股票事项。

新晨科技表示,自公司启动向特定对象发行A股股票事项以来,公司董事会、管理层及相关中介机构积极推进各项相关工作。在综合考虑市场环境变化及公司自身实际情况等多种因素的情况下,经审慎研究和慎重决策,公司决定终止向特定对象发行A股股票的相关事项。本次终止2023年向特定对象发行A股股票不会对公司的生产经营活动产生实质性影响,不存在损害公司及全体股东,特别是中小股东利益的情形。

新晨科技2023年向特定对象发行A股股票预案(修订稿)显示,本次向特定对象发行股票募集资金总额预计不超过58,460.88万元(含本数),用于新一代银行数字化智能平台应用软件开发项目、智能化机场起降安全管理系统研发升级项目、研发中心建设项目及补充流动资金。

新晨科技发行采取向特定对象发行方式,在中国证监会作出的同意注册决定的有效期内选择适当时机向不超过35名特定对象发行股票。公司将在本次发行获得中国证监会作出同意注册决定后,经与保荐机构(主承销商)协商后确定发行期。

本次发行对象为不超过35名特定对象,为符合中国证监会规定条件的法人、自然人或其他合法投资组织;证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象,只能以自有资金认购。最终具体发行对象将在本次向特定对象发行获得深交所审核通过并由中国证监会作出同意注册决定后,按照中国证监会、深交所的相关规定,根据发行对象申购报价的情况,遵照价格优先原则确定。截至预案公告日,公司尚未确定具体的发行对象,因而无法确定发行对象与公司的关系。具体发行对象及其与公司之间的关系将在本次发行结束后公告的《发行情况报告书》中予以披露。

新晨科技发行的股票种类为境内上市的人民币普通股(A股),每股面值人民币1.00元。本次向特定对象发行采用竞价方式,定价基准日为发行期首日。发行价格不低于定价基准日前二十个交易日公司股票交易均价的80%。

新晨科技向特定对象发行股票的发行数量不超过89,000,000股(含本数)。在前述范围内,最终发行数量将在本次发行获得深交所审核通过并经中国证监会作出同意注册决定后,由董事会根据股东大会的授权与主承销商(保荐机构)协商确定。若本次发行的股份总数因监管政策变化或根据审核注册文件的要求予以调整的,则本次发行的股票数量届时将相应调整。

新晨科技向特定对象发行完成后,特定对象所认购的股份限售期需符合《上市公司证券发行注册管理办法》和中国证监会、深圳证券交易所等监管部门的相关规定,本次发行股份自发行结束之日起六个月内不得转让。本次向特定对象发行股票前滚存的截至本次发行完成时的未分配利润由本次发行完成后新老股东按本次发行完成后的持股比例共享。

新晨科技向特定对象发行的股票将在深圳证券交易所创业板上市。本次发行决议的有效期为发行方案经股东大会审议通过之日起十二个月。

本次发行前,新晨科技无控股股东、实际控制人。本次向特定对象发行股票不超过89,000,000股(含本数),若本次向特定对象发行按目前股本测算的发行数量上限实施,为了保证本次发行不会导致公司控制权发生变化,本次发行将根据市场情况及深圳证券交易所的审核和中国证监会的注册情况,在符合中国证监会和深圳证券交易所相关规定及股东大会授权范围的前提下,对于参与竞价过程的认购对象,将控制单一发行对象及其关联方(包括一致行动人,下同)认购数量的上限,并控制单一发行对象及其关联方本次认购数量加上其认购时已持有的公司股份数量后股份数量的上限。本次发行不会导致发行人控制权发生变化。

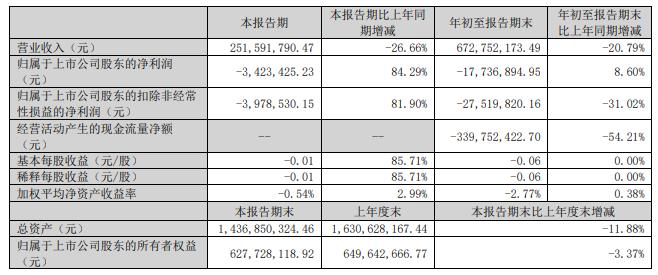

新晨科技2024年第三季度报告显示,2024年第三季度,新晨科技实现营业收入2.52亿元,同比下滑26.66%;归属于上市公司股东的净利润-342.34万元;归属于上市公司股东的扣除非经常性损益的净利润-397.85万元。

2024年前三季度,新晨科技实现营业收入6.73亿元,同比下滑20.79%;归属于上市公司股东的净利润-1773.69万元;归属于上市公司股东的扣除非经常性损益的净利润-2751.98万元;经营活动产生的现金流量净额为-3.40亿元。

天眼查APP显示,新晨科技股份有限公司,成立于1998年,位于北京市,是一家以从事科技推广和应用服务业为主的企业。企业注册资本29855.9899万人民币,实缴资本29855.9899万人民币。

(责任编辑:徐自立)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信