京基智农拟定增募不超19.3亿 三季度末资产负债率62%

中国经济网北京11月14日讯 京基智农(000048.SZ)昨日晚间披露《2024年度向特定对象发行A股股票预案》。本次向特定对象发行股票募集资金总额为193,000万元(含本数),扣除发行费用后的净额拟用于京基智农云浮生猪养殖一体化项目、京基智农贺州生猪种苗繁育基地项目以及补充流动资金项目。

本次向特定对象发行的种类为境内上市人民币普通股(A股),每股面值为人民币1.00元。

本次发行采取向特定对象发行A股股票的方式进行,公司将在深交所审核通过并取得中国证监会同意注册文件有效期内选择适当时机发行股票。

本次发行的最终发行价格将由公司董事会根据股东大会授权,在通过深交所审核并经中国证监会同意注册后,按照中国证监会和深交所相关规定,根据竞价结果与本次发行的保荐机构(主承销商)协商确定。

本次向特定对象发行的股票数量上限为159,170,775股,本次发行数量不超过本次发行前公司总股本的30%。

本次发行之发行对象为包括公司控股股东京基集团有限公司(以下简称:京基集团)在内的不超过35名(含)符合中国证监会规定条件之特定投资者。公司控股股东京基集团拟以现金认购本次向特定对象发行的股票,认购金额不少于3,000万元(含本数)且不超过2亿元(含本数),同时认购股票数量不超过公司已发行股份的2%。本次发行的发行对象均以现金方式认购本次发行的股票。

本次发行的发行对象京基集团系公司控股股东,构成公司关联方。根据《深圳证券交易所股票上市规则》关于关联方及关联交易的相关规定,本次发行构成关联交易。

截至预案公告日,公司总股本为530,569,250股,京基集团及其一致行动人合计持有公司303,050,949股,持股比例为57.12%,为公司的控股股东。本次发行完成后,京基集团仍为公司的控股股东。本次发行不会导致公司控制权发生变化。

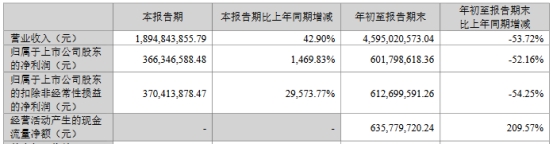

2024年前三季度,公司实现营业收入45.95亿元,同比下降53.72%;归属于上市公司股东的净利润6.02亿元,同比下降52.16%;归属于上市公司股东的扣除非经常性损益的净利润6.13亿元,同比下降54.25%;经营活动产生的现金流量净额6.36亿元,同比增长209.57%。

截至三季度末,公司负债总额69.20亿元,资产总额111.15亿元,资产负债率62.26%。

(责任编辑:魏京婷)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信