中国船舶1152亿吸并中国重工 前者涨3.3%后者跌2.4%

中国经济网北京9月19日讯 中国船舶(600150.SH)今日复牌,开盘报37.48元,上涨7.39%;截至收盘该股报36.06元,上涨3.32%。中国重工(601989.SH)今日复牌,开盘报5.00元,上涨0.40%;截至收盘,该股报4.86元,下跌2.41%。此前,2家公司均于2024年9月3日开市起开始停牌。

中国船舶昨晚披露的换股吸收合并中国船舶重工股份有限公司暨关联交易预案显示,本次交易的具体方式为:中国船舶以发行A股股票方式换股吸收合并中国重工,中国船舶为吸收合并方,中国重工为被吸收合并方,即中国船舶向中国重工的全体换股股东发行A股股票,交换该等股东所持有的中国重工股票。

本次换股吸收合并完成后,中国重工将终止上市并注销法人资格,中国船舶将承继及承接中国重工的全部资产、负债、业务、人员、合同及其他一切权利与义务。中国船舶因本次换股吸收合并所发行的A股股票将申请在上交所主板上市流通。

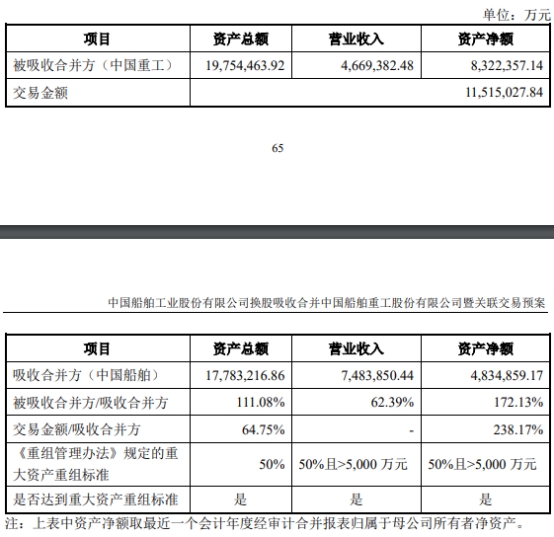

本次交易构成重大资产重组。本次换股吸收合并中,中国船舶拟购买资产的交易金额为换股吸收合并中国重工的成交金额(交易金额=中国重工换股价格×中国重工总股本),为11,515,027.84万元。

本次换股吸收合并的定价基准日为吸收合并双方首次董事会决议公告日。根据《重组管理办法》的相关规定,经合并双方协商确定,本次换股吸收合并中,中国船舶的换股价格按照定价基准日前120个交易日的股票交易均价确定为37.84元/股。中国重工的换股价格按照定价基准日前120个交易日的股票交易均价确定为5.05元/股,并由此确定换股比例。

每1股中国重工股票可以换得中国船舶股票数量=中国重工的换股价格/中国船舶的换股价格(计算结果按四舍五入保留四位小数)。根据上述公式,中国重工与中国船舶的换股比例为1:0.1335,即每1股中国重工股票可以换得0.1335股中国船舶股票。

自换股吸收合并的定价基准日至换股实施日(包括首尾两日),除吸收合并双方任一方发生派送现金股利、股票股利、资本公积转增股本、配股等除权除息事项,或者发生按照相关法律、法规或监管部门的要求须对换股价格进行调整的情形外,换股比例在任何其他情形下均不作调整。

截至预案签署日,中国重工的总股本为22,802,035,324股,参与本次换股的中国重工股票为22,802,035,324股。参照本次换股比例计算,中国船舶为本次换股吸收合并发行的股份数量合计为3,044,071,716股。

自换股吸收合并的定价基准日起至换股实施日(包括首尾两日),若吸收合并双方任何一方发生派送现金股利、股票股利、资本公积转增股本、配股等除权除息事项,则上述换股发行的股份数量将作相应调整。

中国重工换股股东取得的中国船舶股票应当为整数,如其所持有的中国重工股票数量乘以换股比例后的数额不是整数,则按照其小数点后尾数大小排序,向每一位股东依次发放一股,直至实际换股数与计划发行股数一致。如遇尾数相同者多于剩余股数时则采取计算机系统随机发放的方式,直至实际换股数与计划发行股数一致。

为保护吸收合并方中国船舶异议股东的利益,本次交易将赋予中国船舶异议股东收购请求权。中国船舶异议股东收购请求权价格为换股吸收合并的定价基准日前120个交易日的中国船舶股票交易均价的80%,即30.27元/股。

为保护被吸收合并方中国重工异议股东的利益,本次交易将赋予中国重工异议股东现金选择权。中国重工异议股东现金选择权价格为换股吸收合并的定价基准日前120个交易日的中国重工股票交易均价的80%,即为4.04元/股。

本次交易的吸收合并方中国船舶、被吸收合并方中国重工的实际控制人均为中国船舶集团。根据《重组管理办法》《上市规则》等相关法律法规及规范性文件的规定,本次交易构成中国船舶与中国重工的关联交易。

本次交易不构成重组上市。本次交易前中国船舶、中国重工的实际控制人均为中国船舶集团,最终控制人均为国务院国资委。本次换股吸收合并完成后,中国重工作为被吸收合并方,将终止上市并注销法人资格。中国船舶作为存续公司,实际控制人仍为中国船舶集团,最终控制人仍为国务院国资委,未发生变更。

据中国船舶公告,本次交易实施后,中国船舶将承继及承接中国重工的全部资产、负债、业务、人员、合同及其他一切权利与义务。中国船舶作为存续公司,将大幅减少同业竞争,切实维护中小股东权益,进一步巩固与突出其船海主业。存续公司将整合双方资源,优化船舶制造板块产业布局,发挥协同效应,有效提升存续公司核心功能、核心竞争力,全面推动船舶制造业向高端化、绿色化、智能化、数字化、标准化发展,打造建设具有国际竞争力的世界一流船舶制造企业。

公告显示,此次交易的吸并方的独立财务顾问是中信证券,被吸并方的独立财务顾问是中信建投证券。

(责任编辑:蔡情)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信