三孚新科终止不超5.92亿定增 2021上市近2年半均亏

中国经济网北京8月27日讯 三孚新科(688359.SH)昨晚发布关于终止2023年度向特定对象发行A股股票事项的公告称,公司于2024年8月26日召开第四届董事会第十二次会议和第四届监事会第十一次会议,分别审议通过了《关于终止公司2023年度向特定对象发行A股股票事项的议案》。

关于终止2023年度向特定对象发行A股股票事项的原因,三孚新科表示,自公司披露2023年度向特定对象发行A股股票预案以来,公司董事会、管理层与中介机构等积极推进本次向特定对象发行股票的各项工作,综合考虑公司实际情况和资本市场及相关政策变化因素,经审慎分析后,公司决定终止2023年度向特定对象发行A股股票事项。

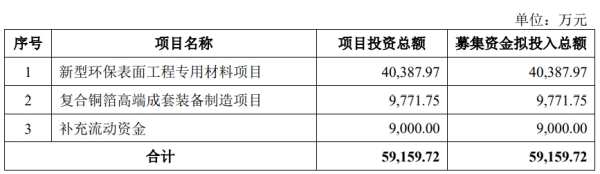

三孚新科2023年8月12日发布2023年度向特定对象发行A股股票预案显示,公司拟向特定对象发行的股票不超过27,876,000股(含本数),募集资金总额不超过59,159.72万元(含本数),扣除相关发行费用后拟用于新型环保表面工程专用材料项目、复合铜箔高端成套装备制造项目、补充流动资金。

预案显示,三孚新科本次向特定对象发行的发行对象为不超过35名(含35名)符合法律法规规定的特定对象,包括证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者、其他境内法人投资者、自然人或其他合格投资者。

三孚新科本次向特定对象发行的股票数量按照本次发行募集资金总额除以发行价格计算得出,且不超过本次发行前上市公司总股本的30%。截至第四届董事会第二次会议召开之日,上市公司总股本为92,920,000股,按此计算,本次向特定对象发行股票数量不超过27,876,000股(含本数)。

本次向特定对象发行股票的定价基准日为本次向特定对象发行股票的发行期首日。本次发行价格不低于定价基准日前20个交易日(不含定价基准日)公司A股股票交易均价的80%。

截至预案出具之日,三孚新科总股本为92,920,000股,公司实际控制人为上官文龙、瞿承红。截至本预案出具之日,上官文龙、瞿承红分别直接持有公司股份27,952,000股、15,000,000股,合计占公司总股本的46.22%。

本次向特定对象拟发行股票总数不超过27,876,000股(含本数),不超过发行前股本的30%。按照本次发行上限27,876,000股测算,本次发行完成后,上官文龙、瞿承红合计持有公司股份35.56%,仍将保持实际控制人的地位,本次发行不会导致公司的实际控制权发生变化。

三孚新科于2021年5月21日在上交所科创板上市,公开发行股票数量为2304.6377万股,发行股数占发行后总股本的25%。三孚新科发行价格为11.03元/股,保荐机构为民生证券股份有限公司,保荐代表人为王凯、王建玮。

三孚新科上市募集资金总额为2.54亿元,扣除发行费用后,募集资金净额为2.03亿元。三孚新科最终募集资金净额比原计划少5714.11万元。三孚新科2021年5月18日披露的招股说明书显示,公司拟募集资金2.60亿元,其中9555.00万元用于替代氰化电镀的高密度铜电镀循环经济关键技术产业化示范项目、1.64亿元用于补充流动资金。

三孚新科上市发行费用为5134.26万元,其中保荐机构民生证券股份有限公司获得保荐与承销费用3650.94万元,华兴会计师事务所(特殊普通合伙)获得审计及验资费用820.00万元,北京观韬中茂律师事务所获得律师费用198.11万元。

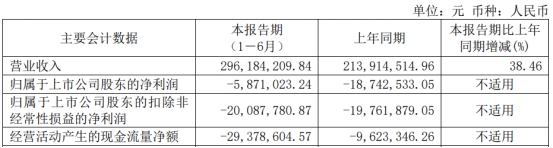

三孚新科8月27日披露的2024年半年度报告显示,公司上半年实现营业收入2.96亿元,同比增长38.46%;归属于上市公司股东的净利润-587.10万元,上年同期-1874.25万元;归属于上市公司股东的扣非净利润-2008.78万元,上年同期-1976.19万元;经营活动产生的现金流量净额为-2937.86万元,上年同期为-962.33万元。

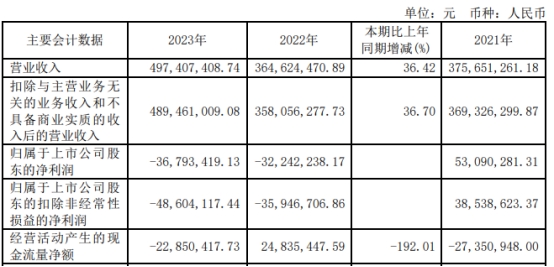

三孚新科4月24日披露的2023年年度报告显示,公司2023年归属于上市公司股东的净利润为-3679.34万元,上年同期为-3224.22万元;归属于上市公司股东的扣非净利润-4860.41万元,上年同期-3594.67万元。

(责任编辑:何潇)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信