益大新材终止深交所创业板IPO 原拟募资10.47亿元

中国经济网北京12月11日讯 深交所网站日前公布关于终止对山东益大新材料股份有限公司(以下简称“益大新材”)首次公开发行股票并在创业板上市审核的决定。

深交所于2022年12月22日依法受理了益大新材首次公开发行股票并在创业板上市的申请文件,并依法依规进行了审核。2023年12月6日,益大新材向深交所提交了《山东益大新材料股份有限公司关于撤回首次公开发行股票并在创业板上市申请文件的申请》,保荐人中德证券有限责任公司向深交所提交了《关于撤回山东益大新材料股份有限公司首次公开发行股票并在创业板上市申请文件的申请》。根据《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对益大新材首次公开发行股票并在创业板上市的审核。

益大新材是一家集研发、生产、销售高品质针状焦为一体的现代化高新技术企业。公司以“产一流针焦,做百年益大”为目标,注重产业链的延伸及与上下游企业的合作,着力在高端负极焦、电极焦和特种碳石墨新材料领域发展。

本次发行前,益大新材第一大股东徐金城直接持有公司20.88%的股份,第二大股东国开基金持有公司10.66%的股份,第三大股东红旗煤矿持有公司9.04%的股份,持股比例均未超过30%,故公司无控股股东。

徐金城、王继银为公司的共同实际控制人。截至招股说明书签署日,徐金城直接持有公司20.88%的股份;王继银直接持有公司6.22%的股份、通过同创益大控制公司0.39%的股份;徐金城、王继银的一致行动人中石大乾泰、共兴益大、徐金香分别直接持有公司6.78%、0.29%、0.06%的股份。综上,徐金城、王继银及其一致行动人合计共同控制公司34.62%的股份,徐金城、王继银为公司的共同实际控制人。

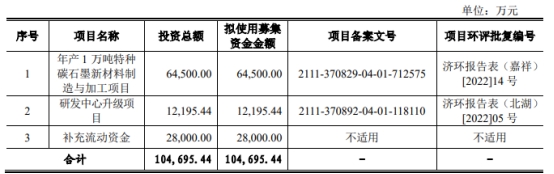

益大新材原拟在深交所创业板公开发行股票数量不超过7,375.9051万股,占发行后公司总股本的比例不低于25%;原拟募集资金104,695.44万元,计划用于年产1万吨特种碳石墨新材料制造与加工项目、研发中心升级项目、补充流动资金。

益大新材的保荐机构为中德证券有限责任公司,保荐代表人为陈超、毛传武;联席主承销商为中德证券有限责任公司、中国国际金融股份有限公司。

(责任编辑:蒋柠潞)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信