24日晚间平安夜,一则来自“麦子店高盛”的消息在资本市场炸了锅。

中信证券公告称,公司正在筹划发行股份购买资产事项,拟发行股份收购广州证券100%股权。中信证券收购广州证券,这是否意味着久违的券商整合又要开始了?

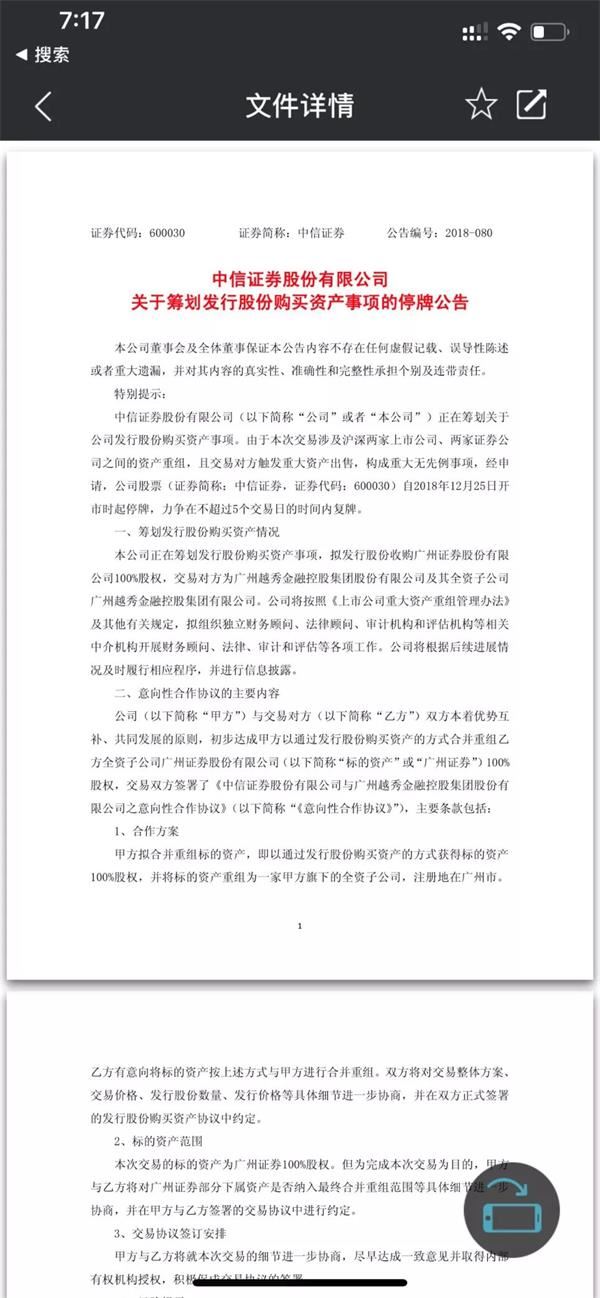

中信证券拟收购广州证券100%股权

中信证券12月24日晚公告,公司正在筹划发行股份购买资产事项,拟发行股份收购广州证券100%股权,交易对方为越秀金融控股集团股份有限公司及其全资子公司广州越秀金融控股集团有限公司。

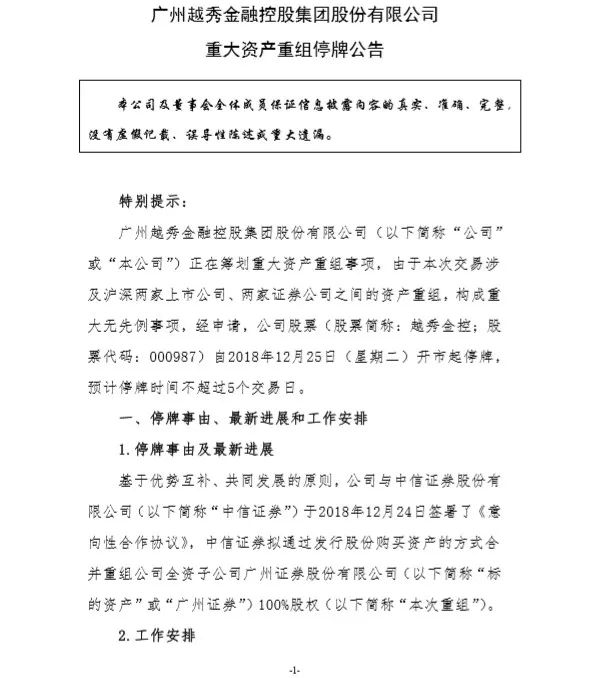

同日,广州证券控股股东越秀控股发布公告称,基于优势互补、共同发展的原则,公司与中信证券于12月24日签署了《意向性合作协议》,中信证券拟通过发行股份购买资产的方式合并重组公司全资子公司广州证券100%股权。

中信证券公告称,由于本次交易涉及沪深两家上市公司、两家证券公司之间的资产重组,且交易对方触发重大资产出售,构成重大无先例事项,经申请,公司股票自12月25日开市时起停牌,力争在不超过5个交易日的时间内复牌。

中信证券还表示,双方将对交易整体方案、交易价格、发行股份数量、发行价格等具体细节进一步协商,并在双方正式签署的发行股份购买资产协议中约定。为完成本次交易为目的,双方也将对广州证券部分下属资产是否纳入最终合并重组范围等具体细节进一步协商,并在双方签署的交易协议中进行约定。

广发非银陈福团队点评:

对中信证券影响:将弥补公司在华南区域的业务短板,广州证券营业部主要在华南,股东是广州国资委,中信证券合并广州证券,有机会快速补足业务短板、丰富业务资源。

对广州证券影响:中小券商经营压力渐大,行业日益呈现头部化格局,与中信证券合作的效益可能高于自主经营。

中信证券收购广州证券,符合监管当局做大做强头部券商、打造有国际影响力投行的监管思路,未来不排除有类似事件重现。

“麦高”的信仰

中信证券成立于1995年10月,公司连续多年收入和净利润位居国内证券公司首位,各项业务位居行业前列,是国内证券公司中的霸主。

此次拟收购广州证券100%股权,已经不是中信证券第一次整合其他券商。早在2004年,中信证券便完成了对万通证券的控股。公开资料显示,1988年青岛证券成立,1992年改制为有限责任公司,更名为青岛万通证券有限公司,2000年增资扩股后更名为万通证券有限责任公司,2004年4月完成由中信证券出资控股的增资重组并更名为中信万通证券有限责任公司。截止2013年9月16日,中信证券股份有限公司的持股比例为100%,2014年4月15日,公司更名为中信证券(山东)有限责任公司。

2005年,中信证券又出手重组了华夏证券。当时中信证券与建银投资共同出资成立中信建投证券,公司控股中信建投证券60%股权。中信建投证券设立之后,以受让华夏证券现有的全部证券业务及相关资产为基础,按照综合类证券公司的标准进行经营,完成对华夏证券的重组。

广证的“尴尬”

广州证券,1988年经中国人民银行批准成立,是全国最早设立的证券公司之一。2014年正式股份改制变更为“广州证券股份有限公司”; 2016年增资扩股,注册资本为53.6亿元;2017年11月证监会有条件通过重组方案,变身为广东省国资平台越秀金控的全资子公司。

近年来广州证券的优势业务债券承销连连遭遇危机。2014年,吉林粮食集团收储经销有限公司发行3亿元私募债券,承销商及转让服务推荐人为广州证券。2017,广州证券主承销的 “13弘昌燃气债”发生违约。而让广州证券引以为傲的新三板做市业务近来也发展平平。

在今年市场低迷的情况下,券商全年业绩料将同比下滑。数据显示,今年前11月,有可比数据的上市券商中仅申万宏源和方正证券2家券商净利润实现同比增长,其余净利润均有不同程度下滑。而广州证券今年前11月共实现收入11.88亿元,净利润则亏损1.19亿元。

数据来源:证券业协会、Choice

值得注意的是,今年广州证券刚迎来新的董事长和总裁,原大鹏证券总裁张永衡出任广州证券总裁,原江西证监局局长胡伏云加盟了广州证券任董事长。

历史上的券业整合

上次轰动资本市场的券业整合事件还是2014年,申银万国证券收购宏源证券。

2013年10月30日午后,宏源证券公告公司表示接获控股股东中国建银投资有限责任公司通知拟披露重大事项。

2013年11月20日,宏源证券宣布与申银万国签署资产重组之意向书,首次正式承认将与申银万国重组。

2014年11月4日晚间,宏源证券公告称,公司收到证监会通知,经证监会并购重组委11月4日召开的2014年第60次并购重组委工作会议审核,公司重大资产重组事项获得无条件审核通过。据相关规定,宏源证券股票11月5日开市起复牌。

2015年1月26日,随着申万宏源正式在深交所挂牌,这桩国内迄今为止规模最大的券商并购案正式落地,申万宏源也成为业界“巨无霸”,跻身券商第一梯队。

(责任编辑:关婧)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信