鸣石投资、幻方量化投资等百亿量化私募今年以来亏损达到了9%左右

今年A股市场开局满盘皆墨,在此情况下,私募基金损失惨重,相关统计数据显示,今年超九成的股票私募收益为负,不同规模股票私募今年以来均出现超过7%的平均亏损,同时有多家百亿私募旗下产品今年跌幅超过10%。大跌之下,多家知名私募产品触及预警、止损线,减免管理费,紧急跟客户沟通,也有私募发文反思。但基金君也发现,今年也有桥水、千象、少薮派等百亿私募旗下产品逆市飘红。

超九成股票私募今年收益为负

多家百亿私募年初遭遇大幅回撤

截至2月14日,年初以来上证指数跌了5.79%,深证成指跌11.67%,创业板指更是暴跌17.78%。

今年受到A股市场剧烈波动影响,私募基金普遍出现净值回调,朝阳永续基金研究平台数据显示,截至2月10日,纳入统计的3579家国内股票私募机构,今年以来旗下私募产品业绩表现,有3240家收益率为负数,占比高达90.53%。

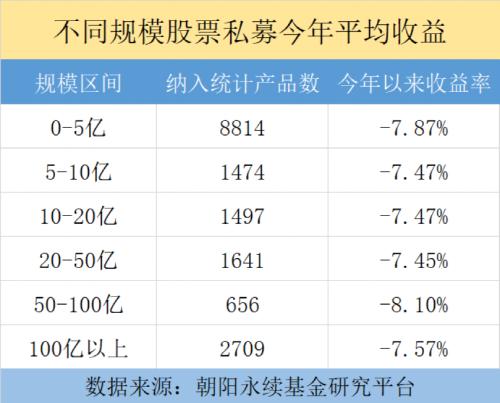

按不同规模国内股票私募(所有股票策略,包括量化)的情况看,今年以来均出现超过7%的平均亏损,其中亏损幅度较大的是50-100亿、0-5亿、100亿以上的股票私募,旗下产品今年以来平均跌幅分别为8.10%、7.87%、7.57%。

百亿私募机构的表现,一直备受市场关注,朝阳永续基金研究平台数据显示,截至2月10日,其纳入统计104家百亿私募机构(包括股票、债券、CTA等策略的不同机构),有93家今年以来旗下产品收益率为负数,占比高达89.42%。

其中,去年表现突出的广东正圆私募基金、北京磐泽资产、上海冲积资产、上海盘京投资等,今年以来旗下产品平均亏损都超过10%,而去年业绩为负数的上海融葵投资、北京汉和汉华资本、上海趣时资产等,今年旗下产品继续亏损超10%。

百亿量化私募里面,宁波金戈量锐资产、北京聚宽投资等,今年以来旗下产品平均亏损超过10%,海南进化论私募基金、上海鸣石投资、宁波幻方量化投资等,今年以来亏损也都达到了9%左右。

与此形成鲜明对比的是,百亿私募里面,擅长CTA策略的上海千象资产,以全天候增强策略著称的桥水(中国)投资,以大盘价值股为主要投资方向的上海少薮派投资等,今年旗下产品取得了正收益。

多家私募产品触及传统预警、止损线

2月11日,百亿量化私募赫富投资向投资者和代销机构发出公告,称旗下产品“赫富灵活对冲九号A期”在2月10日的单位净值为0.8774元,已低于预警线0.88元。此后公司向投资人表示了歉意,并且称已于2月8日起将该产品的管理费调整至0%,决定该产品未来在没有回到净值1之前不再收取管理费用。同时,赫富投资在2月10日以自有资金跟投的方式已跟投该产品母基金500万元。

赫富投资表示,在管理费层面做减免主要是为了更好地维护基金投资者的利益,跟投则表达了公司对自身主动投资管理能力的充足信心,以及与投资者风险共担、利益共享的态度。

另外据财联社报道,在2月14日召开的在线交流会上,赫富投资还表示,已对回撤较大的产品做了降仓处理,并进行了更强的风险控制,敞口压得更紧。“近一段时间,量化行业遇到了近五六年以来的最大挑战。但依照我们的经验,未来一两年,将迎来做量化的好时机。另外,虽然今年开局不好,今年量化的情况应该不会比去年差。”

私募大佬但斌也难逃此波下跌的杀伤,上周有媒体报道称,旗下多只私募产品的单位净值已跌破了0.8元、0.7元。

对此,但斌并未直接对旗下产品净值和业绩作出回应,而是在其微博中回应称:“目前我们产品都有做好相应风控,净值相对维稳,我和交易部始终保持谨慎应对,目前震荡行情下市场恐慌情绪较多……东方港湾经历过2008年金融危机、白酒危机、2015年股灾等等股市不好的时期,每次之后公司发展得都更好!”

另一位百亿私募大佬梁宏执掌的希瓦私募基金,旗下也有产品净值跌破0.8元,还有多只产品净值在1元以下。

2月8日,由期货大佬郗庆掌舵的浙江善渊投资发布了《关于理型1号私募基金触及止损线的告知函》,称其管理的产品“理型1号私募基金”触及止损线。对此,善渊投资回应称,这只产品因为最近偏多股指和股票,导致回撤比较大。

另外,基金君了解到,沪上某家百亿私募目前已经不在三方平台披露其净值和业绩表现,而从代销渠道透露的信息可以看到,旗下XXX价值中国专享XX号私募证券投资基金,年初再跌超12%,到1月底的最新净值为0.5511元。

百亿私募反思今年投资情况

及时沟通帮助投资者坚定持有信心

大跌之下,不同私募机构采取不同策略应对,除了减免管理费,还有投资经理在积极反思。

去年取得较好业绩的一家百亿私募,今年初旗下产品也遭遇了一定的回撤,虎年第一周,公司投资总监发表了自己对年初市场和投资的反思。

“回看组合近期表现,我忽视了市场整体赚钱效应的消失,低估了市场调整的节奏和幅度。由于对流动性的判断失误,配置总体还在偏成长赛道;虽然有一部分偏传统和港股的配置,但是总体受伤较为严重。同时,在我看好的赛道里,由于某头部集团旗下的公司业绩低于预期,在市场本身就弱势的情况下,带动了整个板块的杀跌。虽然我们持有的公司业绩是符合预期的,但是在板块下跌之下,也跟随下跌,导致本月回撤较大。总结下来,我看错了市场风格,导致组合的进攻性太强。”这位投资总监说。

他也表示,“考虑到控制回撤,我们会略降低一部分产品仓位,卖出一部分高估值高弹性品种,增加确定性因素的考量,行业做适度均衡。但是,核心品种从中期角度看回报率已经比较合适。我们准备不去考虑短期波动,因此组合可能还会难受一段时间。”

业内人士认为,权益市场的波动是常态,投资者应该以更长远的眼光来看待基金产品的表现。当然对于私募管理人来说,面对短期净值回撤,需要反思自身投资、积极改进,同时做好客户沟通及投资策略的输出工作,能够帮助客户坚定持有信心,一定程度避免高买低卖的现象。“其实现在投资人对于私募产品的风险和回报匹配的意识在提升,也更加关注长期业绩,在给予管理人相对充分的自由度上,去积极获取稳健的绝对收益。”

(责任编辑:康博)

| 娑擃厼娴楃紒蹇旂ス缂冩垹澧楅弶鍐ㄥ挤閸忓秷鐭楁竟鐗堟閿涳拷 1閵嗕礁鍤掗張顒傜秹濞夈劍妲戦垾婊勬降濠ф劧绱版稉顓炴禇缂佸繑绁圭純鎴斺偓锟� 閹存牑鈧粍娼靛┃鎰剁窗缂佸繑绁归弮銉﹀Г-娑擃厼娴楃紒蹇旂ス缂冩垟鈧繄娈戦幍鈧張澶夌稊閸濅緤绱濋悧鍫熸綀閸у洤鐫樻禍锟� 閵嗏偓 娑擃厼娴楃紒蹇旂ス缂冩埊绱欓張顒傜秹閸欙附婀佹竟鐗堟閻ㄥ嫰娅庢径鏍电礆閿涙稒婀紒蹇旀拱缂冩垶宸块弶鍐跨礉娴犺缍嶉崡鏇氱秴閸欏﹣閲滄禍杞扮瑝瀵版娴嗘潪濮愨偓浣规喅缂傛牗鍨ㄦ禒銉ュ従鐎癸拷 閵嗏偓 閺傜懓绱℃担璺ㄦ暏娑撳﹨鍫担婊冩惂閿涙稑鍑$紒蹇庣瑢閺堫剛缍夌粵鍓ц閻╃ǹ鍙ч幒鍫熸綀娴h法鏁ら崡蹇氼唴閻ㄥ嫬宕熸担宥呭挤娑擃亙姹夐敍灞界安濞夈劍鍓扮拠銉х搼娴f粌鎼ф稉顓熸Ц閸氾附婀� 閵嗏偓 閻╃ǹ绨查惃鍕房閺夊啩濞囬悽銊╂閸掕泛锛愰弰搴礉娑撳秴绶辨潻婵嗗冀鐠囥儳鐡戦梽鎰煑婢圭増妲戦敍灞肩瑬閸︺劍宸块弶鍐瘱閸ユ潙鍞存担璺ㄦ暏閺冭泛绨插▔銊︽閳ユ粍娼靛┃鎰剁窗娑擃厼娴� 閵嗏偓 缂佸繑绁圭純鎴斺偓婵囧灗閳ユ粍娼靛┃鎰剁窗缂佸繑绁归弮銉﹀Г-娑擃厼娴楃紒蹇旂ス缂冩垟鈧縿鈧倽绻氶崣宥呭鏉╂澘锛愰弰搴も偓鍜冪礉閺堫剛缍夌亸鍡氭嫹缁岃泛鍙鹃惄绋垮彠濞夋洖绶ョ拹锝勬崲閵嗭拷 2閵嗕焦婀扮純鎴炲閺堝娈戦崶鍓у娴f粌鎼ф稉顓ㄧ礉閸楀厖濞囧▔銊︽閳ユ粍娼靛┃鎰剁窗娑擃厼娴楃紒蹇旂ス缂冩垟鈧繂寮�/閹存牗鐖i張澶嗏偓婊€鑵戦崶鐣岀病濞村海缍�(www.ce.cn)閳ワ拷 閵嗏偓 濮樻潙宓冮敍灞肩稻楠炴湹绗夋禒锝堛€冮張顒傜秹鐎电顕氱粵澶婃禈閻楀洣缍旈崫浣烽煩閺堝顔忛崣顖欑铂娴滆桨濞囬悽銊ф畱閺夊啫鍩勯敍娑樺嚒缂佸繋绗岄張顒傜秹缁涘墽璁查惄绋垮彠閹哄牊娼堟担璺ㄦ暏 閵嗏偓 閸楀繗顔呴惃鍕礋娴e秴寮锋稉顏冩眽閿涘奔绮庨張澶嬫綀閸︺劍宸块弶鍐瘱閸ユ潙鍞存担璺ㄦ暏鐠囥儳鐡戦崶鍓у娑擃厽妲戠涵顔芥暈閺勫簶鈧粈鑵戦崶鐣岀病濞村海缍夌拋鎷屸偓鍖礨X閹藉嫧鈧繃鍨� 閵嗏偓 閳ユ粎绮″ù搴㈡)閹躲儳銇�-娑擃厼娴楃紒蹇旂ス缂冩垼顔囬懓鍖礨X閹藉嫧鈧繄娈戦崶鍓у娴f粌鎼ч敍灞芥儊閸掓瑱绱濇稉鈧崚鍥︾瑝閸掆晛鎮楅弸婊嗗殰鐞涘本澹欓幏鍛偓锟� 3閵嗕礁鍤掗張顒傜秹濞夈劍妲� 閳ユ粍娼靛┃鎰剁窗XXX閿涘牓娼稉顓炴禇缂佸繑绁圭純鎴礆閳ワ拷 閻ㄥ嫪缍旈崫渚婄礉閸у洩娴嗘潪鍊熷殰閸忚泛鐣犳刊鎺嶇秼閿涘矁娴嗘潪鐣屾窗閻ㄥ嫬婀禍搴濈炊闁帗娲� 閵嗏偓 婢舵矮淇婇幁顖ょ礉楠炴湹绗夋禒锝堛€冮張顒傜秹鐠х偛鎮撻崗鎯邦潎閻愮懓鎷扮€电懓鍙鹃惇鐔风杽閹嗙鐠愶絻鈧拷 4閵嗕礁顩ч崶鐘辩稊閸濅礁鍞寸€瑰箍鈧胶澧楅弶鍐ㄦ嫲閸忚泛鐣犻梻顕€顣介棁鈧憰浣告倱閺堫剛缍夐懕鏃傞兇閻ㄥ嫸绱濈拠宄版躬30閺冦儱鍞存潻娑滎攽閵嗭拷 閳ワ拷 缂冩垹鐝幀缁樻簚閿涳拷010-81025111 閺堝鍙ф担婊冩惂閻楀牊娼堟禍瀣杹鐠囩柉浠堢化浼欑窗010-81025135 闁喚顔堥敍锟� |

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信

闁绘鐗婂ḿ鍫ュ箥閳ь剟寮甸敓锟�

闁绘鐗婂ḿ鍫ュ箥閳ь剟寮甸敓锟�