组合类保险资管产品规模猛增 瞄准百万亿级大市场

9月1日,《保险资产管理公司管理规定》将正式施行!

规定明确,除保险资金外,保险资管公司可受托管理基本养老保险基金、社会保障基金等资金。保险资管机构正加速向市场化、专业化发展。

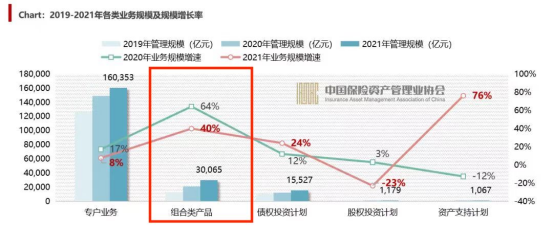

受益于资金来源多元化,组合类保险资管产品发展较快,其规模已从2019年末的1.35万亿元增至2021年末的超3万亿元,正在成为保险资管市场化、专业化的重要抓手。

目前,保险资管行业正在加速发展组合类保险资管产品。数据显示,仅今年上半年,新登记的组合类产品达到380多只。

规模发展迅猛

据《中国资产管理市场2021》报告,截至2021年底,中国资管市场规模达到134万亿元。在这一百万亿级大市场中,保险资管作为一个重要分支,近年来“存在感”越来越强,与银行理财、信托、证券资管、公募基金、私募基金等同台竞技。

组合类保险资管产品一般分为固收类、权益类、混合类、商品及金融衍生品类等,是保险资管机构能力输出的重要载体,是其走向市场化、专业化的先锋。

中国保险行业协会数据显示,组合类保险资管产品规模已从2019年末的1.35万亿元增至2021年末的超3万亿元,发展迅猛。

来源:中国保险行业协会

《保险资产管理公司管理规定》明确,除保险资金外,保险资管公司可受托管理基本养老保险基金、社会保障基金、企业年金基金、职业年金基金、合格投资者资金等资金。

中国保险资产管理业协会发布的2021-2022年保险资产管理业综合调研数据显示,专户业务以系统内保险资金为主,而组合类产品中银行资金和其他资金占比超过半数。

通过发展组合类产品等途径,吸引保险资金外的“第三方资金”,正在成为越来越多保险资管机构加速向市场化、专业化发展的发力点。

固收类产品占比较大

数据显示,截至8月11日,公开披露净值情况的组合类保险资管产品有810余只,固定收益类产品占比较大。具体来看,固收类528只,权益类148只,混合类132只,商品及金融衍生品类暂无,其他类别4只。

从今年以来的年化回报来看(包括今年成立的新产品),固收类最高回报为17.95%,回报中位数为2.09%;权益类最高回报为18.23%,回报中位数为-19.46%;混合类最高回报为41.63%,回报中位数为-9.07%。

从三年中长期业绩来看,据统计,固收类保险资管产品方面,混合型债券二级类保险资管产品近三年收益中位数为21.13%,领先固收其他类型产品。中长期纯债型保险资管产品三年收益中位数为14.72%,同期公募中长期纯债型基金回报中位数为10.96%;短期纯债型保险资管产品三年收益中位数为11.48%,同期公募短债基金收益中位数为9.63%(统计区间为2019年7月初至2022年6月末,下同)。

权益类保险资管产品方面,数据显示,近三年普通股票型保险资管产品收益分化明显,最高为182.76%,最低-21.03%,中位数收益56.27%。指数增强型收益分布相对集中,收益中位数为44.30%。

混合类保险资管产品方面,数据显示,近三年偏股混合型保险资管产品回报中位数为47.79%。灵活配置型近三年最大回报达102.54%,最小回报为12.84%,中位数为30.03%。

大力发展第三方业务

业内人士认为,组合类产品未来要在大资管竞争格局中与业外机构同台竞技,必须找准发展路径,发挥自身差异化竞争优势,其中一方面就是大力发展第三方业务。

当下,持续提升第三方资管业务占比已成为保险资管公司的共识。此前,太保资产总经理余荣权在接受中国证券报记者专访时表示,太保资产长期坚持服务保险主业和拓展第三方业务“两条腿走路”,太保资产第三方业务的重点是围绕以五大产品线协同形成的“全生命周期产品”体系布局,持续提升第三方资金规模占比。

平安资管董事长黄勇亦透露,平安资管相对长远的目标是逐步提高第三方业务的比例,参与方式除了现在主要服务国内外大型机构投资者之外,还包括未来参与第三支柱养老产品,以及与其他同行的合作,比如向银行理财提供底层配置的产品等。

光大永明资产相关业务负责人表示,高度重视第三方资产管理业务,公司重点布局组合类产品、受托管理保险资金业务等第三方资产管理业务,重点服务保险、银行、财务公司等机构客户。

“与公募基金比较,组合类保险资管产品的优势在于,负债端资金来源相对稳定,资金久期相对较长,在风险控制、长期资金管理及大类资产配置等方面具有相对优势。”国寿资产相关人士指出。

(责任编辑:关婧)