挂牌七年后鼎宏保险拟“逃离”新三板,2021年营收腰斩、净利缩水7成

新三板挂牌保险中介公司的“摘牌潮”还在继续。近日,鼎宏保险销售股份有限公司(以下简称“鼎宏保险”)公告称,根据战略规划、降低运营管理成本等需要,拟申请在新三板终止挂牌。挂牌7年,历经行业“报行合一”、车险综改后,鼎宏保险却以营收、净利双降至不及2015年的业绩表现收场。

鼎宏保险的业绩表现恰也是行业缩影,佣金费率压缩正在“吞噬”以车险业务为主的保险中介机构的生存空间。尽管各机构正在以调整业务结构、加速科技赋能等手段转型,但仍要面临短期阵痛,转型成绩,也仍待时间检验。

2015年挂牌聚焦汽车后市场,7年后营收绕回“原点”

鼎宏保险成立于2012年3月,由宁波轿辰集团股份有限公司出资设立,依托于股东在汽车经销领域的背景,鼎宏保险成立即锚定于车险业务,通过自建销售团队及车商等渠道直接面向客户代销车险产品。

2015年11月,鼎宏保险获批正式在新三板挂牌。在挂牌前后的一年时间里,鼎宏保险冲劲满满,开启了设立全资公估子公司、收购浙江今日行汽车服务有限公司、推进鼎壹车管家O2O平台建设、收购融资租赁公司股权等一系列动作。

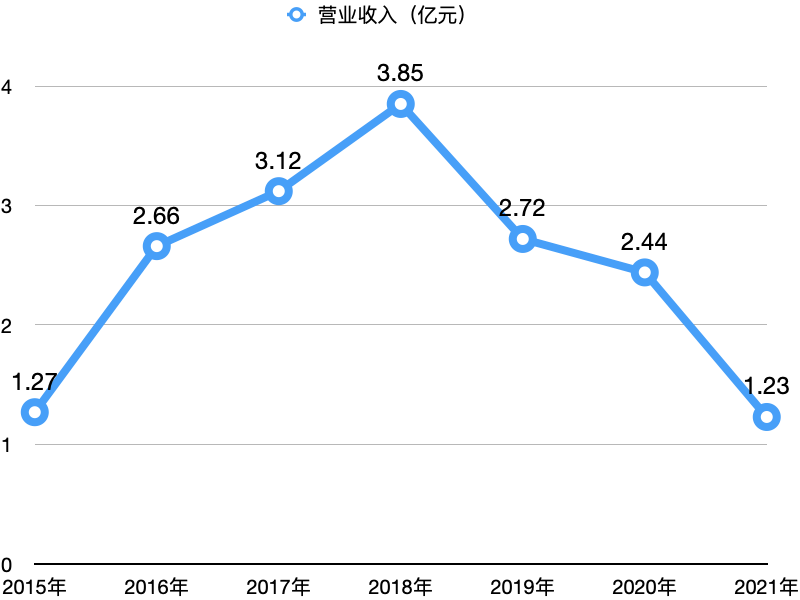

当时,鼎宏保险的战略定位于“互联网+车险+汽车后市场”,提出致力于成为汽车后市场全产业链的综合服务商。努力之下,业绩也有所回报,挂牌之后,从2015年至2018年,鼎宏保险营收与净利润齐头并进,营业收入从2015年的1.27亿元,增至2016年的2.68亿元,又在随后两年分别增至3.12亿元、3.85亿元。归母净利润也在这四年间保持在千万元以上,分别为1042万元、1367万元、1665万元、1414万元。

但从2019年开始,鼎宏保险业绩开始逐步收缩,营业收入2.72亿元,同比缩减29.4%;归母净利润当年缩水55.04%后仅盈利635.7万元。对于当年的业绩表现,鼎宏保险表示一方面是对部分经营管理能力较差的分支机构进行整改与关停,另一方面则是因车险手续费“报行合一”的实施,导致行业平均结佣比例大幅下降。

随后情况继续“恶化”,鼎宏保险2020年营收2.44亿元,2021年进一步收缩至1.23亿元,缩水49.49%,几近腰斩,甚至已不及2015年营收数据;归母净利润则出现了69%的收缩,2021年仅实现160万元。

(图片来源:东方IC)

对于2021年营收的收缩,鼎宏保险解释是自2020年9月车险综改以来,保险代理业务佣金结算费率与实施前的大幅下降所致。

在此背景下,鼎宏保险提出摘牌方案,公告显示,根据公司长期发展战略规划及降低企业运营管理成本、提升资本运营效率等多方面需要。经慎重考虑,拟向全国中小企业股份转让系统有限责任公司提出申请公司股票终止挂牌。

不过对于目前的摘牌进度与进一步规划,鼎宏保险并未对采访做出回应。

保险中介日子“难过”,转型步调难跟上业绩跌速

日子不好过的机构,不仅鼎宏保险一家。从近日披露的年报来看,新三板挂牌保险中介机构2021年业绩多有下滑,除未披露年报的山东怡富保险代理股份有限公司外,其余13家挂牌中介机构中,9家机构营业收入出现不同程度的收缩,8家机构亏损。

业绩下滑机构中,尤以重点布局车险业务的机构为主。

山东润华保险代理有限公司(简称“润华保险”)2021年营收降幅达到74.84%,从其原因来看,一方面是报行合一政策下单笔保费和代理费率下降幅度较大,从而导致代理收入规模较上年同期下降较多;另一方面是减少毛利率低的续保业务,同时因芯片短缺导致新车销售比往年减少20%以上,导致新保业务下滑较大。

广东创悦保险代理股份有限公司在年报中直接透露了费率的波动数据,2021年,创悦股份主营业务收入同比下滑27.14%,主因系车险综改后,公司车险代理费收入政策由原来按保费25%左右费率下降为16%左右。

新三板挂牌机构的表现也仅是行业缩影,蓝鲸保险与业内沟通时了解到,不少主营车险业务的中介机构日子都不好过,费用被大幅挤压,营销人员流失,机构的生存空间在逐步收缩。

其实,早在2015年的年报中,鼎宏保险即提示了自身业务潜藏的问题,“因公司代理的车险产品较为标准化,且车险保费定价由保险公司统一确定,而随着市场竞争加剧,公司为拓展业务,成本相应提高,导致毛利率有所下降。”

此前数年,保险中介处于以佣金费率高低为导向的粗放竞争市场之中,高返还、变相降费、商业贿赂等行为屡禁难止,导致行业出现经营成本增加、经营风险上升、行业信誉下降等一系列问题。

在行业执行“报行合一”及车险综改政策,叠加市场竞争加剧因素,车险手续费佣金比例下调明显,而依赖于车险佣金发展的中介机构,出现了趋势化的营收、利润双降现象。

各机构也在寻求转型与发展之路,包括业务结构调整,如同昌保险在2021年年报中透露,随着市场变化,公司目前已将车险业务取消,减少公司业务亏损。同时发展非车业务,在传统的工程业务的基础上,不断推新产品,适应市场发展的需要。

或是加大科技投入。诚安达在年报中明确,和科技公司持续合作,通过各类保险科技产品达到重塑组织架构、改造业务和管理流程、提高运营效率、提升风控水平等;同昌保险提出,正探索“互联网+同昌保险”的发展新模式,在未来车险费率市场化改革中利用移动互联网和保险行业大数据积极尝试和推进车险产品的研发。

行业也在持续提出建议,比如扩大产品维度,搭建起丰富的产品体系,在车险之外增加健康险、企财险等产品,寻找规模增长点;优化并完善服务,围绕汽车后服务市场形成应用闭环,提升客户粘度;又如组建中介“联盟”,打破数据壁垒,提升与保险机构议价能力等等。

转型突围之路有多条,只是市场环境在前,行业积重难返,对于多数缺少资源与经验,且体量有限的保险机构而言,能否跑赢业绩压力,留有问号。

(责任编辑:华青剑)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信