|

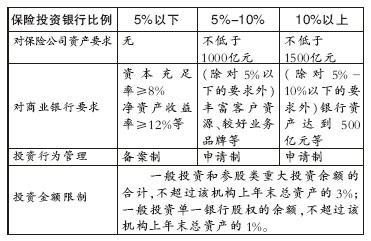

今后,保险公司投资银行业不再需要特事特批,入股银行将成为正常的市场行为。中国保监会昨日发布的《关于保险机构投资商业银行股权的通知》中以5%和10%为界点,明确了保险投资银行股权的条件。

保险机构投资银行股权正式放行。图ic

保险投资银行需符合多项条件

可购银行股权比例未封顶

《通知》中将保险对银行股权投资分为一般投资和重大投资。持有银行股权低于5%的为一般投资,重大投资又细分为持股“5%至10%”和“10%以上”两类。对于比例的确定,保监会相关官员指出,保监会出台的限制比例不会低于银监会的相关规定。

“根据国内建行、中行和工行的惯例,5%以上的比例为战略投资者,属于银行重要股东,涉及到股权的转让需要报告相关监管部门。”

有意思的是,尽管《通知》中规定了银行持股比例的限制区间,对于可购买银行股权却并未“封顶”。也就是说,对于一般投资和参股类重大投资,保险机构需要满足“不超过机构上年末总资产的3%”的比例规定;而10%以上持股的将采取“个案审批”的原则。

上述官员表示,由于保险投资可能存在多重目标,比如财务、战略的不同规划,10%以上持股需求的情况突破了“比例管理”限制,但在管制上将更为严格。比如,除了符合完善公司治理结构、三年偿付能力达标等方面要求,保险机构进行重大投资时,必须上交确定的公司战略、主营业务规划和相应的专业管理能力。

小保险公司也可入股银行

尽管保监会在保险资金投资渠道上多方放开,比如允许直接投资股票市场、基础建设等领域,但对于国内前十名开外的保险公司而言,一位资产规模尚小的保险公司人士曾表示,“这都是大公司的事情”。

而此次《通知》规定投资银行股权在5%-10%之间的,保险集团(控股)公司上年末总资产不低于200亿元,保险公司上年末总资产不低于1000亿元;投资银行股权在10%以上的,保险集团(控股)公司上年末总资产不低于300亿元,保险公司上年末总资产不低于1500亿元。

“同样需要指出的是,对于投资5%以下银行股权的行为并没有做出资产层面的要求。这也是根据不同资产规模、不同投资需求的保险机构,采取不同监管方式的考虑。”《通知》将鼓励中小保险公司进行一般性投资,提高收益水平;同时鼓励资产规模较大的大中型保险公司进行一般投资或重大投资,加快金融业混合经营的试点。

投资股票比例短期或超5%

“监管部门鼓励保险机构收购非上市商业银行中的拟上市股权。”保监会人士强调,但出现的情况是投资银行股权转为流通股后,投资股票比例可能会超过保险资金投资上市公司股票5%的上限规定。

而《通知》提前对这一情况做出了政策上的衔接,如果超过股票投资比例规定,一般投资需要在规定期限内逐步调整比例以达到规定要求;而重大投资保监会还将另行规定。“当然,符合股票投资要求的交易则完全按照《保险机构投资者股票投资管理暂行办法》执行。”

同时,保险机构要建立重大事项报告制度和应急处理机制。在发生“拟投或所投银行实际控制权转移,投资合作方违法违规”等重大事件时,保险机构必须启动应急处理机制,及时披露有关信息,控制投资管理风险。

■案例

国寿入股建行半年回报率38%

在该《通知》出台之前,保险公司投资商业银行一般采取特事特批的形式。其中最为典型的就是中国人寿的投资。

去年11月,建行在香港上市。国寿最终获得特批,动用2.5亿美元认购4亿股建行H股。国寿今年4月底将建行股份悉数抛售,半年内回报率高达38%。

今年6月,国寿获批以购汇方式,认购中国银行在H股市场的IPO股份总金额达23.5亿港元,共获配78842万股。而正在进行的工行IPO显示,国寿集团和其子公司共认购64亿港元。此外,在保监会政策出台以前,国寿已通过购买福建兴业银行1.75%的股权,完成了“政策出台前的尝试性财务投资”。

保险业的另一大巨头———中国平安也于今年7月份与深圳商业银行达成了89.24%的收购意向,目前仍等待银监会的批准。保监会相关官员在回答“已经拥有平安银行和收购深圳商业银行的平安是否还可以再进行投资银行股权的行为时”表示,尽管“保险机构进行重大投资,一般不超过两家商业银行”,但通过整合已收购的银行资源,保险公司可投资的商业银行数目或许并不仅为“两家”。

■观察

保资运用渠道拓宽进行时

保险资金投资银行业仅仅是混业经营的第一步。保监会相关官员昨日表示,保险资金投资基金管理公司、证券公司等所有的金融机构都会是保险资金投资的目标。

事实上,保险资金的运用渠道正在逐步拓宽。2005年以前,保险资金从仅可用于银行存款和债券扩大到可投资基金。2005年2月,保险资金获批可直接投资股票市场。2006年,保险资金从投资银行股权开始,将逐渐扩展至更多的股权投资。

值得注意的是,这次有关银行股权的投资仅仅是通知形式,此后有关投资大型国有企业、证券业的股权投资条例都将一一完善。甚至保险外汇资金投资境外市场、投资基础设施建设的管理细则都将在短期内发布。中央财经大学保险系教授郝演苏曾评价说,对于国内保险业来说,保险资金的投资渠道原则上均已放开,只是在于监管部门的逐一规范。

不过,对于保险资金的投向,保监会最关心的是建立风险防范机制。保监会官员表示,保险资金运用对于保险行业来说是一个比较新的问题。“监管部门要做到制度先行,在创造环境之后,市场主体面临的将是自主投资、自担风险。” |