西安银行怎么了?股价破净,资产负债缩水 净利润增速位列17家城商行倒一

凤凰网财经《银行财眼》出品 文:七月

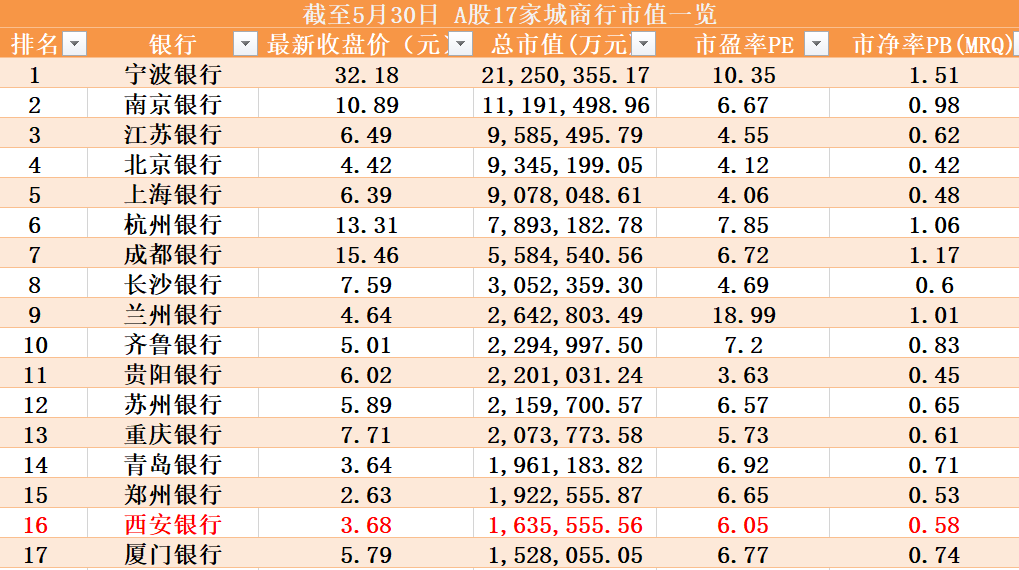

曾为十三朝古都,西安见证了朝代鼎盛繁荣。作为西北地区首家A股上市城商行,西安银行的表现却并不耀眼。凤凰网财经《银行财眼》聚焦西安银行业绩表现发现,该行正经历营收净利润双下滑,资产负债双缩表的困窘局面。自上市以来该行股价也持续下跌,截至5月30日,西安银行总市值163.56亿元,在17家A股上市城商行板块市值排名第16名。

一季度营收净利双下滑

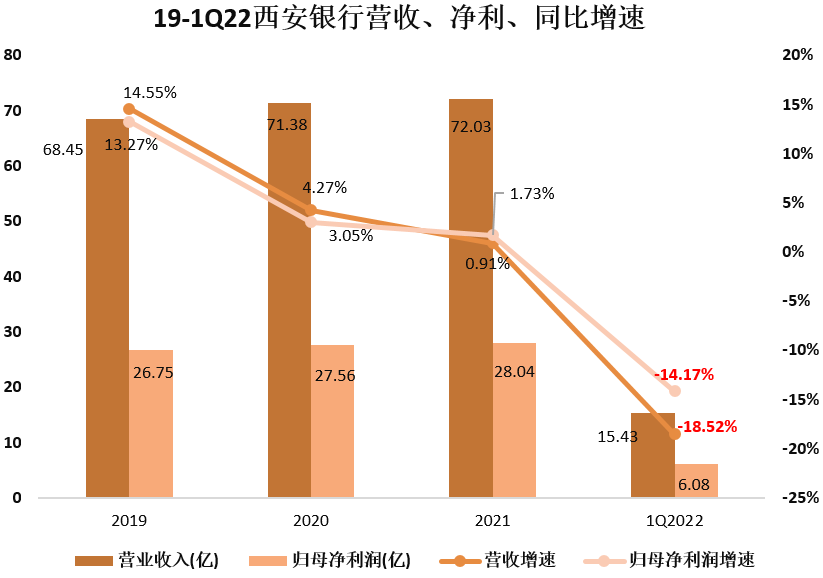

西安银行披露的2021年年度报告显示,2021年该行实现营业收入72.03亿元,同比增长0.91%;归属于母公司股东的净利润28.04亿元,同比增长1.73%;归属于母公司股东的扣除非经常性损益的净利润为27.99亿元,同比增长1.67%。

2019年至2021年,西安银行营收净利连续三年保持增长,营收分别为68.45亿元、71.38亿元、72.03亿元;归母净利润分别为26.75亿元、27.56亿元、28.04亿元,保持着微弱涨势。步入2022年该行业绩的微弱涨势并未得到延续。2022年第一季度,西安银行经营业绩便全线疲软,营业收入、归母净利润双双下滑。季报显示,西安银行实现营收15.43亿元,同比下降18.52%;实现归母净利润6.08亿元,同比下滑14.17%。

数据来源:年报、wind

凤凰网财经《银行财眼》制图

对于业绩下滑,西安银行行长梁邦海在业绩会上解释,受多方面因素影响,该行让利实体经济,降低企业综合融资成本,净息差收窄。同时,疫情反复对业务产生一定影响。此外,随着监管属地化政策的全面实施,西安银行互联网消费贷款收缩,信贷总规模增长受到一定影响,一季度营业收入出现同比下滑。关于应对措施,梁邦海表示,西安银行已采取积极应对措施,进行结构调整,加快业务转型,持续改善业绩指标表现,2022年,该行制定了新的五年战略规划。

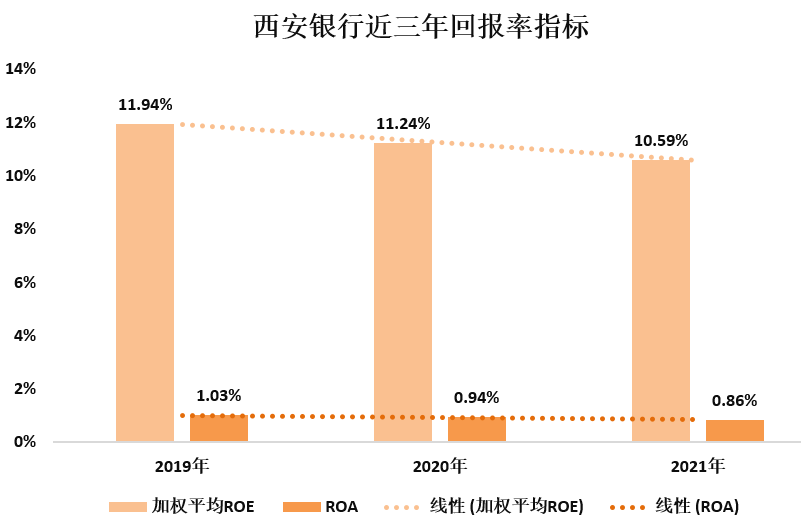

实际上,西安银行近三年的盈利能力和回报率持续下降。作为银行业核心指标,2019年-2021年西安银行的净息差分别为2.27%、2.16%、1.91%,持续下滑,该行净利差分别为2.13%、2.01%、1.76%,同样呈下滑趋势。

数据来源:年报、wind

凤凰网财经《银行财眼》制图

归母净利润增速

在17家A股上市城商行中垫底

凤凰网财经《银行财眼》横向比较发现,无论是2021年还是22年第一季度,西安银行归母净利润增速都是17家A股城商行最后一名。

2021年A股17家城商行的归母净利润增速均实现正增长。仅2家城商行增速低于2%。 2021年西安银行归母净利润增速为1.73%,位列17家A股上市城商行倒数第一

2022年一季度A股17家城商行的归母净利润除了西安银行以外,均实现正增长。其中1家增速超过90%,10家增速超10%。2022年第一季度,西安银行归母净利润增速-14.17%,同样位列倒数第一。

数据来源:年报、wind

凤凰网财经《银行财眼》整理

资产负债双缩表

除了营收净利双减、盈利能力持续下滑,西安银行的资产和负债规模在2022年第一季度也出现自2019上市以来首度“缩表”。

根据财报数据,2019年-2021年,西安银行资产规模稳步增长,分别为2782.83亿元、3063.92亿元、3458.64亿元,然而2022年第一季度,该行资产缩减至3408.12亿元,较2021年末减少50.5亿元,缩减1.46%,是自A股上市以来首度“缩表”。该行负债规模同样如此,2019年-2021年,西安银行总负债分别为2546.15、2807.68、3182.61亿元,2022年第一季度缩减至3124.59亿元,较上年末减少1.82%。

数据来源:年报、wind

凤凰网财经《银行财眼》制图

拨备率三年降逾40个百分点

资产质量方面,近三年来西安银行不良贷款率与关注类贷款率整体呈上升趋势。2019-2021年,该行不良贷款率分别为1.18%、1.18%、1.32%,关注类贷款率分别为3.59%、3.96%、4.24%。

这一状况到2022年第一季度有所改善,截止2022年3月31日,该行不良率为1.25%,较2021年末下降0.07百分点;关注类贷款率2.60%,较2021年末下降0.28个百分点。

不过值得关注的是,西安银行的拨备覆盖率自2019年至2022年第一季度持续走低,由262.41%下降至220.31%,三年多下降了42.10个百分点。

数据来源:年报、wind

凤凰网财经《银行财眼》制图

信贷业务频繁受罚

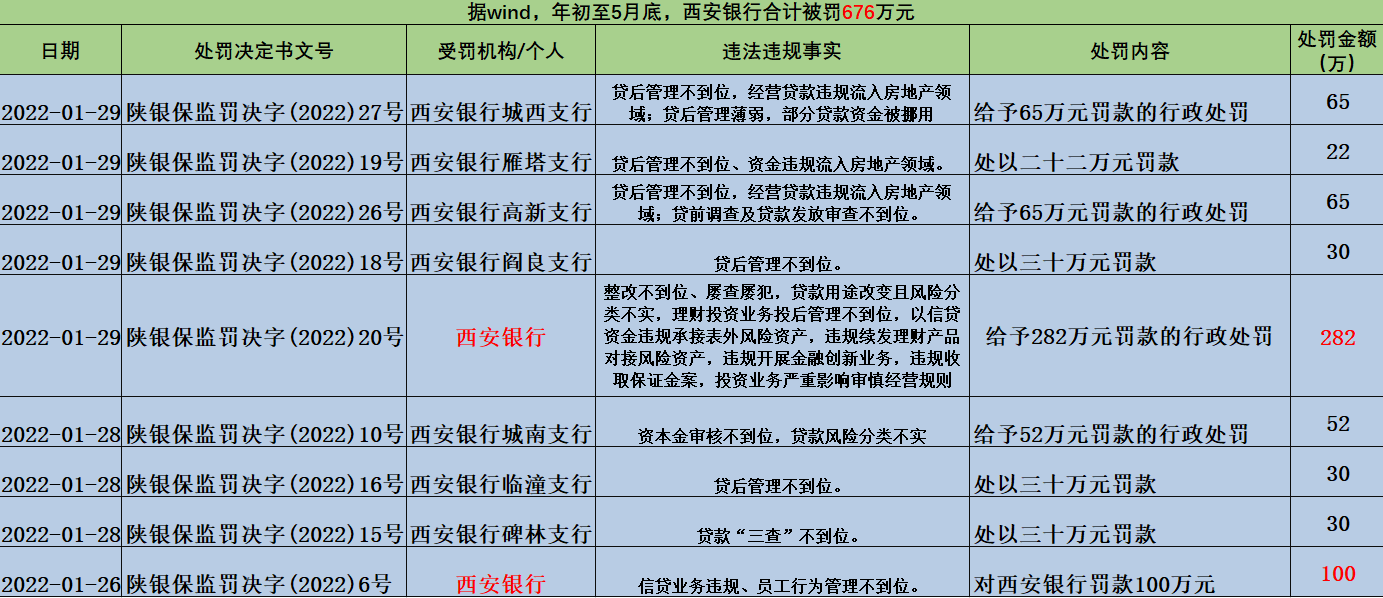

尽管西安银行信贷资产质量指标在2022年第一季度有微弱改善,但该行却因信贷领域的违法违规行为频繁收到监管罚单。其背后暗藏的信贷资金风险和内控漏洞不容小觑。

根据wind数据,2022年截至发稿,西安银行收到9张罚单,合计被罚676万元,罚单案由皆为信贷业务和贷款管理等领域。如, 1月29日,西安银行城西支行因“贷后管理不到位,经营贷款违规流入房地产领域;贷后管理薄弱,部分贷款资金被挪用”等违法违规行为被罚款65万元。1月28日,西安银行城南支行因“资本金审核不到位,贷款风险分类不实“等违法违规行为被罚款52万元。

此外,西安银行总行共收到两张百万级别的罚单,合计被罚382万元。2022年1月26日,西安银行因“信贷业务违规、员工行为管理不到位”被罚款100万元。

2022年1月29日陕西银保监会公开的行政处罚陕银保监罚决字(2022)20号文显示,西安银行因贷款、理财等多项案由被罚款282万元。

该则行政处罚指出,西安银行“整改不到位、屡查屡犯“。除了“贷款用途改变且风险分类不实”的信贷业务违规,西安银行理财、投资业务也均存在不法或违规行为,包括“理财投资业务投后管理不到位,以信贷资金违规承接表外风险资产,违规续发理财产品对接风险资产,违规开展金融创新业务,违规收取保证金案,投资业务严重影响审慎经营规则等。”

数据来源:银保监会、wind

凤凰网财经《银行财眼》整理

理财子牌照尚未获批

“理财投资业务投后管理不到位,违规续发理财产品对接风险资产”,282万元的巨额罚单中,西安银行的理财业务违规情况也引发关注。

除了理财展业,在地方中小银行申请牌照设立理财子公司热潮下,西安银行于去年宣布申请牌照设立理财子公司。

2021年10月28日,西安银行公告称,拟出资不超过人民币10亿元全资发起设立西银理财有限责任公司。截至目前,尚未获批。关于理财子设立进展,西安银行在2021年年报中表示,处于“启动理财子公司设立内部程序”阶段。

那么西安银行理财子公司牌照获批可能性究竟有多大?

中金公司研报曾指出,理财子公司牌照坚持“成熟一家、批准一家”的审批制度,预计中小银行获得更多理财牌照难度可能较大。规模体量、区域布局、最低10亿资本金要求等等都是中小银行能否获取牌照的考量因素。

西安银行理财业务最新数据如何?年报显示,截至2021年年末, 该行存续的理财产品余额为 546.28 亿元, 同比增长 51.96%。从规模体量来看,尽管2021年西安银行理财产品增量表现不俗,但其存量规模与同业相比不占优势。

凤凰网财经《银行财眼》根据年报及公开数据统计,理财规模在1000亿元以上的地方性银行中,仅余北京银行、上海农商行、天津银行等3家银行未获批设立理财公司。理财规模在500-1000亿元之间的地方性银行还剩余15家左右,理财规模最高为中原银行956亿元,而西安银行546亿元理财的存量规模位列倒数。从区域布局来看,西安银位于中西部地区,相较于位于经济发达地区的区域性银行,其面临的挑战更大。

股价跌逾40%

2019年3月1日,西安银行正式登陆上交所主板,成为西北地区首家A股上市银行。但自上市以来,西安银行股价一路下跌。

截至2022年5月30日收盘,西安银行报收3.68元/股,微涨0.55%,市净率0.58,处于破发、破净状态。自2019年上市以来跌去40.10%,最大回撤达72.14%。西安银行当前总市值163.56亿元,在17家A股上市城商行板块市值排名第16名。

数据来源: wind

凤凰网财经《银行财眼》整理

对于公司股价,西安银行管理层曾在业绩会上表示,受各种因素影响,当前银行股普遍估值较低,处于历史低位;同时受国际国内因素影响,近期资本市场行情波动较大,我行股价也随市场进行波动。西安银行致力于基本面和经营情况的持续向好,并在此基础上保持稳定的分红政策,回报广大投资者。

面对业绩、股价面疲软、信贷业务漏洞等问题,西安银行后续如何发展,凤凰网财经《银行财眼》将持续关注。

图源:wind

(责任编辑:魏京婷)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信