贵阳银行被监管审查不能按期“交卷”:融资受阻、资产质量存忧

4月30日,证监会披露对贵阳银行的定增事项回复,要求贵阳银行对理财业务风险、同业业务风险等11项问题进行说明,其中,还要求答复新冠肺炎疫情带来的业务影响。

此前的3月3日,贵阳银行发布定增预案(修订稿),拟非公开发行A股股票数量不超过5亿股,募资不超过45亿元,并新引入包括厦门国贸在内3家投资者,该定增方案在3月20日获得贵州银保监局同意。

针对延期回复反馈意见、理财业务、同业业务风险,业绩放缓、息差下行、资产质量、贵阳贵银金融租赁有限责任公司(下称“贵银金融租赁”)等的情况,《商学院》记者向贵阳银行方面发去采访函,截至发稿,尚未收到回复。

1个月“交不了卷”

1个月答不完,需要3个月才能答复完,这意味着,证监会的11条反馈意见问题,在贵阳银行看来比较“棘手”。而与其同期收到反馈意见的不少上市公司已经提交答复材料。

实际上,贵阳银行再融资路上似乎面临不小阻力。

首先,今年2月证监会发布再融资新规后,贵阳银行在3月初发布修订后的定增预案,此次修改涉及限售期、定价原则等条款,其中,限售期由36个月缩短为18个月,发行价格调整为董事会决议公告日前20个交易日股票交易均价的80%(即6.87元/股)与最近一期末经审计的每股净资产较高者。

2020 年 3 月 20 日,贵阳银行非公开发行普通股拟发行股份不超过5亿股募集资金不超过45亿元的方案获贵州监管局核准。不过,此时定增方案仍需获得中国证监会核准。

根据5月20日贵行银行的延期回复公告显示,在审查贵阳银行定增预案材料后,4月24日,证监会向该行发布了再融资反馈意见,根据反馈意见要求,该行需就有关问题作出书面说明和解释,并在30日内向证监会提交书面回复意见。

据4月30日证监会官网披露信息显示,证监会对贵阳银行的定增事项反馈意见非常细致,直接询问贵阳银行包括认购对象未按照《监管问答》落实相关要求的原因、理财业务、同业业务、表外业务风险,并要求答复新冠肺炎疫情带来的业务影响。

对此,贵阳银行表示,由于此次反馈意见部分问题回复需要进行充分论证和补充完善,整体回复工作量较大,预计无法在30日内向中国证监会提交反馈意见的书面回复。因此,该行已向证监会申请延期至2020年7月23日前向中国证监会提交反馈意见回复材料并及时履行信息披露义务。

事实上,《商学院》记者注意到,据4月30日证监会官网披露信息显示,4月24日至4月30日,证监会发行监管部共发出34份再融资申请的反馈意见。与贵阳银行同期收到证监会反馈意见的包括景旺电子、可立克、凯莱英、北斗星通等,这些公司已经分别于5月8日、5月12日、5月13日和5月20日已先后完成了回复。

贵阳银行表示,该行此次非公开发行A股股票事项尚需获得证监会核准,能否获得核准存在不确定性,请投资者注意投资风险。

反馈意见直指业务核心

此次证监会对贵阳银行的定增事项反馈意见非常细致,其中直接询问贵阳银行包括认购对象未按照《监管问答》落实相关要求的原因、理财业务、同业业务、表外业务风险等。

4月28日,贵阳银行(601997.SH)发布了2019年年报及2020年一季报。据财报显示,该行2019年实现营业收入146.68亿元,同比增长16.00%;实现归属于母公司股东的净利润58.00亿元,同比增长12.91%。而在疫情之下,得益于营业收入增速稳定和成本费用节约,一季度贵阳银行净利润增速逆势提升。

从单季度来看,2019年1季度-2020年1季度营收同比增速分别为9.3%%、12.0%、18.6%、16.0%、17.5%;PPOP(拨备前利润)同比增速分别为7.0%、11.0%、20.1%、16.5%、23.8%;归母净利润同比增速分别为12.4%、16.5%、15.3%、12.9%、15.5%。

从上述数据来看,2019全年营收和PPOP增速较三季报表现有一定幅度下行;2020年一季度营收、PPOP和净利润同比增速拐头向上。

分拆来看,在净利息收入方面,贵阳银行2019年4季度净利息收入环比微增,2020年1季度净利息收入受息差收窄影响环比下降。根据中泰证券的测算,2019年4季度净利息收入环比微增0.1%,其中生息资产环比增1.6%,单季年化息差环比下降3bp至2.45%。今年1季度净利息收入环比下降3.3%,其中生息资产规模环比+0.6%,单季年化息差环比下行11bp(基点)至2.34%。

对于息差的下行,国家金融与发展实验室特约研究员、中泰证券研究所副所长戴志锋表示:“去年4季度息差环比下降是由于负债端成本的上升幅度高于资产端收益率的上升幅度,今年1季度息差下降的原因是由于资产端收益率的下行以及负债端成本的上升,1季度资产端收益率环比下降7bp,负债端收益率环比上升4bp。”

而在净非息收入方面,2019年全年净非息收入同比增63.2%,较三季度下降17%,主要是净其他非息收入支撑;2020年1季度净非息收入同比+55%,主要是净手续费高增支撑。

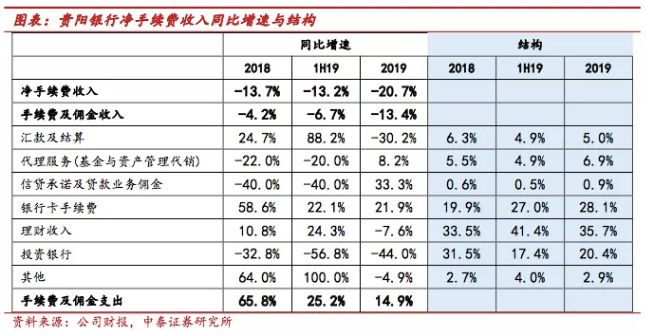

具体来看,净手续费收入2019年全年同比增长-20.7%;1季度回升至同比+57%。从2019年手续费细项看,汇款及结算收入、理财收入下半年同比增速有较大程度放缓,而代理服务手续费收入、信贷承诺及贷款业务收入、投资银行同比增速有所回升;银行卡手续费增速保持平稳高增。从结构上看,其中,2019年理财收入占比则有较明显的下降、较年中下降5.7个点至35.7%。

2020年1季度手续费增速有较大的回升,戴志锋认为主要来自投行业务收入。

对于理财业务风险,此次证监会要求贵阳银行:(1)说明主要理财业务表内核算、表外核算的规模及占比情况,保本理财产品和非保本理财产品的的金额、期限、产品结构,是否单独管理、单独建账、单独核查,是否存在资金池;(2)结合报告期内主要理财投资业务的底层资产情况,说明底层资产运行出现重大不利、不及预期的情况及风险;(3)说明资管新规发布后理财业务的核查、产品报备情况,过渡期安排。

截至2019年末,贵阳银行总资产5603.99亿元,较上年末增加570.73亿元,增幅为11.34%。

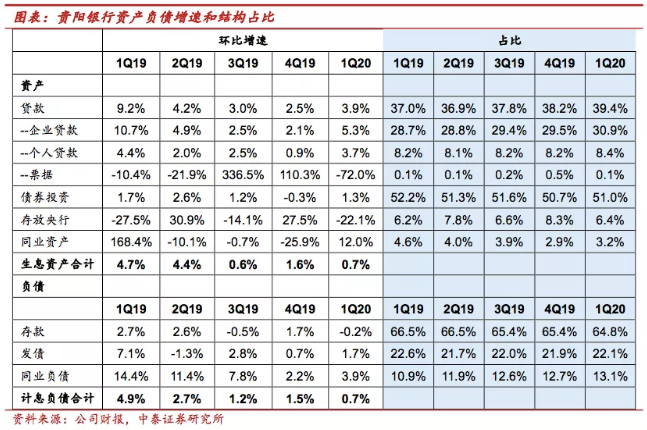

从资产端来看,2019年4季度环比增速走阔,2020年1季度增速有所放缓。

从结构看,贷款占比稳步提升,以对公贷款贡献为主。其中,在同业资产和存放央行方面,2020年1季度同业资产在2019年4季度环比压降的基础上环比高增,同时1季度存放央行规模有较大幅度压降,预计降准资金暂时作同业融出。两者合计占生息资产比重1季度降至9.6%。

而在负债端,该行主动负债发力,存款环比微降。其中,发债、同业负债2019年4季度分别环比增0.7%,2.2%;2020年1季度分别环比增1.7%,3.9%,占比分别为22.1%,13.1%。而2020年1季度存款规模增长环比转负至-0.2%,占比由2019年4季度的65.4%下降至64.8%。

对于同业业务相关风险,证监会要求银行说明:(1)各类同业投资的构成、金额、比例及其变动情况、期限结构;投资对手方涉及风险银行的,说明同业投资减值准备的计提、对公司财务状况的影响及后续收回情况;(2)同业投资中是否存在“非标”产品及其风险状况,是否符合相关监管规定和要求。

资产质量承压

此次证监会还要求贵阳银行答复新冠肺炎疫情带来的业务影响,同时,还要求该行说明其所持有67%股权的贵银金融租赁的经营情况。

该行今年1季度及2019年全年ROE(净资产收益率)同比均有所下降。据财报显示,2020年1季度加权ROE为4.32%,同比下滑0.05个百分点,而年化ROE为17.28%,同比下滑0.21个百分点。而2019年年化 ROE 为 17.41%,同比2018年18.88%下滑1.47个百分点。

值得注意的是,在资产质量方面,贵阳银行2019年不良贷款额、不良贷款率双双上升。截至2019年末,贵阳银行不良贷款余额29.61亿元,较年初增长6.55亿元;不良贷款率1.45%,较上年末上升0.10个百分点。

受疫情影响,2020年1季度不良率上升 17BP至 1.62%,这在上市城商行中排名第三,仅次于郑州银行和青岛银行,这两家银行的不良率分别为2.35%和1.65%。

尽管2019年不良生成率有所下降,但这是在低认定、低核销的背景下实现的,如该行拨贷比提升较为明显,这在方正证券研究所所长杨仁文看来其2019 年核销不良力度较小。

而受疫情影响,2020年1季度不良贷款率达到1.62%,同比上升16bp(基点);关注贷款率2.89%,同比上升21bp。截至2019年末,逾期贷款率4.42%,同比上升1.49个百分点。对此,对此,天风证券首席银行业分析师廖志明认为该行未来资产质量存隐忧。

同时,给贵阳银行2019年作出业绩贡献的控股子公司贵银金融租赁也被监管询问。

证监会要求贵阳银行说明:贵银金融租赁的债务偿付能力、相关风险及经营合规性等指标,对应的融资租赁长期应收款减值的具体方法和依据,资产减值水平是否与同行业公司一致,相关减值计提是否充分等;报告期内类金融业收入、利润占比及拟实施的类金融业务情况,是否计划使用募投资金实施类金融业务。

据财报显示,贵银金融租赁成立于2016年7月,系贵州省首家获得全国性经营牌照的金融租赁公司,为贵阳银行控股子公司。据企查查显示,贵阳银行持股比例为67%。

根据贵阳银行2019年报,截至2019年末,贵银金融租赁资产总额为 226.89 亿元,租赁本金余额为 230.62 亿元。2019年,贵阳租赁2019年实现净利润5.35亿元,同比增长247.40%;总资产收益率2.54%,加权平均净资产收益率21.43%。

(责任编辑:蔡情)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信