欲借抗疫概念纾解偿债压力 中红医疗三度闯关IPO之谜

中红普林医疗用品股份有限公司(下称“中红医疗”)最近比以往任何时候都需要上市融资。

因过去两年不断扩张生产线,其偿债水平已低于正常线。截至2019年年末,公司一年内要偿还的债务达到2.34亿元,而货币资金仅0.71亿元,流动负债已大幅超过流动资产,流动比率与速动比率仅0.86与0.56。

如果本次IPO成功,中红医疗现金流危机应能暂时减缓,但业绩波动性能否解决仍是未知数。

抗风险能力堪忧

随着疫情海外蔓延,中红医疗订单量随之大涨,公司也乘势加快IPO的进程。

公开资料显示,中红医疗主营产品是丁腈手套、PVC手套等一次性健康防护医疗手套的研发、生产和销售,产品主要销往美国、欧洲、日本等境外市场。

2020年4月17日,中红医疗第三次提交招股书。或许是被“抗疫”概念赋予了莫大信心,这一次公司没有再避重就轻,而是大方承认了诸多不确定性。

招股书显示,公司出口收入享受13%的出口退税率、原材料采购价格易受石油价格等影响,若以上条件变化,将给业绩带来影响;人民币汇率波动、国际形势变化也将对经营造成风险。

而公司自有品牌销量不佳将加重这些风险:“公司销售以境外ODM(代工生产)直销为主,自有品牌‘中红普林’在国内少量销售”。

简而言之,作为一家经营依赖出口的代工生产商,中红医疗的命运几乎被海外巨头牢牢控制。因而在每个合适时机,公司都积极提交上市申请。

2018年2月,证监会曾经就当时的招股书提出多达55条反馈意见,涉及到可持续经营能力、关联交易、外部风险等诸多方面。2018年3月,中红医疗补充了相关资料再次提交招股书,但随后不久便撤回了上市申请。

在最新一期的招股书中,大多数被证监会关注的问题已被解决,譬如大客户与供应商为同一人的情况不再出现、关联交易减少等。

不过其中也有“漏网之鱼”,2018年证监会曾对中红医疗子公司经营问题提出质疑,但在最新招股书中,相似的问题仍然存在。

2019年,中红医疗七家子公司中有五家亏损,其中四家为北京林普、江西中红、香港中红商贸、美国联合医疗,亏损额分别为117万元、214万元、32万元、154万元。上述公司分别负责手套产品的国内销售、一次性手套生产、境外销售中转贸易服务、境外营销服务。

五家亏损子公司中更为典型的是唐山中红塑胶,该公司于2013年成立,但一直未开展实际经营,其名下资产仅为一处土地及部分房屋建筑物,2019年营收与净利润分别为0元与-21万元。

净利润波动起伏

既然证监会已指出问题,中红医疗为何“明知故犯”?答案或许依然绕不开公司所面临的外部风险。

招股书显示,中红医疗的产品以出口为主。2019年,公司境外销售为公司贡献了10.9亿元收入,在总营收中占比超九成。

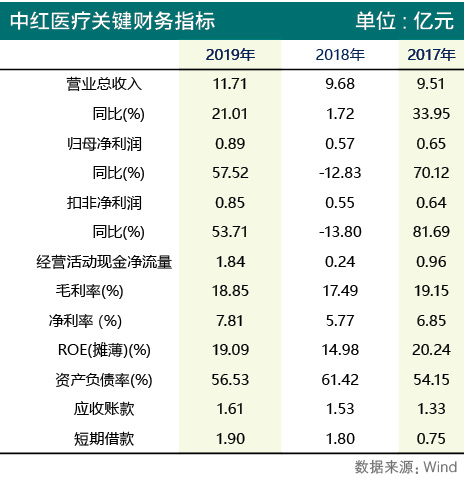

受诸多因素影响,中红医疗过去几年营收虽稳步增长,净利润却波动不平。2016年公司归母净利润同比下滑9.69%至0.38亿元,2017年增速转正后,2018年再次同比下滑12.83%至0.57亿元。

2019年公司业绩增速再次转正,营收与归母净利润达到11.7亿元、0.89亿元,分别同比上涨21%与57.5%,但盈利水平却未出现显著提升。

2017年至2019年,中红医疗毛利率分别为19%、17.5%、18.9%。值得一提的是,公司毛利率低于同行可比上市公司英科医疗、蓝帆医疗,三年毛利率差异均超5%,公司解释称,这是由结算模式、成本差异等因素所导致,另外,部分同行具备原材料议价优势。

这也就意味着,公司过去一年的漂亮业绩可能是周期波动的结果,而非持续经营能力实现了飞跃。

赊销现象的加重也从侧面佐证了这点。2019年公司应收账款达到1.61亿元,此前的两年为1.33亿元、1.53亿元。前五名客户应收账款余额占比首次超50%,此前在40%左右。

“随着公司经营规模及收入规模的增长,应收账款金额亦同步小幅递增。”中红医疗对此解释称。

近几年来,中红医疗大力发展自有品牌、完善上下游生产链;宁可亏损也要保证子公司的运营,以发展国内生产、销售、技术开发、中转贸易等业务,或许正是出于解决上述问题的考虑。

现金流压力浮现

在设立子公司的同时,中红医疗还在加速扩张生产线。

Wind数据显示,2019年公司固定资产已逼近5亿元。2015年至2017年,这一项目稳定在2.5亿元左右,2018年突然骤增至4.02亿元。

以中红医疗目前的财力和负债结构,能否支撑它继续扩张?答案比较模糊。

2017年到2019年,中红医疗短期借款逐年扩大,分别为0.75亿元、1.8亿元、1.9亿元。“这是由于公司生产经营规模扩大,对运营资金的需求有所增加,及投资建设丁腈手套二期生产线、江西中红PVC手套生产线等”。

短期内,公司面临较大的偿债风险。截至2019年年末,中红医疗货币资金仅0.71亿元,但一年内要偿还的债务就达到2.34亿元;公司流动负债已超过流动资产,分别为5.06亿元、4.37亿元;流动比率与速动比率仅0.86与0.56,低于2与1的正常值。

最新披露的招股书中,公司将募集资金增加至5.79亿元,其中4.29亿元用于丁腈手套项目,1.5亿元补充流动资金。2017年、2018年其提交的招股书显示,计划募资金额分别仅有2.87亿、3.64亿元。

这种情况下,中红医疗对上市的渴望就不难理解了,但即使上市成功,目前问题也并非能完全迎刃而解。公司在招股书中提示风险称:“募集资金到位并投入项目建设后,公司资产规模及对应的折旧、摊销费用将明显增长,存在经营业绩下滑的风险;项目建成后若未来行业发生波动、市场环境不如预期,募投产能若不能及时消化,可能导致实际收益不达预期。”

上述种种难题如何解决呢?招股书发布后,《投资者网》联系到公司进行询问答案,但一直未获相关回复。(思维财经出品)■

(责任编辑:关婧)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信