长假信息量太大!A股周二开盘必读:中信、海通等十大券商观点都在这了

十一假期期间,美国重要经济指标变脸,令全球主要风险资产风云变色。虽然周五美非农数据中的失业率创近50年新低,令风险资产获得喘息,但仍未能改变假期的普跌格局。作为反向指标的贵金属、日元等避险资产则出现反弹。

有券商人士表示,海外因素对于国内短期风险偏好造成一定冲击,但影响有限,更多是对风险偏好形成制约。而且由于A股节前已有预期,提前调整,做多窗口尚未结束。

全球市场普跌

北京时间10月1日晚间,最新公布的美国9月PMI数据大幅低于预期,创十年新低,而上个月,这一数据已低于50枯荣线。美国重要经济指标“掉链子”,令全球风险资产骤然失色,黄金等避险资产上涨。

周五美国公布的非农数据中的失业率下降了2个百分点至3.5%,创近50年新低,超出市场预期,令风险资产有所反弹。

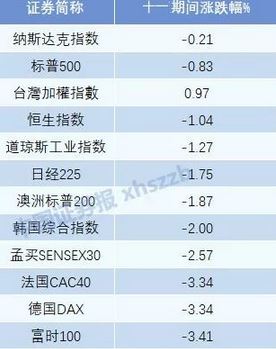

全球主要股指十一期间涨跌幅

大宗商品方面,商品之王“原油”和“硬通货”贵金属假期波动加剧。沙特方面确认,原油产量完全恢复到遇袭前水平,这一消息重挫国际油价,10月1日至10月7日18:03,NYMEX原油累计下跌1.87%;美国经济数据不及预期推动贵金属价格大涨,但此后受美股反弹回吐部分涨幅,COMEX黄金10月1日至10月7日18:06,累计涨幅逾2%。

外汇方面,刚刚升破逾两年新高的美元指数受经济数据影响连续回调,主要货币兑美元均有不同程度升值,具备避险属性的日元涨幅最高。

重要消息回顾

十一期间,美国9月经济数据出炉,这是全球走势的重要扰动因素。除前值调整后的非农数据以外,制造业和非制造业数据均大幅低于市场预期,具体来看:

9月ISM制造业指数跌至47.8(前值49.1),创2009年6月以来新低,连续两个月位于荣枯线下方。

9月ISM非制造业PMI为52.6(前值56.4),创2016年8月以来新低。

9月新增非农就业人口13.60万,不及预期的14.50万,但前值从13万上修为16.80万;9月平均小时工资年率实际录得2.90%,较前值和预期值大幅下降0.3个百分点。在此之前公布的ADP就业人数(小非农)为13.5万人,也低于预期的14万人和前值的19.5万人。

9月失业率创1969年以来新低的3.50%,较前值和预期值下降0.2个百分点。

10月4日,美联储主席鲍威尔在听证会上释放暖意。天风证券策略团队认为,四季度美联储降息和QE提前重启的概率上升。10月10日即将公布的美联储9月议息会议纪要,以及未来的降息幅度和QE释放量,将成为市场进一步关注的焦点。

英国首相约翰逊发表担任首相以来在保守党大会上的首次主旨演讲,称他的团队将于周三向欧盟提出“具有建设性而合理的”蓝图细节。约翰逊强调,如果欧盟官员不做出妥协,那么英国做好了四周后无协议脱离欧盟的“准备”。

十大券商后市展望

历史数据显示,自2009年至2018年的10个十一长假,沪综指有多达8次在十一之后的前5个交易日出现上涨,上涨概率达80%,平均涨幅也达到了2.48%。

展望后市,券商如何研判呢?

海通证券策略荀玉根团队认为,借鉴历史,上证综指2733点附近是牛市第二波上涨的起点,外盘下跌等因素干扰下,初期的折返跑蓄势尚未完成。行情加速往往靠低估的银行带动,岁末年初是窗口期,中期而言科技和券商更优。

中信证券策略秦培景团队认为,全球流动性宽松大局已定,未来1-2个月市场仍是很好的投资窗口,指数有望冲击年内高点。配置上延续对低估值且受益于经济企稳品种的推荐。

广发证券策略戴康团队预计四季度市场震荡调整幅度远小于二季度。原因在于:国内政策“稳增长”是大基调,四季度实体亮相的“预期差”大概率小于二季度。2019年始终围绕贴现率波动来研判市场,大致节奏是:Q1&Q3进攻,Q2&Q4偏防守;上半年波动大一些,下半年波动小一些。

光大证券策略谢超团队认为,假期海外市场因素总体上对A股影响有限,虽短期难免波折,但中长期仍是底部配置期,继续增配科技,并维持标配消费,建议耐心持仓。结构上,中小创受益于风险溢价下行,基本面仍在复苏的科技股大幅调整后可继续增配;三季报验证期更注重确定性,仍建议标配确定性高的必需消费;关注周期中的基建和小金属。

天风证券策略刘晨明团队认为,对10月份的市场表现并不需要过于悲观。从过往情况来看,十一后市场上涨概率较大。但反弹能否贯穿整个四季度,目前看来不确定性仍然较多,一是美国经济低于预期给美股带来的风险。二是地缘政治给全球油价带来的不可预判性,届时可能限制政策宽松的预期。

安信证券策略陈果团队认为,经过近期的结构性调整后,市场情绪逐步趋于理性。当前全球经济增速放缓风险日趋显现,全球风险偏好逐步下行,大类资产波动率逐步上升,对于国内短期风险偏好造成一定冲击。短期市场可以考虑在风险偏好降温后进一步回归基本面,例如三季报高景气的方向,适当回避纯粹高风险偏好驱动近期涨幅较大的品种。行业重点关注:券商、医药、电子、汽车、风电等,主题建议关注自主可控、国企改革等。

国金证券策略李立峰团队认为,预计10月为A股调整与布局期,以存量结构性行情为主;在存量行情下市场风格完全切换的条件不具备,但前期涨幅过高的细分子行业或分化,需开始逐步关注起部分绩优低估值蓝筹板块(个股)。

新时代证券策略樊继拓团队认为,美国股市的波动对A股的影响整体幅度不会很大;成长股的风险主要是前期涨幅过快,大概率是震荡等待业绩。所以,节后市场可能会很快止跌,维持8月中旬以来战略性看多A股的观点。

联讯证券策略团队认为,十一长假期间,海外市场大幅波动对市场风险偏好形成一定制约,考虑到节前资金获利回吐明显,或提前消化了假期的部分负面因素,指数下跌空间不大。

国盛证券策略团队认为,当前做多窗口仍将继续,但风险偏好边际收敛之下,后续行情将逐步回归基本面。

(责任编辑:蔡情)

手机看中经

手机看中经 经济日报微信

经济日报微信 中经网微信

中经网微信